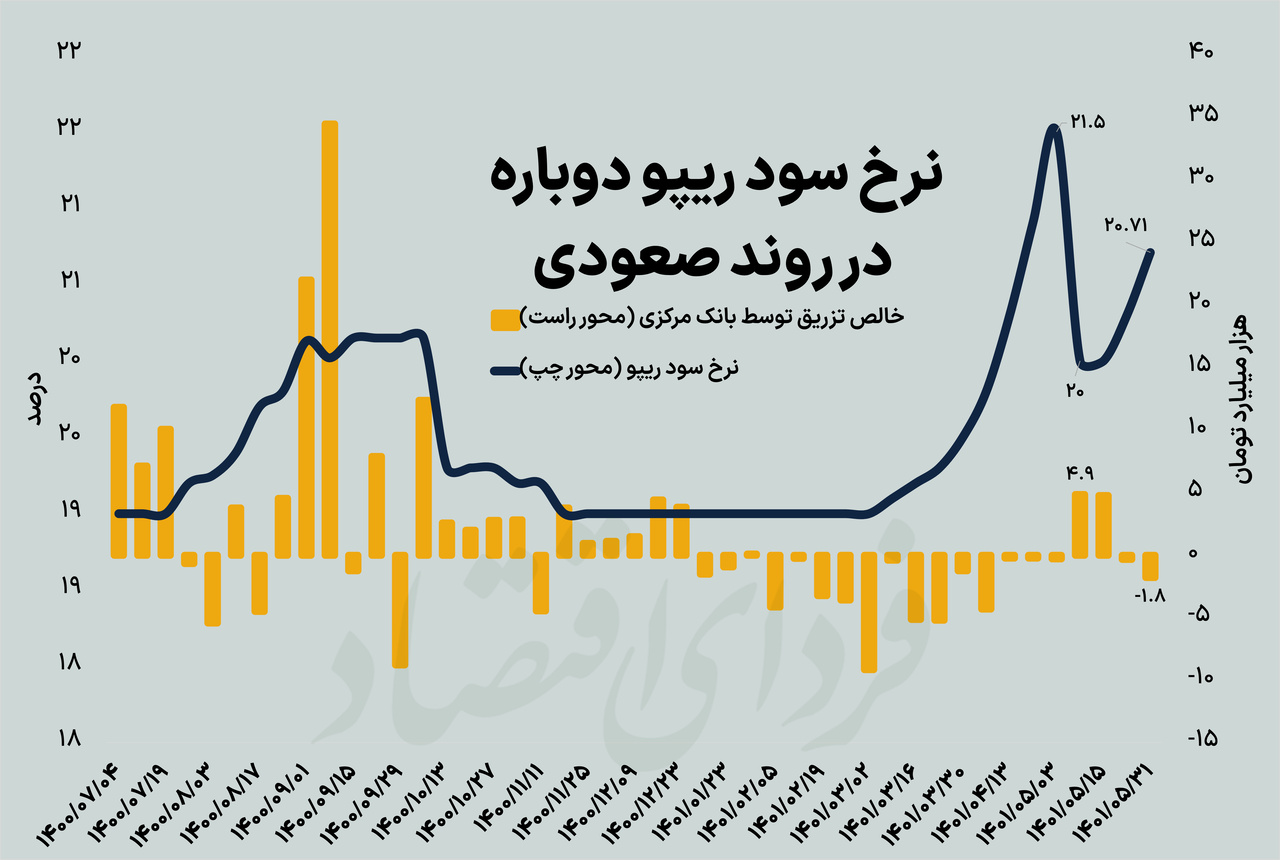

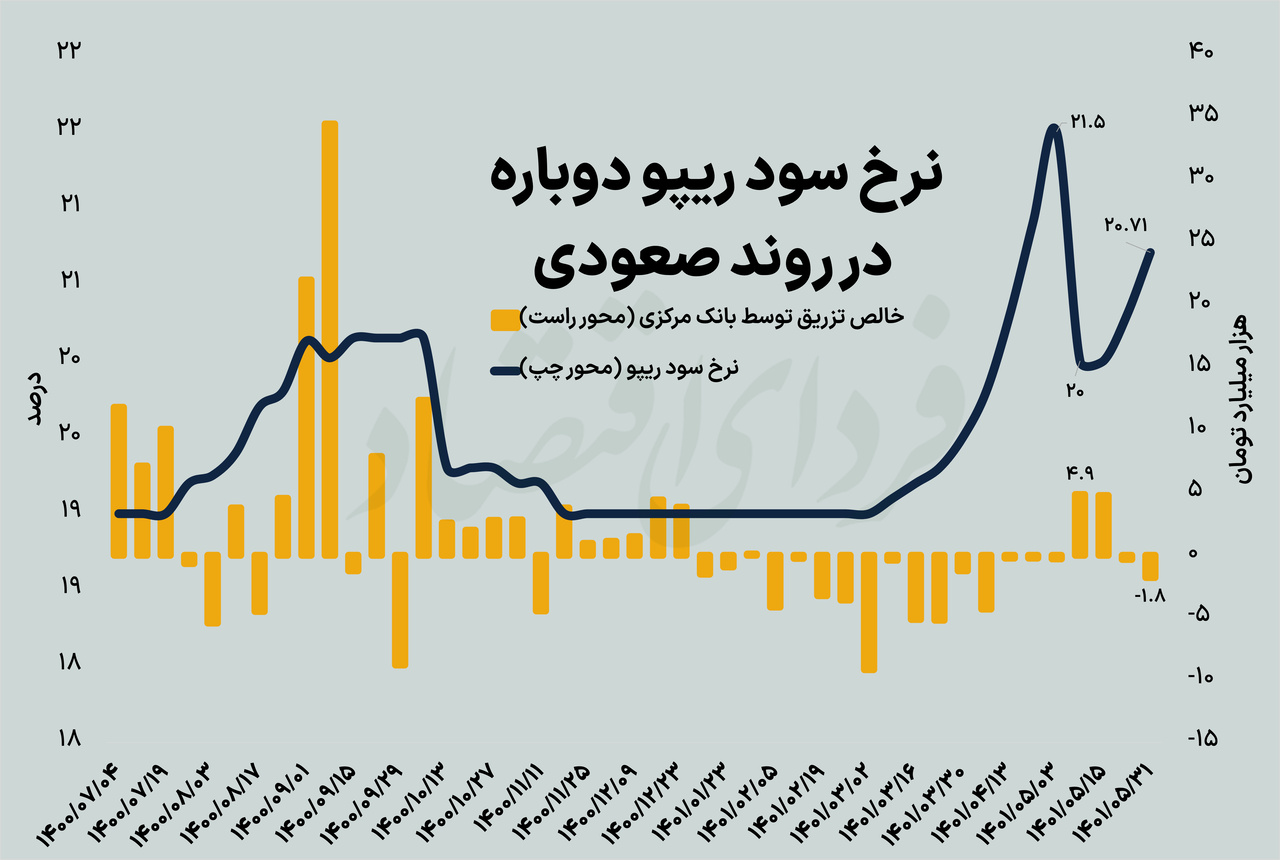

فردای اقتصاد: آغاز مرداد همراه بود با اعتراضهایی به بانک مرکزی به خاطر افزایش نرخ سود بین بانکی و سپس کاهشی ناگهانی که در نرخ سود ریپو (به تعبیری نرخی که بانک مرکزی با آن به بانکها قرض میدهد) و نرخ سود بین بانکی رخ داد؛ کاهشی که به زعم برخی تحت تأثیر فشارها به بانک مرکزی رخ داد و به نظر عدهای دیگر، از جمله پیامدهای اعتبار تخصیصدادهشده به بانکها در راستای خرید تضمینی گندم دولت بود. به هر صورت پس از گذشت از نیمه مرداد، نرخ سود ریپو ابتدا از ۲۰ درصد به ۲۰.۳ درصد افزایش پیدا کرد و در نهایت تا پایان مردادماه با رشد سریعتری به ۲۰.۷۱ درصد رسید. بنابراین روند گذشته سیاستگذاری پولی در افزایش نرخ سود سیاستی دوباره از سر گرفته شده است. همچنین پس از دو هفته اول مرداد که به صورت استثنا تزریق مثبت نقدینگی کوتاهمدت به بانکها صورت گرفت، دوباره انقباض نقدینگی در بازار ثانویه عملیات بازار (OMO) اتفاق افتاده است؛. به طوری که در عملیات بازار باز ۳۱ مرداد به صورت خالص ۱.۸ هزار میلیارد تومان از نقدینگی بانکها توسط بانک مرکزی منقبض شد.

عملیات بازار باز به صورت خلاصه بازاری است که در آن اوراق بدهی دولتی که بالاترین درجه اعتبار را دارند مورد معامله بین نهادهای مالی و بانک مرکزی قرار میگیرند. این بازار اگر عمق کافی داشته باشد بانک مرکزی میتواند با تغییر نرخ سود روی رفتار آحاد اثر بگذارد تا کنترل تورم از مسیر کاهش یا افزایش تقاضای پول امکانپذیر شود. در ایران نیز همین مسیر طی شده جز اینکه هنوز بازار باز ایران از عمق کافی برخوردار نیست و نرخ سود بانکی هم به خاطر دستوریبودن نمیتواند تأثیر مستقیمی از تغییراتش بگیرد. با این حال بانک مرکزی هر هفته گزارش عملیات اجرایی سیاستگذاری پولی را در نماگر خود منتشر میکند که در هفته اخیر و در حراج روز دوشنبه ۳۱ مرداد ۱۴۰۱ بانک مرکزی به موضع سختگیرانه گذشته خود برای افزایش نرخ سود بازگشته و نرخ سود ریپو را به ۲۰.۷۱ درصد رسانده است.

موضع عملیاتی بانک مرکزی به چه معنا است؟

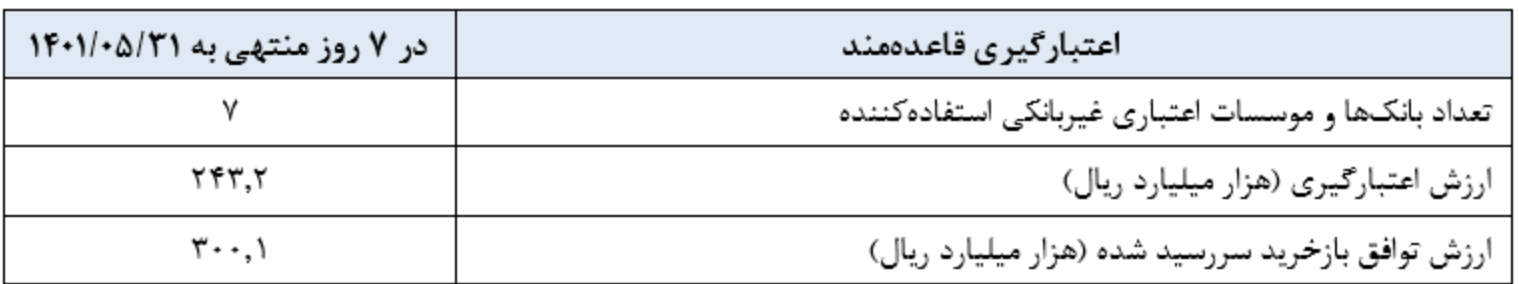

همانطور که در جدول زیر مشاهده میکنیم، در حراج روز گذشته که برای بیستویکمین بار در سال ۱۴۰۱ اتفاق افتاده، بانک مرکزی همچنان موضع توافق بازخرید (ریپو) را ادامه داده است. در واقع بانک مرکزی بنا داشته در این هفته نیز تخصیص نقدینگی به بانکها انجام دهد و در ازای آن اوراق بدهی دولتی از بانکها بگیرد. اما ارکان اصلی عملیات بازار باز چیست؟

توافق بازخرید یا ریپو در عملیات بازار باز چیست؟

در ادامه تعداد بانکها و موسسات اعتباری شرکت کننده را مشاهده میکنیم که در هفته منتهی به ۳۱ مرداد ۱۴۰۱ تعداد ۲۰ بانک درخواست تامین نقدینگی داشتهاند. ارزش سفارشهای ارسال شده نیز نشان میدهد بانکها تقاضای چه میزان نقدینگی داشتهاند که در این هفته حدود ۸۲.۶ هزار میلیارد تومان (همت) بوده است. بانک مرکزی با همه این درخواستها موافقت نکرده است و در ازای اخذ اوراق به بانکها نزدیک ۶۸.۵ همت نقدینگی اعطا کرده است. در واقع سیاستگذار پولی در ازای اخذ اوراق بدهی دولتی به بانکها منابع مالی میدهد (توافق بازخرید یا ریپو انجام میدهد) و بانکها نیز هفت روز وقت دارند تا منابعی که از بانک مرکزی گرفتهاند را پس بدهند.

بازگشت به روند صعودی سابق

حداقل نرخ توافق بازخرید نشان میدهد سیاستگذار پولی با چه نرخی به بانکها وام داده که طبیعتا وامی که بانک مرکزی به هر بانک میدهد با نرخ متفاوتی است و به همین دلیل در اینجا کلمه «حداقل» را مشاهده میکنیم. معنی کلمه حداقل آن است که بانکهای سالمتر احتمالا با این نرخ وام دریافت میکنند و بانکهای غیرسالم باید با نرخهای بالاتری برای بانک مرکزی درخواست بفرستند تا مورد قبول واقع شود. در واقع نرخ مذکور به بانک مرکزی کمک میکند که تامین مالی کوتاهمدت بانکها را با نرخهای متفاوتی از بازار بین بانکی انجام دهد و در این میان بین بانکهای مختلف نیز از نظر نرخ قرضدهی تفاوت بگذارد.

همانطور که نمودار زیر نشان میدهد، حداقل نرخ سود بازخرید (نرخ سود ریپو) پس از افت شدید در دو هفته ابتدای مرداد، دوباره روند صعودی سابق را از سر گرفته است؛ ظاهراً سیاستگذار پولی همچنان میخواهد از طریق ابزار نرخ سود و پیش از آن، کنترل مقداری نقدینگی به کنترل تورم بپردازد. احتمالاً از آنجا که بانک مرکزی میکوشد کمتر از مقدار بازپرداخت بانکها، به آنها وام دوباره دهد -یعنی تزریق خالص نقدینگی را منفی کند- عملاً نرخ سود در این بازار به خودی خود افزایش پیدا میکند. در نتیجه کنترل مقداری نقدینگی منجر به افزایش نرخ سود میشود.

اعتبارگیری قاعدهمند چیست و چه نقشی در مدیریت نقدینگی بازار بین بانکی دارد؟

علاوه بر موارد پیش گفته بانک مرکزی هر هفته جدول دیگری را نیز منتشر میکند که در آن از لفظ اعتبارگیری قاعدهمنده (Standing Facilities) استفاده میکند. در بازار ثانویه عملیات بازار باز دو نوع تامین مالی صورت میگیرد که تامین مالی کوتاهمدت و بلندمدت است. در تامین مالی کوتاهمدت بانک مرکزی از طریق عملیات توافق بازخرید (Repo) و توافق بازخرید معکوس (Reverse Repo) به رفتار کوتاهمدت بانکها جهت میدهد (که بانک مرکزی به آن همان عملیات بازار باز میگوید)؛ اما در اعتبارگیری قاعدهمند اساس رفتار بلندمدت بانکها مورد نظر است و به همین دلیل سررسید وامهای نوع دوم بیشتر است (معمولا ۶۰ روزه در ایران) و اساسا با نرخ بالاتری (در سقف دالان نرخ سود که برای ایران ۲۲ درصد است) انجام میشود.

تبادل نظر