فردای اقتصاد: مجله اکونومیست در یکی از جدیدترین گزارشهای خود، به انتخاب سخت فدرال رزرو برای تصمیم در مورد کنترل تورم یا ثبات سیستم مالی و بانکی پرداخته است. به طور کلی بیان میشود که متناسب با هر هدف، بایستی ابزار سیاست پولی متناسبی اتخاذ شود و اینکه ثبات مالی، پیش نیاز ادامه سیاستهای کنترل تورم است.

دو کابوس سیاستگذاران: تورم سرسخت و آشوب بازارها

آیا بانکهای مرکزی باید از سیاستهای پولی مانند افزایش نرخ بهره برای کنترل بازارهای حبابدار استفاده کنند؟ بن برنانکی یکی از برندگان جایزه نوبل اقتصاد در سال ۲۰۲۲، در اولین سخنرانی خود به عنوان رئیس فدرال رزرو در سال ۲۰۰۶، یک پاسخ ساده برای توضیح این سوال ارائه کرد: فدرال رزرو باید از «ابزار مناسب» برای این کار استفاده کند. او بیان کرد که برای مسائل مالی باید به «نیروهای نظارتی و وامدهی» تکیه کرد و «نرخ بهره» را برای اهداف اقتصادی مانند ثبات قیمتها بکار برد.

دو دهه بعد، دکترین آقای برنانکی با آزمون سختی در جهت معکوس برای مقابله با بازارهای متزلزل و نه حبابی، روبرو است. از یک طرف، فدرال رزرو در تلاش است تا بحرانی را که با ورشکستگی بانک سیلیکون ولی (SVB) آغاز شد، مدیریت کند. از سوی دیگر مقامات با تورم سرسختی روبرو هستند که در سال گذشته نتوانستند آن را کنترل کنند. جدال بین تثبیت سیستم مالی، که نیازمند حمایت بانک مرکزی است، و مهار فشارهای قیمتی، که مستلزم سیاست های انقباضی بوده، بسیار شدید است. اما با دو مجموعه ابزار مختلف، فدرال رزرو در تلاش است تا هر دو کار را انجام دهد. کاری که یک ماموریت غیرممکن به نظر میرسد. و این یکی از مواردی است که سایر بانک های مرکزی در ماههای آینده چارهای جز تقلید از آن نخواهند داشت.

جلسه فدرال رزرو برای تعیین نرخ بهره

در ۲۲ مارس، در پایان جلسه دو روزه تعیین نرخ بهره توسط بانک مرکزی، جروم پاول، رئیس فدرال رزرو، منطق حمایت گسترده خود از سیستم مالی را بیان کرد. او گفت «ممکن است در صورت عدم رسیدگی به مشکلات برخی بانکها، اعتماد به بانکهای سالم را نیز دچار مشکل کند. با این حال او همچنین اظهار داشت که فدرال رزرو میتواند تورم را پایین بیاورد و این کار را انجام خواهد داد. او گفت: «بدون ثبات قیمت، اقتصاد در مسیر درستی قرار نمیگیرد». نهایتا فدرال رزرو تصمیم گرفت تا نرخ بهره را ۰.۲۵ واحد درصد افزایش داده و به ۵ درصد برساند.

قبل از این جلسه، بحث در مورد اینکه آیا مقامات نهمین افزایش متوالی خود را دنبال خواهند کرد یا خیر، مطرح شد. زمانی که اعداد تورم ماه فوریه نشان داد که تورم هنوز به طرز نگران کنندهای بالاست و ۶ درصد نسبت به مدت مشابه سال قبل افزایش یافته (یعنی سه برابر بیشتر از هدف فدرال رزرو)، افزایش نرخ بهره یک نتیجه قطعی به نظر میرسید اما با گسترش وحشت پس از فروپاشی SVB، برخی افراد برجسته خواستار توقف این کار برای بررسی اثرات آن بر اقتصاد شدند. یا همانطور که اریک روزنگن، رئیس سابق شعبه فدرال رزرو در بوستون می گوید: «پس از یک شوک قابل توجه ناشی از زلزله، آیا باید فوراً زندگی عادی خود را از سر بگیرید؟».

نهایتا فدرال رزرو از ادامه سیاستهای انقباضی تهاجمی منصرف شد. با این دید که در سال گذشته نرخ بهره را نزدیک به پنج درصد افزایش دادهاند (شدیدترین انقباض در چهار دهه گذشته)، این افزایش ۰.۲۵ واحد درصدی، از نظر عددی، ناچیز بود اما به عنوان معیاری برای عزم فدرال رزرو، امر با اهمیت تلقی شد. این کار نشان داد که آقای پاول و همکارانش بر این باورند حتی زمانی که سیاستهای انقباضی، خطراتی را برای ثبات مالی ایجاد میکند، میتوانند از ابزارهای سیاست پولی، بهویژه نرخ بهره، برای مقابله با تورم استفاده کنند.

اقدامات فدرال رزرو بر ترازنامه بانکها

طی دو هفته گذشته، فدرال رزرو با همکاری سایر بخشها، برای محافظت از داراییها و بدهیها در سیستم بانکی تلاش کرده است. از جنبه داراییها، با ارائه وام در برابر ارزش اسمی داراییهای اوراق قرضه دولتی، حتی زمانی که قیمت بازار بسیار پایینتر بوده، دسترسی بانکهای مشکلدار به نقدینگی را فراهم کرده است. این کار، بانکها را از شناسایی زیانهایی که در مجموع در پایان سال ۲۰۲۲ به ۶۲۰ میلیارد دلار رسید و برای از بین بردن تقریباً یک سوم سرمایه در سیستم بانکی آمریکا کافی بود، نجات داد.

در مورد بدهیها، شرکت بیمه سپرده فدرال، متعهد شد که از سپردههای بزرگ بدون بیمه در SVB و سیگنچر (Signature) حمایت کند. جانت یلن، وزیر خزانهداری، به حمایت مشابهی در صورت فرار سپردهگذاران از بانکهای کوچکتر اشاره کرد. با این حال در ۲۲ مارس گفت که دولت بایدن، بیمه عمومی را در نظر نمیگیرد، چرا که نیاز به تایید کنگره دارد. با این حال، حتی با وجود محدودیت قانونی بیمه سپردههای بیش از۲۵۰ هزار دلار، به نظر میرسد این پیامها نشان میدهند که سپردهها فارغ از اندازه آنها، ایمن هستند. ترکیب وامدهی فدرال رزرو به بانکها در کنار بیمه سپردهها، در حال حاضر به آرام شدن اوضاع کمک کرده است. شاخصKBW سهام بانکهای آمریکایی پس از ۲۵ درصد کاهش، تا حدودی تثبیت شده است.

مقایسه با بحرانهای قبلی

کابوس ایجاد تعادل فدرال رزرو بین تورم و ثبات مالی، بسیار متفاوت از دو بحران گذشته است. در طول بحران مالی جهانی ۰۹-۲۰۰۷ و توقف ناگهانی اقتصادی سال ۲۰۲۰ با شیوع کووید-۱۹، فدرال رزرو و سایر بانکهای مرکزی هر چه داشتند برای احیای اقتصاد و حمایت از سیستم مالی به کار گرفتند. در هر دو مورد، ریسکهای مالی و اقتصادی به شدت کاهش بود. این ممکن است شک و تردیدها در مورد توانایی فدرال رزرو برای مبارزه راحت با تورم و تسکین فشارهای بازار را افزایش دهد.

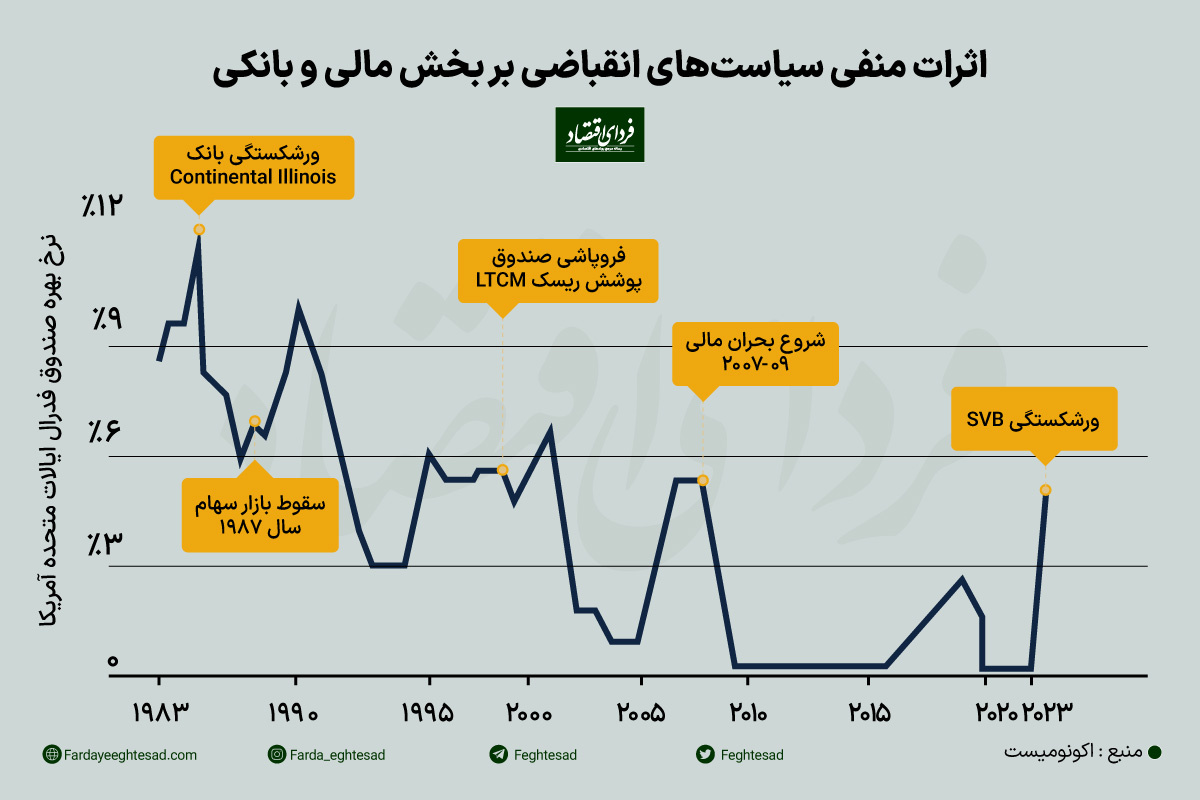

اما برای ناظران فدرال رزرو، چنین اقدامات مقطعی، کمتر غافلگیرکننده به نظر میرسد. در چندین مورد مانند سقوط یک بانک بزرگ در سال ۱۹۸۴، سقوط بازار سهام در سال ۱۹۸۷ و ورشکستگی یک صندوق پوشش ریسک در سال ۱۹۹۸، فدرال رزرو برای مدت کوتاهی افزایش نرخ بهره را متوقف کرد یا به طور ملایمی آن را کاهش داد، اما خیلی زود سیاست انقباضی را از سر گرفت. اقتصاددانان در بانک سیتی گروپ، به این نتیجه رسیدند که این تجربیات، نسبت به ۲۰۰۸ و ۲۰۲۰، برای امروز مناسبتر است. در حالی که بازارها با این احتمال قیمتگذاری میکنند که فدرال رزرو ممکن است قبل از پایان سال جاری، نرخ بهره را ۰.۵ واحد درصد کاهش دهد، نظر سیتی این است که، بانک مرکزی ممکن است با ادامه سیاستهای انقباضی تا زمان کاهش تورم، سرمایهگذاران را شگفت زده کند. در واقع، این دقیقاً همان سیگنالی است که فدراال رزرو صادر کرده است. همزمان با افزایش نرخ بهره در ۲۲ مارس، فدرال رزرو خلاصهای از پیشبینیهای خود را منتشر کرد. دیدگاه عضو میانهرو کمیته بازار باز فدرال این است که آنها در سال جاری نرخ بهره را ۰.۲۵ واحد درصد دیگر افزایش خواهند داد و تنها در سال آینده شروع به کاهش نرخ خواهند کرد.

وضعیت ترازنامه فدرال رزرو

با این وجود، تقسیمبندی دقیق بین ابزارهای سیاست پولی و ثبات مالی میتواند در عمل مبهمتر به نظر برسد. ترازنامه فدرال رزرو را در نظر بگیرید. به عنوان بخشی از تلاشها برای مهار تورم، بانک مرکزی در سال گذشته، انقباض مقداری (در مقابل تسهیل مقداری یا QE) را آغاز کرد و اجازه داد تعداد ثابتی از اوراق سررسید شده در هر ماه، از ترازنامه او خارج شوند و نقدینگی را از سیستم بانکی جمع کند. از ماه مه گذشته تا آغاز ماه مارس، حدود ۶۰۰ میلیارد دلار از داراییهای خود را کاهش داد. با این حال، طی چند روز پس از ورشکستگی SVB، به دلیل افزایش اعتباری که از طریق پنجره تنزیل و سایر عملیات اضطراری در اختیار بانکها قرار داد، داراییهای آن ۳۰۰ میلیارد دلار رشد کرد. تمایز واضحی در اعتبارات پولی مشاهده میشود: انقباض مقداری، یک تغییر پایدار در ترازنامه فدرال رزرو است، در حالی که اعتبار اضطراری با عادی شدن اوضاع از بین میرود. اما با توجه به اینکه تغییر در اندازه ترازنامه فدرال رزرو، یک سیگنالدهنده در مورد اهداف آن است، این پتانسیل وجود دارد که این موارد باعث سردرگمی در میان فعالان بازار شود.

اثرات سیاست پولی بر ثبات مالی

یکی دیگر از موارد ابهام، مربوط به بازخورد بین ثبات مالی و سیاست پولی است. بسیاری از کسانی که در مورد توقف سیاست انقباضی فدرال رزرو بحث میکردند، به طور کامل موافق حمایت بانک مرکزی از سرمایهگذاران نبودند. در عوض، نکته پیچیدهتر این بود که آشوب در بخش بانکی و آشفتگی بازار، خود مساوی با افزایش نرخ بهره بود. شرایط مالی که شامل بازده اوراق قرضه، اسپرد اعتبار و ارزش سهام است، در چند هفته گذشته دچار انقباض شده است. یک تحلیلگر مالی محاسبه کرده است که این تغییرات در قیمتگذاریها، معادل ۱.۵ واحد درصد افزایش نرخ بهره توسط فدرال رزرو بوده که در حدودی است که اقتصاد را به سمت یک فرود سخت سوق دهد.

با این حال همه موافق نیستند که تأثیر آن تا این حد زیاد خواهد بود. بانکها مسئول حدود یک سوم تامین اعتبار در آمریکا هستند و بازارهای سرمایه و شرکتهایی مانند وامدهندگان وام مسکن بقیه آن را ارائه میدهند. این امر میتواند شرکتها را از استانداردهای سخت گیرانه وامدهی بانکها مصون نگه دارد. علاوه بر این، بزرگترین بانکهای آمریکا که بیش از نیمی از داراییهای سیستم بانکی را در اختیار دارند، در وضعیت مناسبی به سر میبرند. با این حال، حتی با وجود این شواهد، اثرات انقباضی همچنان وجود دارد. در همان زمان که بانکها از ترازنامه خود حمایت میکنند، هم هزینه سپردهها و هم هزینههای تامین مالی عمده در حال افزایش هستند، که انقباض را به سیستم مالی منتقل میکند. بر اساس نظرات دویچه بانک، شوک وامدهی حتی جزئی هم، ۰.۵ درصد از رشد تولید ناخالص داخلی سالانه را کاهش خواهد داد. لذا احتمالا فدرال رزرو باید برای مهار تورم، اقدامات تهاجمی کمتری را انجام دهد.

در نهایت، توانایی فدرال رزرو برای کنترل بیثباتی و تورم در مسیرهای جداگانه، بستگی به شدت بحران بانکی دارد. این واقعیت که مداخلات اضطراری آمریکا در دو هفته گذشته با کاهش خروج سپرده ها و کاهش زیان بازارها مورد توجه قرار گرفته بود، چیزی است که فدرال رزرو را قادر ساخت تا توجه خود را به تورم برگرداند. به راحتی میتوان سناریوی جایگزینی را تصور کرد که در آن مداخلات فدرال رزرو شکست خورده باشد و آن را مجبور به دست کشیدن از افزایش نرخ بهره کند.

این قضیه کمک میکند تا عجلهی مقامات سوئیسی برای پایان دادن به بحران بانک کردیت سوئیس (Credit Suisse) را بهتر درک کنیم. بانکهای مرکزی به خوبی میدانند که فروپاشی کنترلنشدهی چنین شرکت بزرگی، امواج شوک را به سیستم مالی جهانی وارد میکند. در آن صورت، آنها برای عقب نشینی از مبارزه با تورم، تحت فشار شدید قرار میگرفتند. ابزار مناسب برای کار مناسب، روشی جذاب برای ترسیم اهداف بانک مرکزی است. با این حال، این کار تنها تا زمانی به خوبی عمل میکند که کار بازگرداندن ثبات پس از یک آشوب مالی، به سرعت انجام شود.

در همین رابطه بخوانید.

تبادل نظر