فردای اقتصاد: آخرین آمار پولی منتشرشده از سوی بانک مرکزی دو سیگنال مهم راجع به وضعیت نقدینگی و تورم پیش رو میدهد. نکته اول، نقش پررنگ بدهی بانکها به بانک مرکزی -تحت تأثیر بدهیهای دولت و همچنین ناترازیهای نظام بانکی- در رشد یکساله پایه پولی است. نکته دوم، افزایش بیش از پیش سهم پول از نقدینگی است که میتواند نشاندهنده افزایش سرعت گردش پول و انتظارات تورمی باشد.

رصد وضعیت نقدینگی و عوامل دامنزننده به رشد آن از این جهت مهم است که رشد نقدینگی مهمترین ریشه تورم است و از آنجا که تورم در دهههای گذشته و به ویژه چند سال اخیر همواره از جمله مهمترین چالشهای اقتصاد ایران بوده است، بررسی روند نقدینگی و پایه پولی را -به عنوان پول پرقدرت که قدرت خلق نقدینگی چند برابر خود را دارد- برای پیداکردن قدرت پیشبینی و تحلیل اقتصاد مهم میکند.

رشد پول پرقدرت بیشتر شد

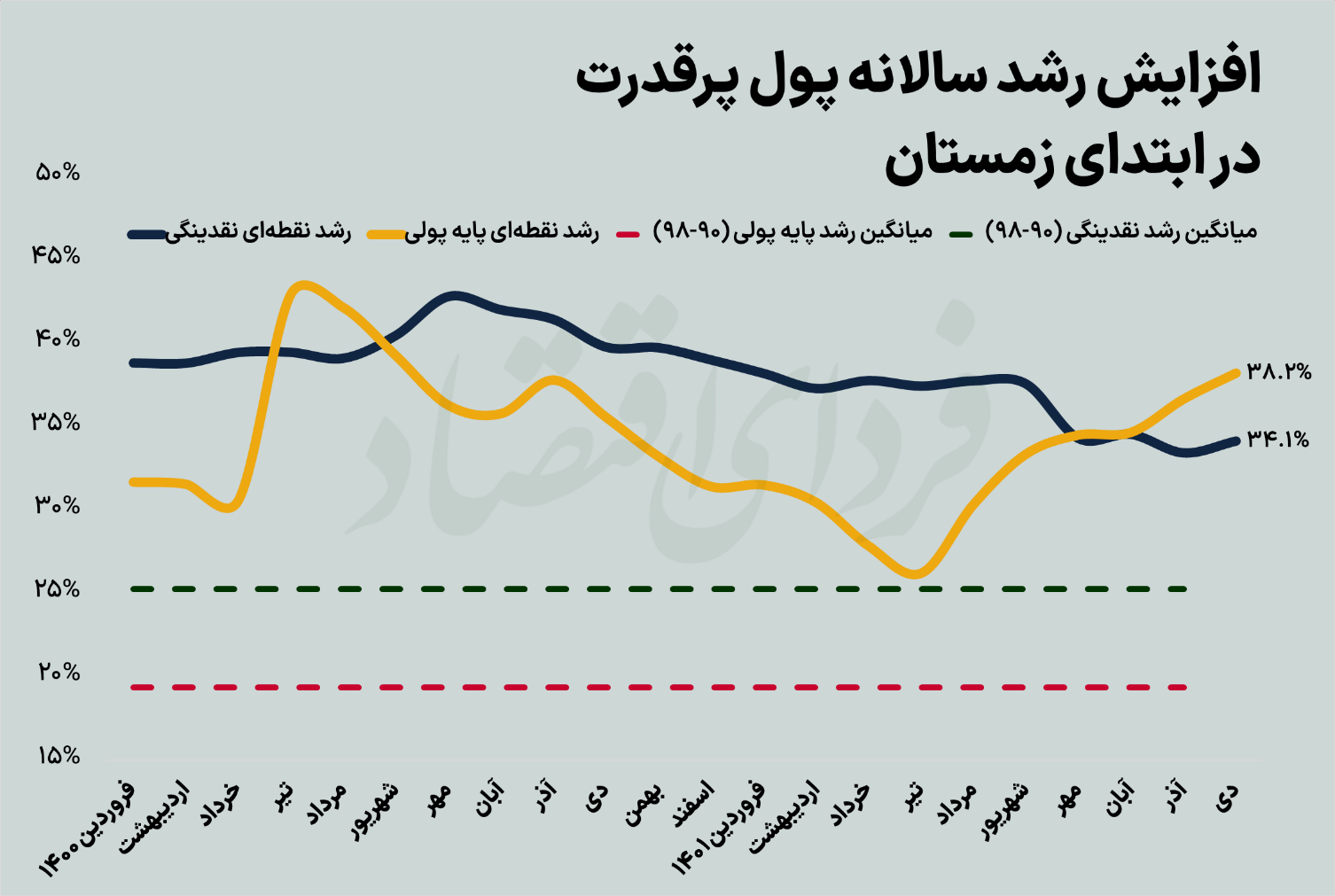

آخرین آمار رسمی از جزئیات پایه پولی و نقدینگی به گزارش بانک مرکزی از گزیده آمارهای دیماه برمیگردد. بنا بر گزارش این نهاد، رشد سالانه پایه پولی که تا تیر ۱۴۰۱ تا نزدیکی ۲۵ درصد کاهش یافته بود، در ادامه روند صعودیاش حالا به مرز ۴۰ درصد نزدیک شده است. رشد ۳۸.۲ درصدی پول پرقدرت در دیماه ۱۴۰۱ نسبت به دی ۱۴۰۰ در حالی است که میانگین رشد این متغیر در سالهای ۱۳۹۰ تا ۱۳۹۸ حدود ۱۹ درصد بوده است.

در سوی دیگر، رشد نقدینگی به عنوان عامل اصلی ایجاد تورم، طی پاییز و ابتدای زمستان مقداری کاهش داشته است. به طوری که در آذرماه به عدد ۳۳.۴ درصد هم رسید. اما در ماه اول زمستان گذشته با اندکی افزایش، رشد ۳۴.۱ درصدی را نشان داد. نمودار زیر تغییرات رشد سالانه دو متغیر پولی اصلی کشور را نمایش میدهد. البته بانک مرکزی اخیراً آمار مختصری از رشد «نقدینگی ریالی بخش غیر دولتی» در یک سال منتهی به نیمه اسفند داده است. این نهاد رشد این متغیر را ۳۲.۵ درصد اعلام کرده است. با این حال، این متغیر دقیقاً قابل مقایسه با رشد کل نقدینگی نیست. ضمناً این صورت از اعلام آمار بیسابقه و عجیب به نظر میرسد.

رشد ماهانه دو متغیر مورد بررسی در نمودار زیر مشخص است. رشد ماهانه پایه پولی کاهش یافته و برابر ۲.۴ درصد شده است. رشد نقدینگی طی ماه دی هم ۲.۲ درصد بوده است. با این حال احتمالاً مانند سال گذشته رشدهای ماهانه در دو ماه پایانی سال افزایش یابند.

مقصر اصلی رشد پایه پولی تا دیماه

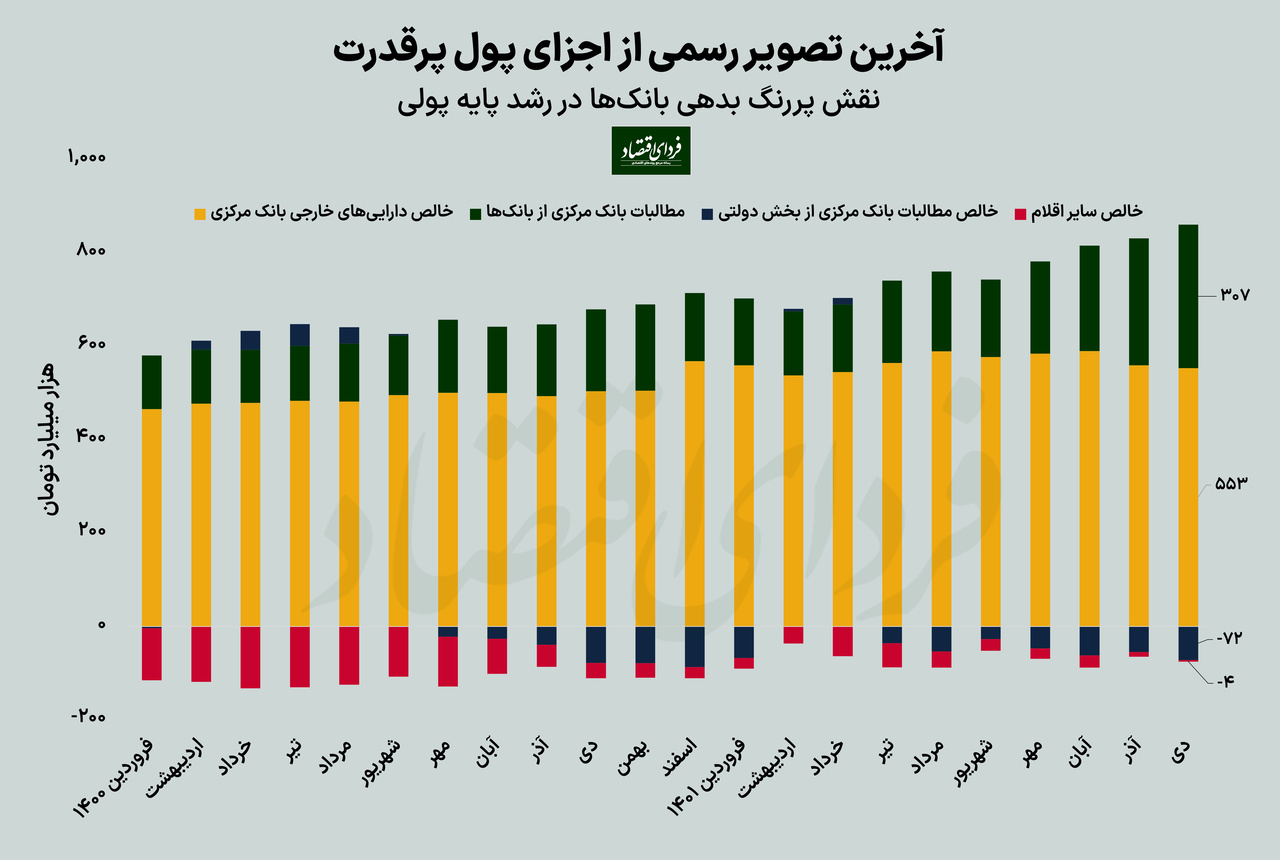

گزارش بانک مرکزی نشان میدهد نقش اجزای مختلف پایه پولی در رشد ۳۸.۲ درصدی آن بسیار متفاوت بوده است. از این ۳۸.۲ درصد، ۸.۷ واحد درصد تحت اثر رشد خالص داراییهای خارجی بانک مرکزی (ارز و طلا) رخ داده است. اما بالاترین سهم از رشد یکساله پول پرقدرت تا دیماه را مطالبات بانک مرکزی از بانکها داشته است. ۲۳.۲ واحد از ۳۸.۲ درصد رشد را این جزء پایه پولی ایجاد کرده است. نقش خالص مطالبات بانک مرکزی از دولت در حد ۱.۱ واحد درصد بوده است. با این حساب، آیا میتوان گفت مقصر تورمی که در پس رشد پول پرقدرت در آینده ایجاد خواهد شد، بانکها هستند و دولت -همانطور که مقاماتش هم بعضاً تصریح میکنند- از بانک مرکزی استقراض نکرده است؟

نمودار زیر هم نشان میدهد خالص داراییهای خارجی بانک مرکزی به عنوان بزرگترین بخش پایه پولی با مقداری کاهش در ماههای آخر همراه بوده است اما حجم بدهی بانکها به بانک مرکزی به ۳۰۷ هزار میلیارد تومان افزایش یافته است.

اما ترازنامه نظام بانکی نشان میدهد بخش دولتی حدود ۸۰۰ هزار میلیارد تومان به بانکها بدهکار است. به طور کلی روش پولیکردن کسری بودجه در سالهای اخیر استقراض غیرمستقیم دولت از بانک مرکزی بوده است. دولت به شیوههای مختلف به بانکها بدهکار میشود و آنها نهایتاً از طریق فشارآوردن به پایه پولی بانک مرکزی این مطالبات را جبران میکنند. البته در کنار کسری بودجه دولت، ناترازیها و چالشهای نظام بانکی هم از جمله علل رشد نقدینگی و ایجاد تورم در اقتصاد ایران هستند.

پول داغ و داغتر میشود

نکته دیگر آمارهای پولی دی، رکوردزنی سهم پول از نقدینگی است. این سهم از فروردین ۱۳۹۲ به مقدار فعلی که حدود ۲۵ درصد است نرسیده بود. نقدینگی از دو بخش اصلی تشکیل میشود: پول و شبهپول. پول نقدشوندگی فوری دارد. مصداق بارزش اسکناس و مسکوک در دست مردم است. اما در واقع حجم اصلی آن را سپردههای دیداری شامل سپردههای جاری و چکها تشکیل میدهد. تبدیل بخش شبهپول به پول به معنی این است که بخش بیشتری از نقدینگی به جای باقیماندن در حسابهای بانکی، به گردش در معاملات درآمده است. به عبارتی، ریال به پولی داغتر تبدیل شده و کمتر در دست صاحبانش میماند.

نمودار زیر نسبت پول به شبهپول را نشان میدهد. این نسبت از ابتدای ۱۴۰۱ و با افزایش انتظارات تورمی، چند بار افزایش را تجربه کرد تا نهایتاً در ماه آغازین زمستان به ۳۲.۷ درصد رسید.

تبادل نظر