فردای اقتصاد: دخالتهای بانک مرکزی در عملیات بازار باز در دو هفته گذشته باعث شده تا نرخ بهره بینبانکی اندکی کاهش پیدا کند اما مقدار این متغیر به صورت تاریخی کماکان بالاست. با این حال علیرغم سیاستهای انقباضی بانک مرکزی، نرخ بهره اوراق متاثر از کاهش عرضه اوراق و نیز تقاضای القایی بانکها و صندوقهای سرمایهگذاری، چندان نسبت به نرخهای بهره غیررسمی در بازار بالا نیست.

فروکش کردن نرخ بهره بینبانکی

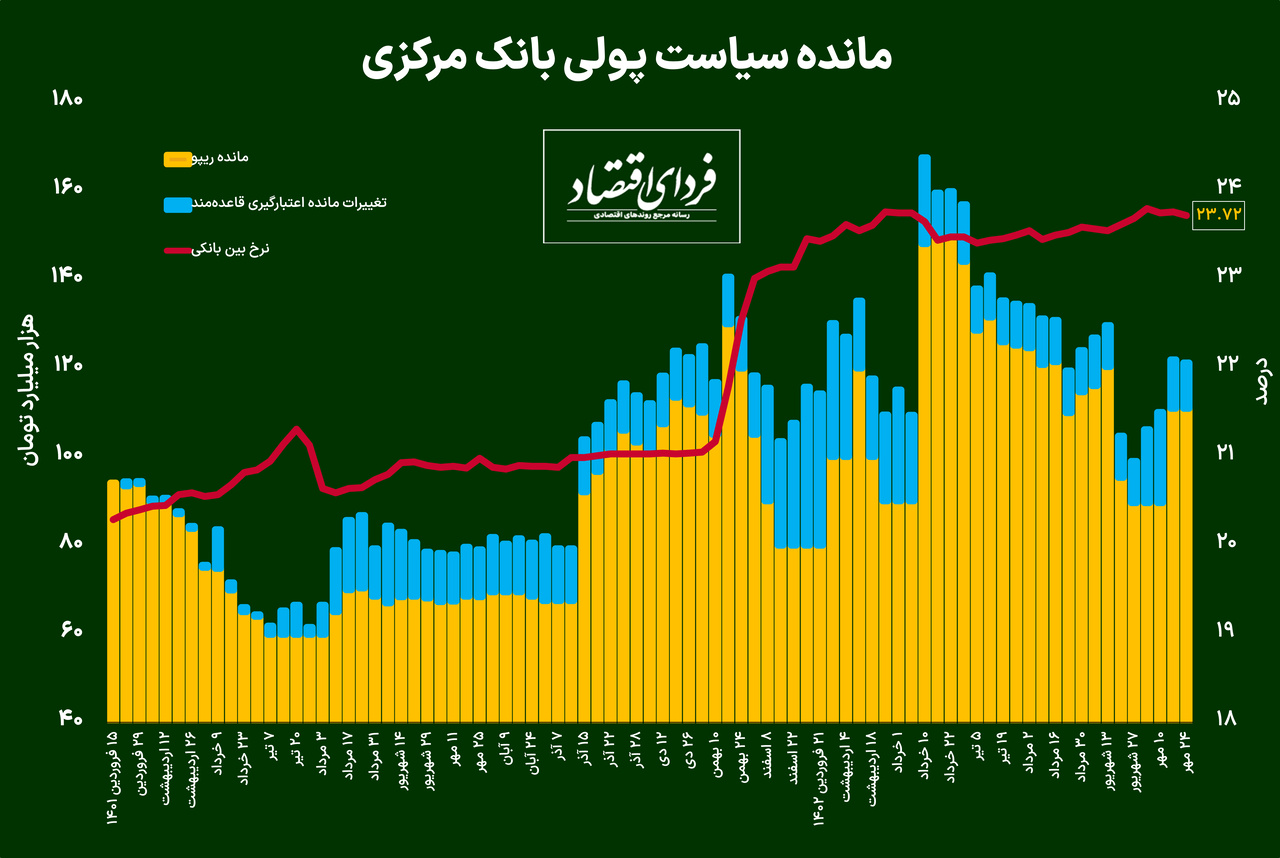

روند صعودی میزان تقاضای بانکها برای نقدینگی در عملیات بازار باز کماکان ادامه دارد به طوری که در هفته گذشته مقدار آن به یک قدمی ۱۴۰ همت (هزار میلیارد تومان) رسید. از طرف دیگر بانک مرکزی در این هفته نیز همانند هفته قبل ۱۱۰.۹ همت منابع به بانکها تزریق کرد که نسبت به حدود ۹۰ همت در هفتههای گذشته بیشتر است. با این حال کماکان به بخش عمدهای از این تقاضاها پاسخ مثبت داده نمیشود و مقدار این مازاد تقاضا در هفته گذشته به ۲۹ همت رسید که یک همت افزایش را نسبت به هفته قبل نشان میدهد اما این مقدار نسبت به اوج ۴۸ همت در دو هفته گذشته به وضوح کمتر است.

از طرف دیگر در سمت اعتبارگیری قاعدهمند در سقف کریدور نرخ بهره ۲۴ درصد، همانند هفته گذشته شاهد سیاست انقباضی هستیم به طوری که علیرغم پرداخت ۸.۸ همت منابع در این سمت، به شکل خالص حدود ۷۰۰ میلیارد تومان از منابع بانکها کاسته شد. این در حالی است که هفته گذشته حدود ۹.۴ همت از منابع بانکها کاسته شد. لذا به طور کلی مازاد تقاضا در سمت عملیات بازار باز و کاهش منابع در سمت اعتبارگیری قاعدهمند نسبت به هفته قبل بیش از ۷ همت کاسته شد که احتمالا یکی از دلایل کاهش ۴ واحد پایه نرخ بهره بینبانکی به ۲۳.۷۲ درصد بوده است.

نرخهای بهره بالا در بازار

با وجود کاهش نرخ بهره بینبانکی از محدودههای ۲۳.۸ درصد، همچنان سطح این متغیر به صورت تاریخی بالا است.

در همین رابطه بخوانید: بالاترین نرخ بهره بین بانکی از سال ۱۳۹۴

این مورد در کنار روند کاهشی رشد نقدینگی که عمدتا از طریق کنترل ترازنامه بانکها انجام شده، منجر به کاهش حقیقی مانده تسهیلات بانکی شده و تائیدکننده سیاستهای انقباضی شدید در این دوره زمانی است.

در همین رابطه بخوانید:

رشد نقدینگی تا نیمه سال چقدر شد؟

مجموع این موارد باعث شده تا نرخهای سود غیررسمی بیش از ۲۷ درصد برای سپردههای با مبالغ بالا توسط بانکها پیشنهاد شود. این امر از یک طرف باعث شده تا نرخهای بهره صندوقهای درآمد ثابت به بیش از ۲۴.۵ درصد برسد و از طرف دیگر نرخهای بهره اوراق بدهی برای بنگاهها از این هم فراتر رفته و تا ۳۰ درصد هم رسیده که معادل موثر سالانه آن حدود ۳۵ درصد است.

در همین رابطه بخوانید: متهمان افزایش نرخ بهره؛ سرنوشت بورس چه میشود؟

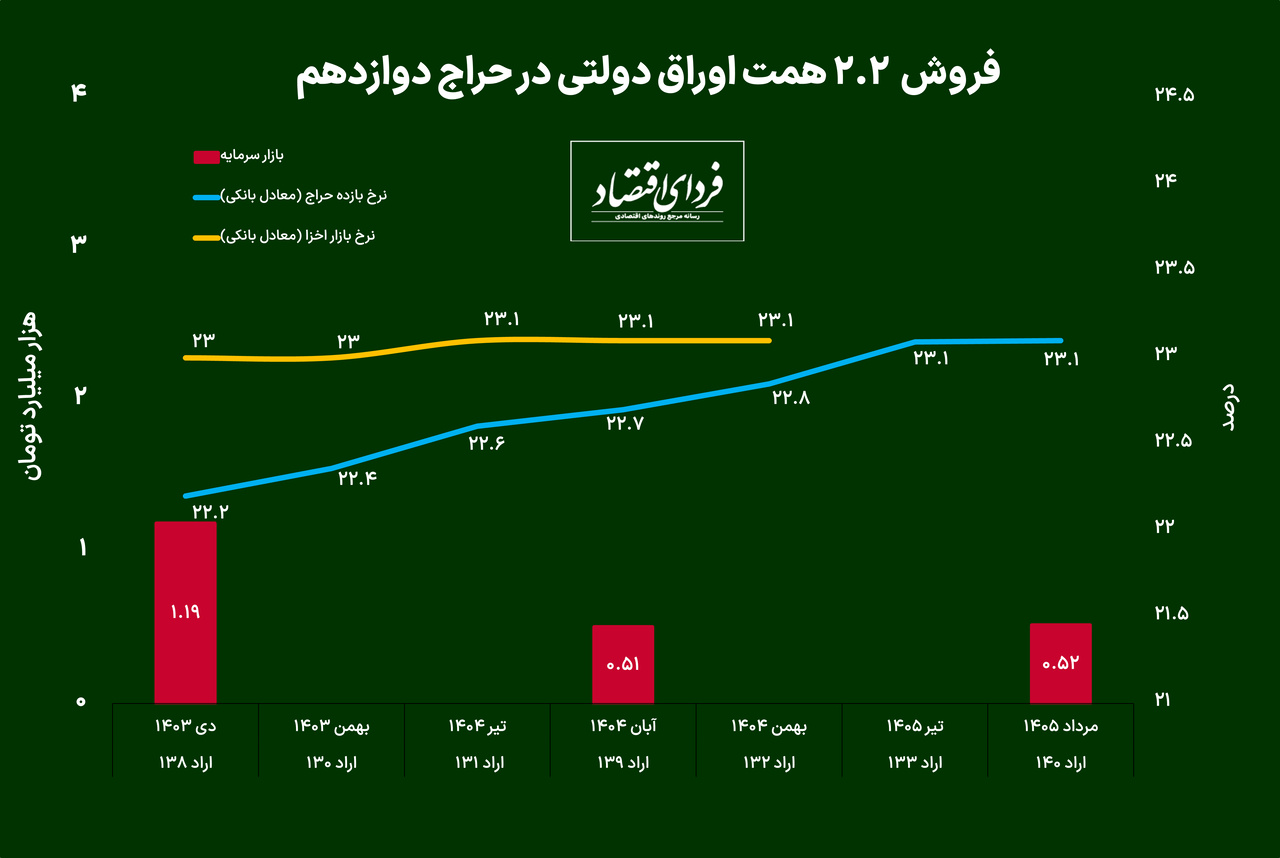

مصونیت اوراق دولتی از سیاستهای انقباضی

با توجه به وضعیت گفته شده در مورد تنگنای اعتباری بانکها، انتظار میرود که نرخهای بهره اوراق نیز به دنبال آن افزایش یابند اما سررسید شدن مقادیر بالای اوراق از ابتدای سال و عدم انتشار متناسب با آن باعث شده بازار از سمت عرضه تحت تاثیر قرار نگیرد. از طرف دیگر بانکها و صندوقهای درآمد ثبات مجبور به نگهداری بخشی از دارایی خود به عنوان اوراق هستند که باعث میشود تقاضای کافی برای اوراق وجود داشته باشد. نمود این قضیه را در خرید اوراق در حراجهای دولتی حتی با نرخهای پایینتر از بازار میتوان دید، هر چند که مقدار آن همچنان کم است. این قضیه در کنار پایین بودن نرخهای اوراق دولتی در حراجها حتی نسبت به بازار نیز باعث شده تا این بازار در شرایط رکودی به سر ببرد.

تداوم فروش پائین اوراق دولتی

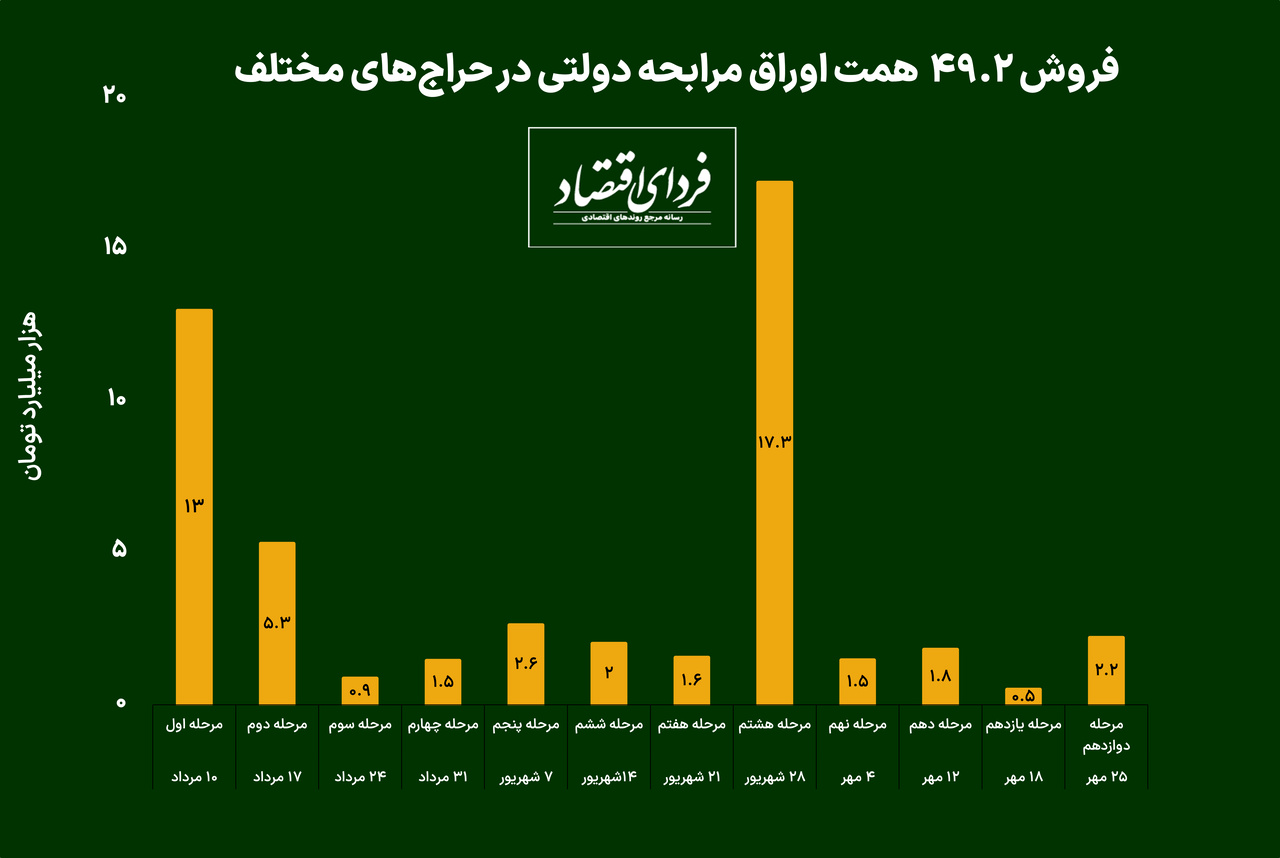

در حراج هفته گذشته اوراق مرابحه دولتی حدود ۲.۲ هزار میلیارد تومان اوراق به فروش رفت که بیشترین میزان طی چهار هفته اخیر بوده و تمامی آن نیز در بازار سرمایه به فروش رفت. به طور کلی در ۱۲ حراج گذشته ۴۹.۲ همت از ۶۶ همت اوراق منتشر شده به فروش رسیده و کماکان ۱۶.۸ همت از این اوراق به فروش نرسیده است که بیشتر آن مربوط به اوراق با سررسید دو و سه ساله است.

تبادل نظر