فردای اقتصاد: صبح امروز سازمان بورس خبر داد اصلاحات اساسنامه صندوقهای دارایکم و پالایشی یکم به تصویب هیئت دولت رسیده تا تبدیل این صندوقها به صندوقهای سرمایهگذاری بخشی، تبدیل مدیریت صندوق از مدیریت غیرفعال به فعال و اضافه شدن رکن بازارگردان برای صندوقهای مزبور به عنوان راهکارهایی برای خروج سهامداران این دو صندوق پرحاشیه در دستور کار قرار گیرد. سهامدارانی که حدود یک سال پیش سهام دو صندوق پالایشی یکم و دارایکم را خریداری کرده بودند تا به گفته فرهاد دژپسند، وزیر وقت امور اقتصادی و دارایی بین آحاد جامعه توزیع عادلانه ثروت صورت گیرد اما بعد از خریدن این صندوقها نهتنها سودی عایدشان نشد بلکه زیانی ۳۰ درصدی را در پرتفوهای خود مشاهده میکردند.

ماجرای ETFهای چالش برانگیز چه بود؟

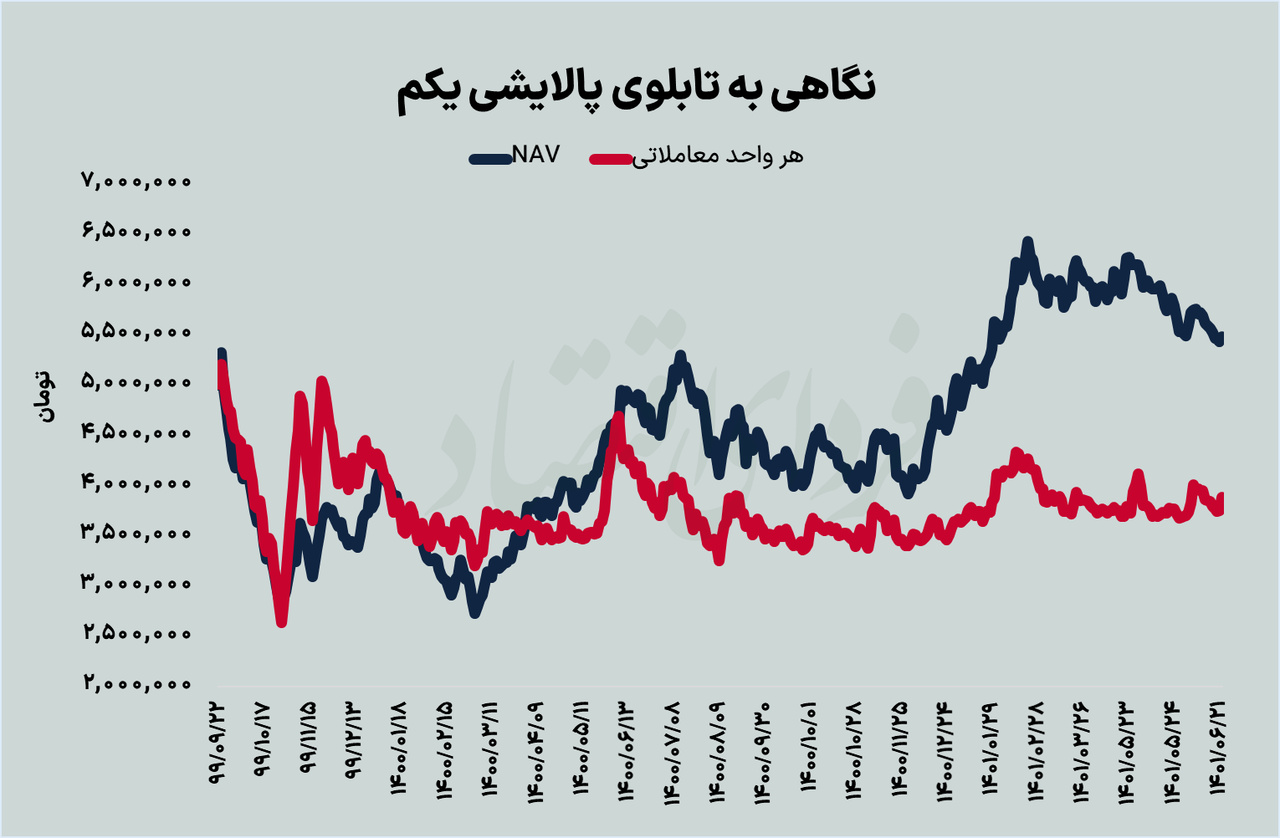

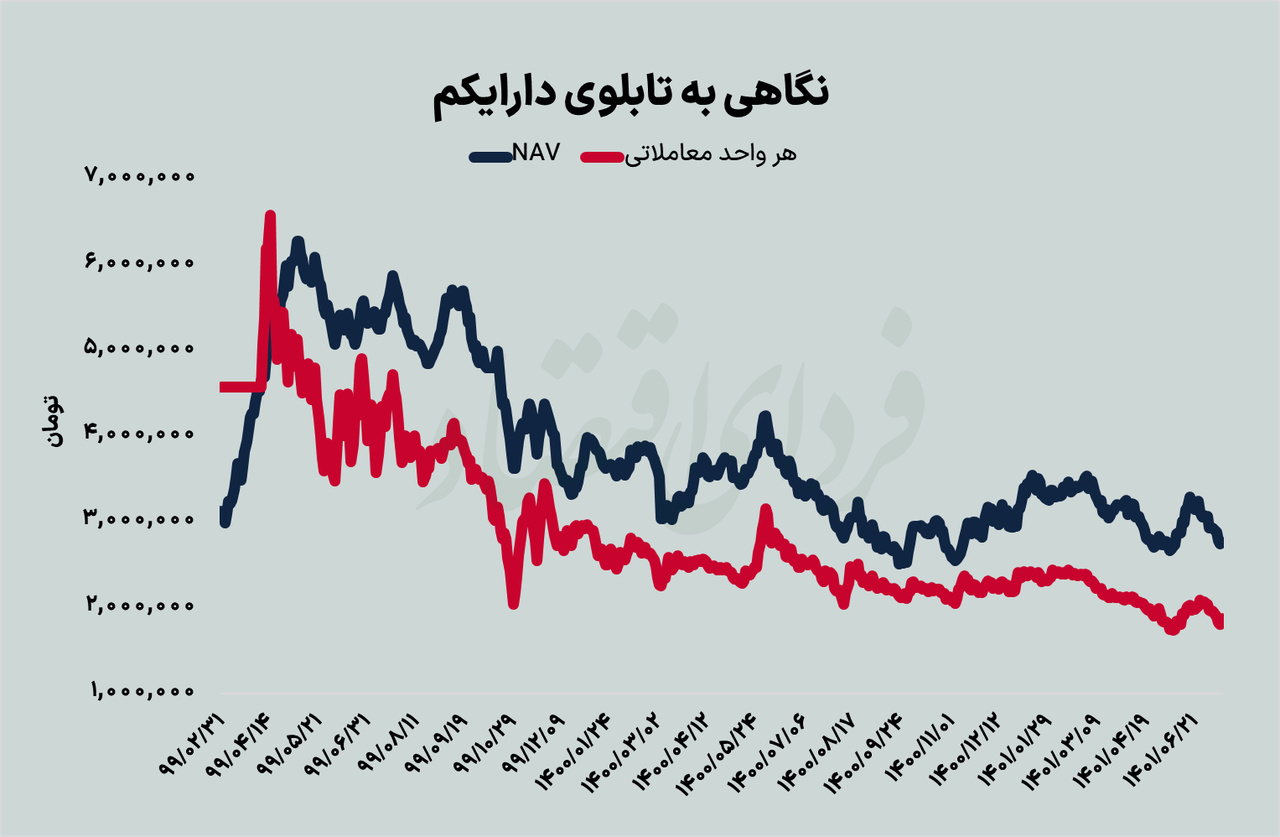

ماجرا از جایی شروع شد که همزمان با رونق گرفتن بازار سرمایه، دولت تصمیم گرفت در راستای اجرای سیاستهای کلی اصل۴۴ قانون اساسی شرکتهای دولتی را در قالب صندوقهای ETF در اختیار مردم قرار دهد. یکی از این صندوقها با نام «پالایشی یکم» معرفی شد که متشکل از سهام ۴ شرکت پالایشگاهی یعنی پتروشیمی اصفهان، پتروشیمی تهران، پتروشیمی بندرعباس و پتروشیمی تبریز بود و سهام دولت در بانکهای ملت، صادرات، تجارت و شرکتهای بیمه البرز و بیمه اتکایی ایرانیان نیز در صندوقی به نام «دارا یکم» در بازار سهام عرضه شد. در ادامه اما همزمان با آغاز روند ریزشی در بازار سهام، این صندوقها نیز مسیری کاهشی را طی کردند و آنگونه که در حال حاضر آمارها نشان میدهد صندوق واسطهگری مالی یکم با نماد «دارایکم» ۳۲ درصد کمتر از NAV در حال معامله است و قیمت تابلوی «پالایش» نیز بیش از ۲۹ درصد پایینتر از NAV آن قرار دارد. موضوعی که اعتراض سهامداران را به دنبال داشت و به دغدغه جدی متولیان بازار سهام تبدیل شد تا هر از گاهی وعده جبران زیان را به سهامداران دهند.

|

|

|

اردیبهشت ماه سال جاری بود که سازمان بورس و اوراقبهادار برای نزدیک شدن صندوقهای قابلمعامله دولتی (دارا یکم و پالایش یکم) به ارزش ذاتی و رونق دوباره آنها راهکارهای سه گانهای ارائه و در هیاتمدیره خود تصویب کرد اما اعلام شد اجراییشدن آن منوط به تصویب شورایعالی بورس است. این سه راهکار شامل اعمال رای اشخاص غیردولتی سهامدار در این صندوقها، تبدیل این ETFها به صندوقهای فعال و بخشی با امکان تغییر ترکیب سبد سهام و در اختیار داشتن بازارگردان و در نهایت امکان فروش واحدهای ممتاز این صندوقها در یک مزایده و واگذاری آن به بخشخصوصی برای جذب نقدینگی بیشتر بود.

بالاخره روز گذشته خبر رسید اصلاحات اساسنامه صندوقهای دارایکم و پالایشی یکم به تصویب هیئت دولت رسیده است. اصلاحاتی که میتواند ارزش روز این دو صندوق پرحاشیه را به ارزش خالص دارایی آنها نزدیک کند تا شاید شاهد جبران زیان سهامداران آن باشیم. اقدامی ارزشمند که نشان از تلاش سیاستگذاران بورسی برای رفع دغدغه سهامداران داشت.

کارشناسان چه میگویند؟

صحبت با کارشناسان بازار سهام در خصوص نحوه اثرگذاری اصلاحات در جریان روی اساسنامه دو صندوق ETF دولتی مورد بحث اما از نظرات موافق و مخالفی حکایت میکند. برخی آن را راهکاری مناسب برای خروج سهامداران از زیان دو ساله میدانند و برخی اما چندان امیدوار به نظر نمیرسند.

چگونه قیمت تابلو به NAV نزدیک میشود؟

سروش رشیدی، کارشناس بازار سهام در رابطه با تاثیر اصلاحات در نظرگرفته شده روی اساسنامه صندوق «پالایش» بر روند نمادهای پالایشی عنوان میکند: رساندن قیمت تابلو به NAV در این صندوقها به دلیل فاصله موجود نیاز به ابطال خواهد داشت و این موضوع میتواند تا حدی بر قیمت سهام پالایشی تاثیرگذار باشد. اما از آنجا که قیمت این صندوق در تابلوی معاملات فاصلهای حدود ۳۰ درصدی (حدود ۵هزار میلیارد تومان) با NAV ابطال خود دارد، نیاز است که شرکت چیزی حدود ۲۵۰۰ میلیارد تومان از سهام پالایشی تحت مالکیت خود را به فروش برساند و در مقابل ۲۵۰۰ میلیارد تومان از سهام خود را خریدارای کند. با توجه به اینکه در حال حاضر ۴ سهم اصلی این صنعت (شپنا، شبریز، شتران و شبندر) به صورت روزانه ارزش معاملاتی حدود ۱۰۰ میلیارد تومان دارند، میتواند تا حدی تاثیرگذار باشد اما به دلیل اینکه این موضوع به یکباره صورت نمیگیرد و در طول زمان انجام خواهد شد، تاثیر آن قدرت بالایی در فشار عرضهها بر نمادهای این صنعت نخواهد داشت. با این وجود اما انتظار میرود که جو ایجاد شده از تاثیر این تصمیمها قبل از اقدامات جدی خود را در معاملات بورس تهران نمایان کند.

خروج از زیان سهامداران متضرر

نیما میرزایی نیز در گفتگو با «سنا» عنوان میکند: چالشهای اصلی صندوق های ETF عرضه شده دارا و پالایش یکم، شامل صُلب و ثابت بودن ساختار آنها، پرتفوی فریز شده آنها و همچنین عدم بازارگردانی قوی بوده است که هر دو این موارد با همت سازمان بورس و تایید بالاترین مقامات اجرایی (هیئت دولت) برطرف گردیده و منتظر ورود به مرحله اجرایی است. البته همین خبر نیز برای بهبود خوشبینی معاملهگران به این دو صندوق کافی بوده و وضعیت نموداری آنها در روزهای اخیر نسبت به کلیت بازار عملکرد بهتری داشته است. با تصویب موارد اشاره شده توسط هیئت دولت، بعد از این صندوقها امکان تغییر پرتفوی خود را خواهند داشت و مشابه سایر صندوقهای سهامی نسبت به معامله سهام در گروه مورد تایید اقدام خواهند کرد. همچنین بزرگترین معضل و تمایز این صندوقها که عدم حضور بازارگردان بود نیز مرتفع گردیده است. بنابراین تلاش خواهد شد که در گذر زمان قیمت تابلو "دارایکم" و "پالایش یکم" را به NAV (ارزش خالص داراییها) نزدیک شود. اگر مصوبات همچنان با قدرت پیگیری و اجرا شوند و بالاخص شاهد بازارگردانی قوی دو صندوق دارا یکم و پالایش باشیم، خوشبینی بسیار بالایی دارم که قیمت آنها به NAV نزدیک شده و در این رشد چند ۱۰ درصدی، حداقل زیان خریداران جبران شود.

تبادل نظر