فردای اقتصاد: توسعه مالی یکی از مهمترین پایههای رشد و توسعه اقتصادی است. مقایسه شاخصهای توسعه مالی در ایران با سایر کشورها نشان میدهد که مهمترین زیر بخش توسعه مالی که «نسبت تسهیلات به تولید» است، وضعیت مساعدی ندارد و این مساله یکی از مهمترین موانع رشد کسب و کارها در اقتصاد ایران است. فقدان بخش مالی قوی که قادر به تامین مالی بنگاهها در اقتصاد باشد، در کنار شوکهای سیاسی و اقتصادی بسیار، اقتصاد ایران را در تله رشد اقتصادی پایین گرفتار کرده است. ریشهیابی موانع توسعه ایران در علم اقتصاد ما را به این حقیقت میرساند که دو عامل عمده، ظرفیت توسعه بخش مالی را کاهش داده است؛ اولین عامل تحت عنوان نحسی منابع طبیعی شناخته میشود و دومین عامل عدم وجود حمایت قانونی کافی از بخش مالی است.

یکی از یافتههای مهم اقتصاد این است که هر چه توسعه مالی در کشورها بالاتر باشد، رشد اقتصادی بالاتر خواهد بود، چرا که یکی از مهمترین نیازهای تولید، تامین مالی است. اگر تولیدکننده بتواند منابع لازم را با قیمت مناسب از طریق سیستم مالی تامین مالی کند، امکان سرمایهگذاری و سودآوری بیشتری خواهد داشت و این نهایتا رشد اقتصادی کشورها را تحت تاثیر قرار میدهد. از طرف دیگر توسعه مالی کمک میکند که پساندازهای خرد مردم تجمیع شده و به بهترین شکل ممکن سرمایهگذاری شود.

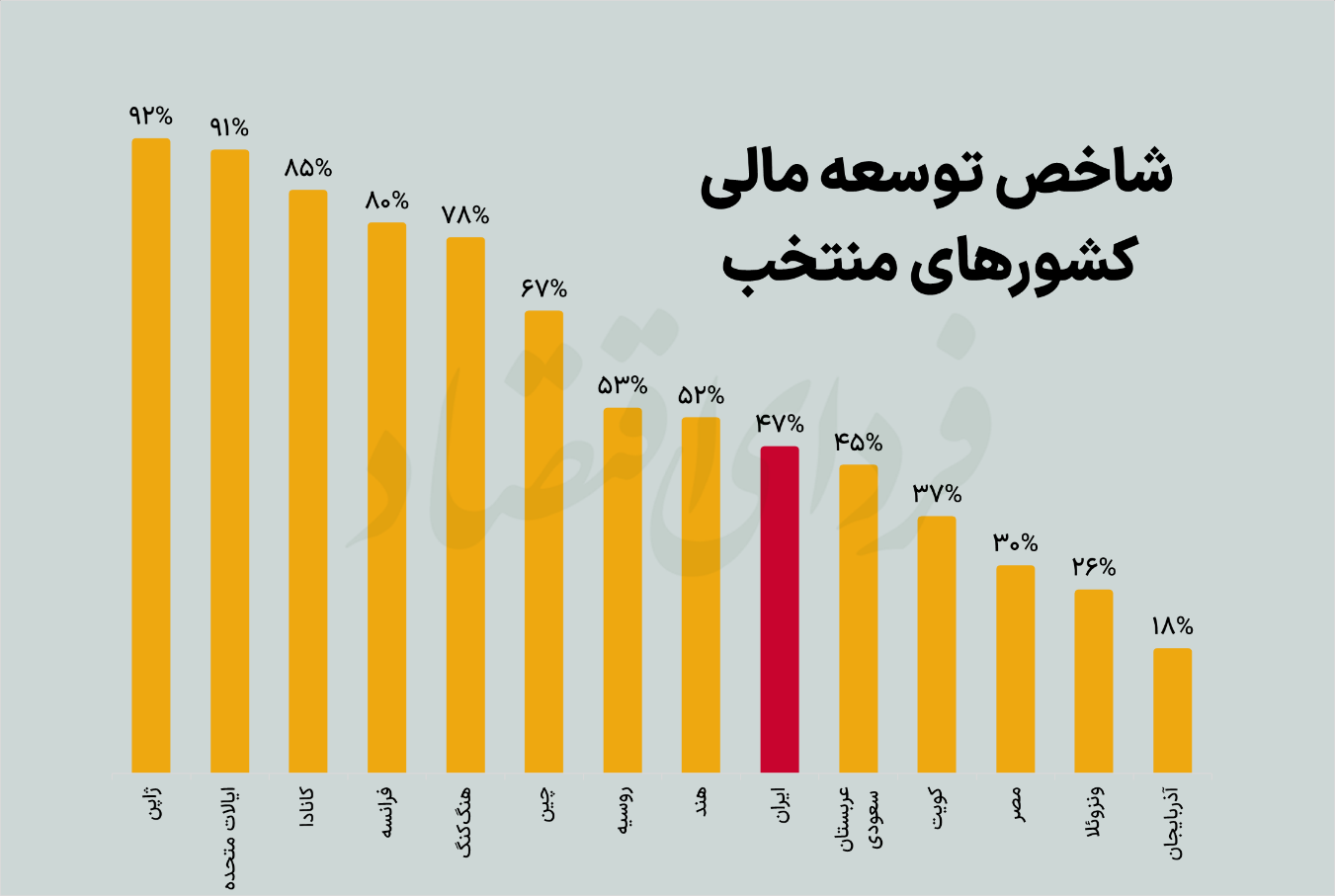

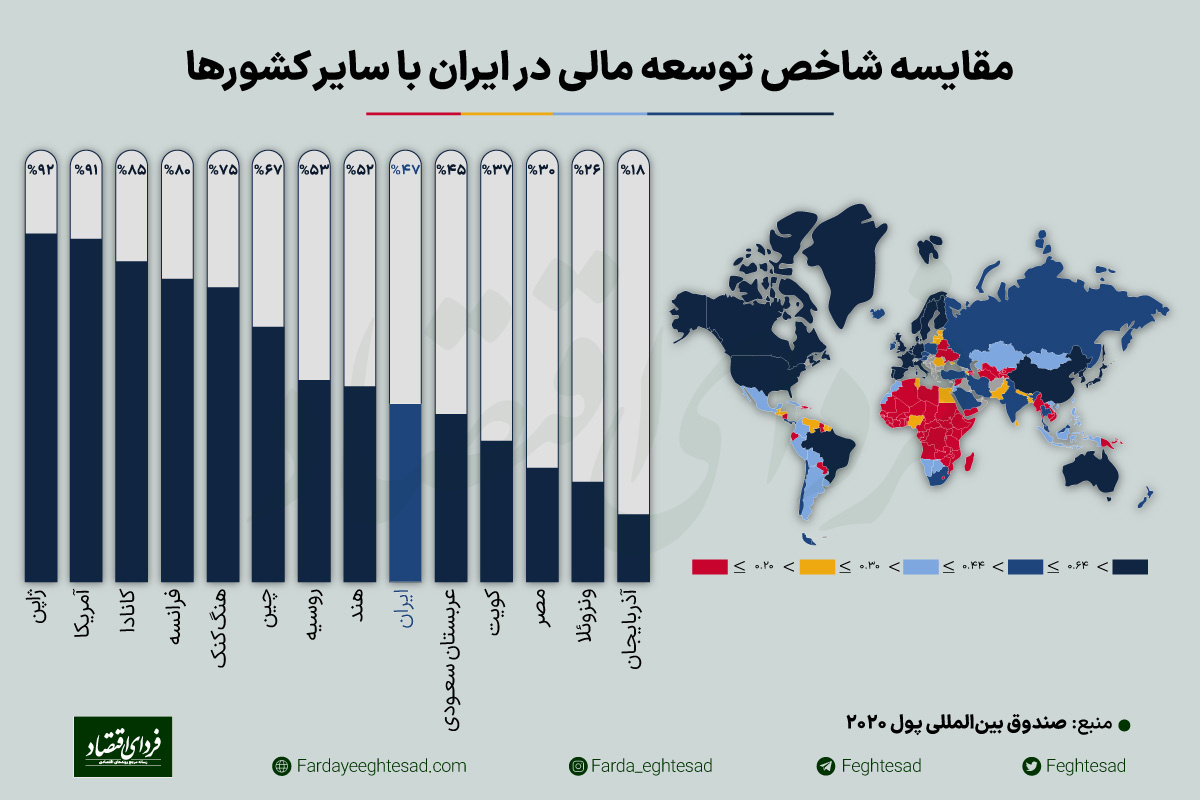

توسعه موسسات مالی در کشورها از چند جنبه سنجیده میشود؛ عمق مالی که میزان تسهیلاتدهی در اقتصاد را نشان میدهد، کارایی مالی که سنجشی برای بهینه عمل کردن موسسات مالی است و دسترسی مالی که نشان میدهد که چند درصد از جامعه از خدمات موسسات مالی استفاده میکنند. صندوق بین المللی پول سالانه شاخصهای توسعه مالی کشورها را محاسبه و منتشر میکند. در میان ۱۸۰ کشوری که صندوق بین المللی پول دادههای توسعه مالی آنها را منتشر میکند، بیشترین سطح توسعه موسسات مالی متعلق به سوئیس با رقم ۹۵ درصد و کمترین متعلق به جمهوری آفریقای مرکزی با رقم ۴ درصد و میانگین شاخص کشورها معادل ۳۲ درصد است. رقم این شاخص برای ایران ۴۷ درصد است. این رقم پایینتر از شاخص مذکور برای کشورهای توسعهیافته و کشورهای آسیای شرقی موسوم به معجزه های رشد است، ولی وضعیت ایران بهتر از کشورهای همسایه و کشورهای عربی است (نمودار ۱).

پایین بودن عمق مالی اقتصاد ایران

شاخص عمق مالی معمولا با نسبت تسهیلات اعطایی به بخش خصوصی به تولید ناخالص داخلی سنجیده میشود. اما صندوق بینالمللی پول میزان داراییهای صندوقهای سرمایهگذاری مشترک و صندوقهای بازنشستگی را نیز در کنار تسهیلات اعطایی به بخش خصوصی جزئی از عمق مالی به حساب میآورد.

عمق مالی در واقع مهمترین بخش توسعه موسسات مالی است. هر چه تسهیلات اعطایی، و داراییهای صندوقهای سرمایهگذاری و بازنشستگی در اقتصاد بزرگتر باشد، سرمایهگذاریهای هدفدارتری در جامعه انجام شده و زمینه رشد و افزایش رفاه بیشتر فراهم میشود. عمق مالی بالا در اقتصادها شرایطی را نشان میدهد که موسسات مالی نقش خود را به عنوان واسطهگران مالی ایفا کردهاند و در نتیجه سرمایههای خرد مردم در قالب سپرده تجمیع شده و صرف تسهیلاتدهی میشود. تسهیلات در دو جهت میتواند اثرات بلندمدت در اقتصاد بگذارد. اول اینکه کسب و کارها اصولا برای تامین مالی خود نیازمند تسهیلات هستند و فقدان آن میتواند مانعی جدی برای ایجاد و توسعه کسب و کارها و بنگاهها باشد. به عبارت دیگر سرمایهگذاری در اقتصاد که زمینهساز رشد اقتصادی است، به در دسترس بودن تسهیلات وابسته است. دوم اینکه افزایش سرمایه انسانی در کشورها نیز نیازمند تامین مالی است. به ویژه در کشورهای با درآمد متوسط و کم، خانوارها برای اینکه بتوانند روی سرمایه انسانی فرزندان خود سرمایهگذاری کنند، نیازمند تامین مالی توسط موسسات مالی هستند. افزایش سرمایه انسانی در نتیجه افزایش تسهیلات هم به رشد اقتصادی کمک میکند و هم فقر و نابرابری را کاهش میدهد.

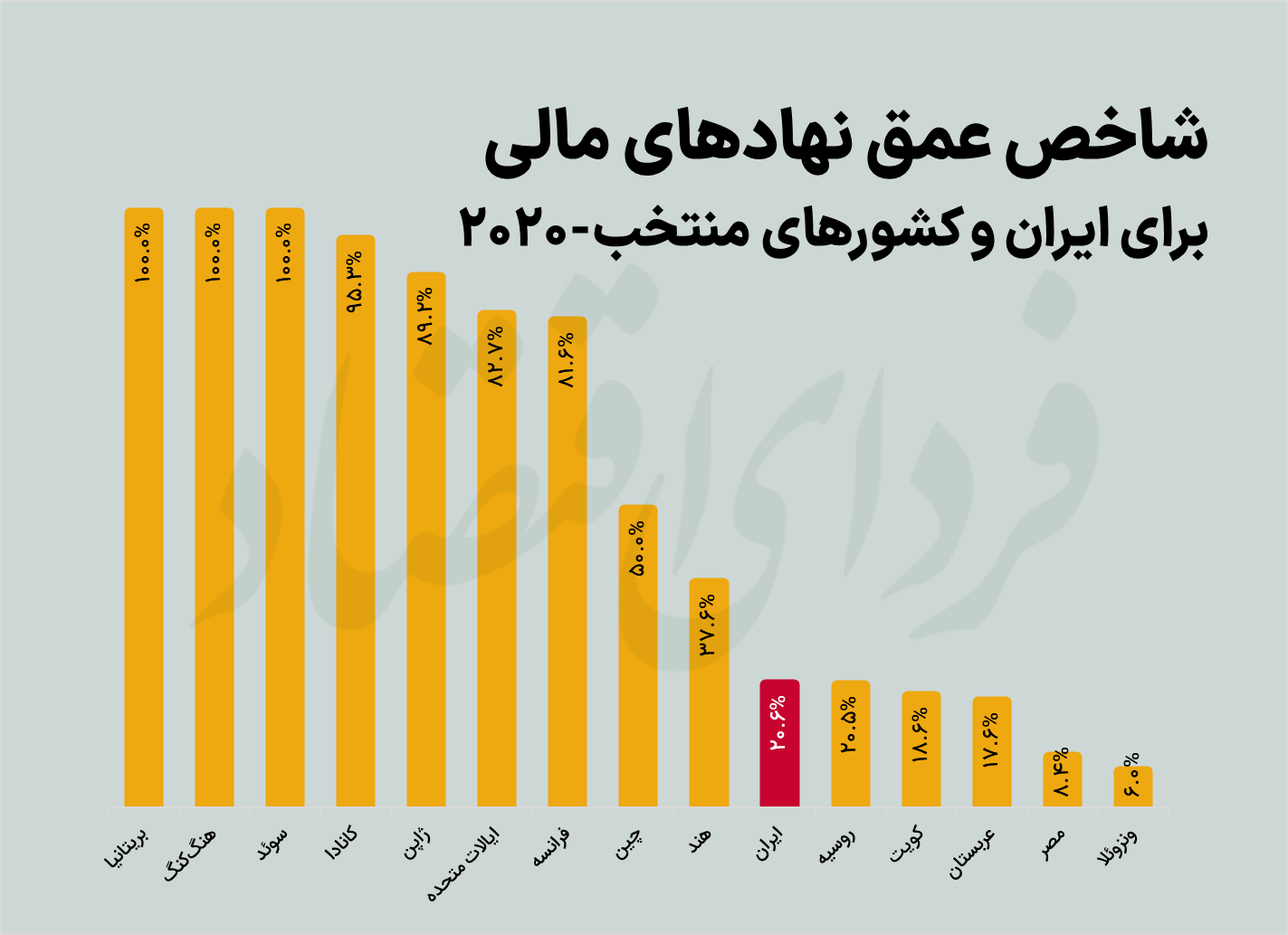

در میان ۱۸۰ کشور جهان، بیشترین سطح عمق مالی متعلق به انگلیس و سوئد با رقم ۱۰۰ درصد است و میانگین شاخص برای همه کشورها معادل ۲۹ درصد است. این شاخص برای ایران معادل ۲۱ درصد و در واقع کمتر از میانگین جهان است. وضعیت ایران در شاخص عمق مالی بسیار بدتر از کشورهای توسعه یافته و همرده کشورهای عربی و روسیه است (نمودار ۲). نکته قابل توجه در رابطه با کشورهای همتراز ایران از لحاظ میزان عمق مالی این است که اکثر کشورهای وابسته به منابع طبیعی عمق مالی پایینی دارند.

کارایی بالای مالی در کشورهای منطقه

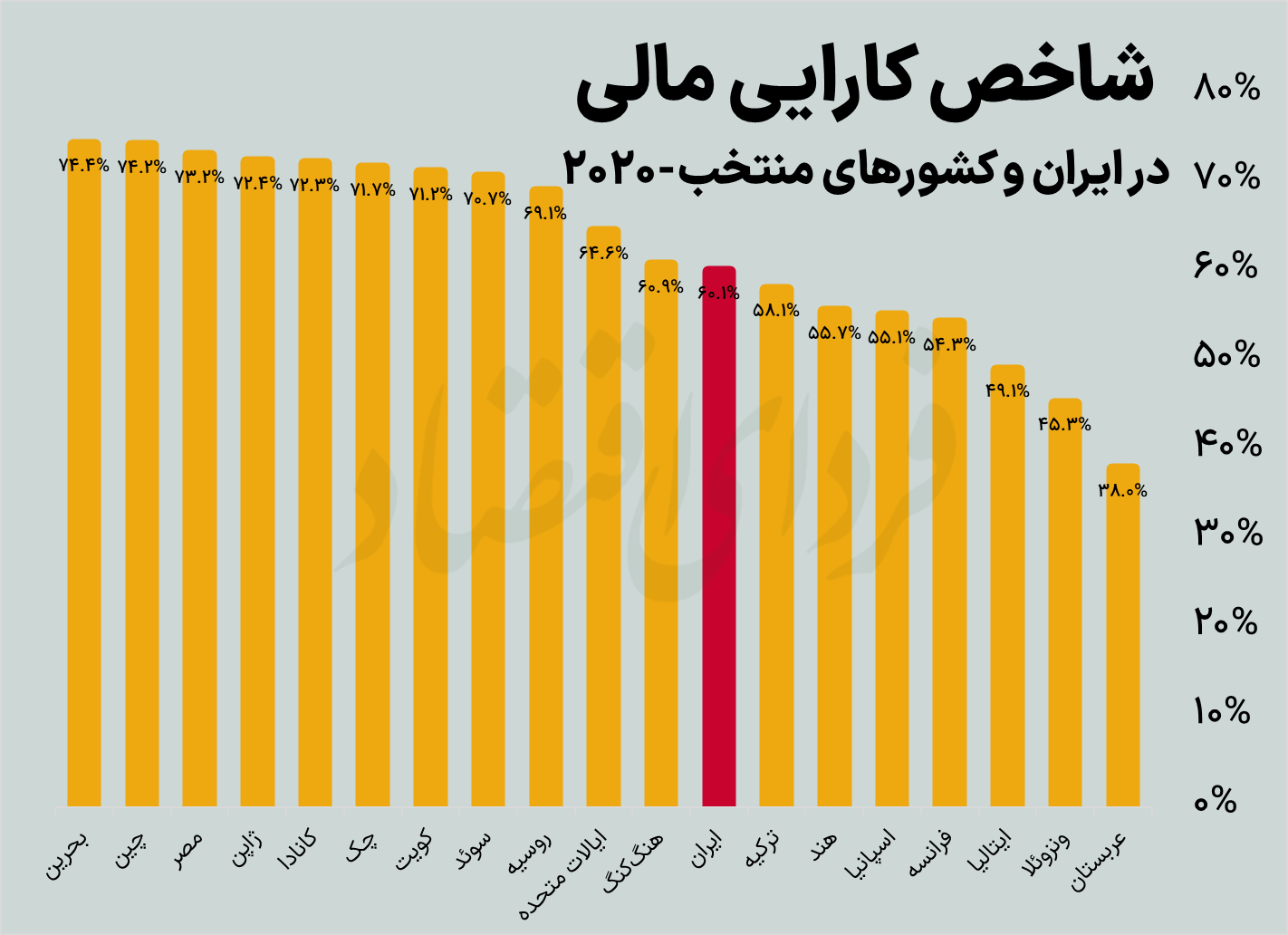

دومین جنبه از توسعه مالی، کارایی مالی است. شاخص کارایی مالی شامل حاشیه سود خالص شبکه مالی، تفاضل نرخ سود تسهیلات و سپرده، نسبت درآمدهای غیربهرهای به کل درآمدها، بازدهی سهام و داراییها و نسبت هزینههای بالاسری به کل داراییهاست. میانگین شاخص کارایی مالی برای ۱۸۰ کشور جهان معادل ۵۸ درصد است. این شاخص برای ایران معادل ۶۰ درصد و بیشترین مقدار آن برای کشور نیوزلند است. جالب آنکه بر خلاف سایر زیرشاخههای توسعه مالی، برخی کشورهای عربی نظیر مصر، کویت، بحرین، لبنان و عمان در کارایی مالی وضعیت بسیار خوبی دارند و بعضا کارایی مالی آنها بالاتر یا هم رده کشورهای پیشرفته است. کارایی مالی در ایران نیز جایگاه بدی میان کشورهای دنیا ندارد، اما دلیل این وضعیت سود موسسات مالی ناشی از سرمایه گذاری در برخی داراییها نظیر مسکن و سهام است که خود ریشه در تورم بالا دارد. لذا جنس این کارایی نیز مشابه کشورهای توسعه یافته نیست (نمودار ۳).

بالا بودن دسترسی مالی در اقتصاد ایران

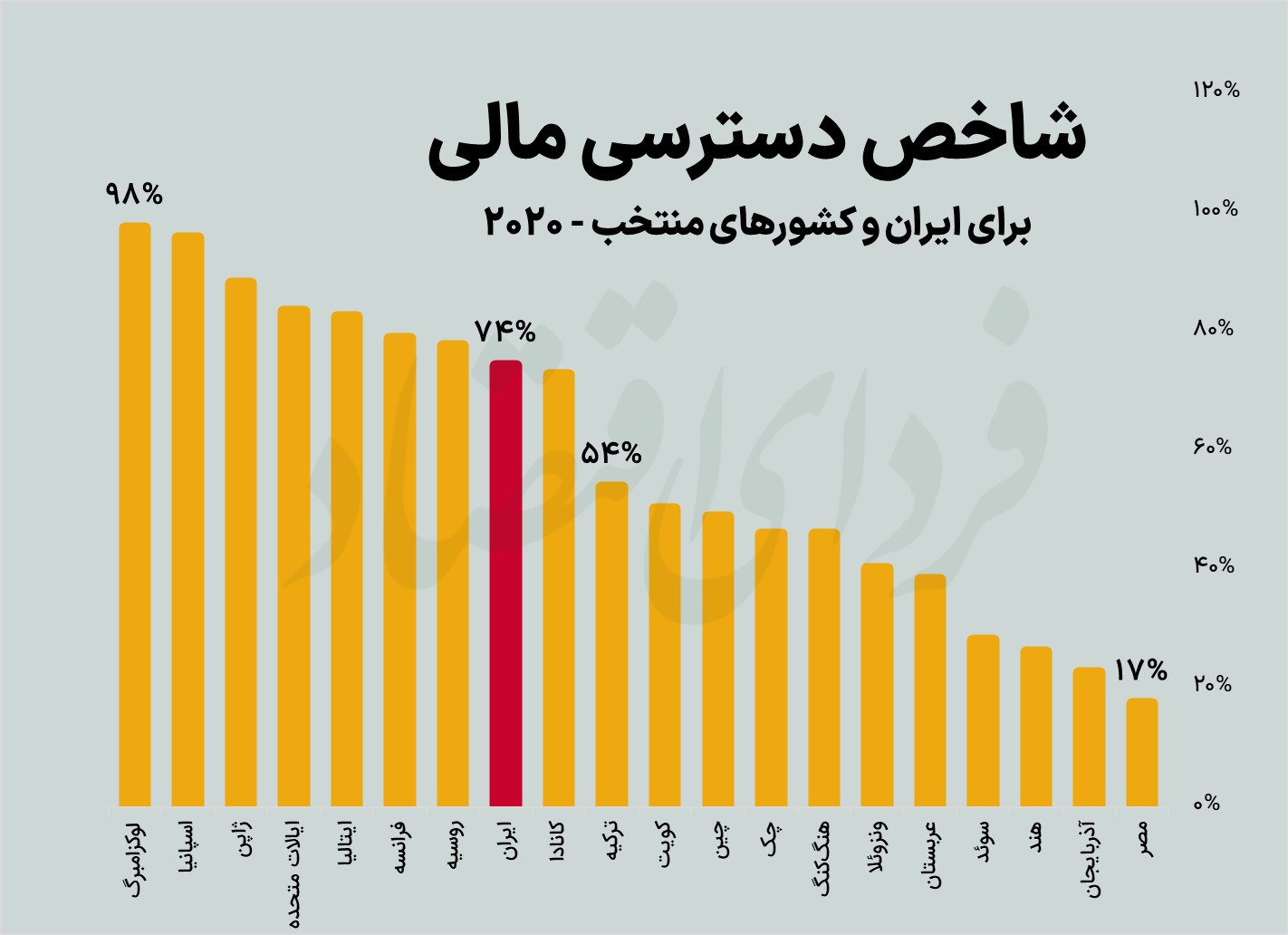

افزایش دسترسی مالی یکی از دیگر شاخصهای توسعه مالی است. این شاخص شامل تعداد شعب بانکها و تعداد دستگاههای خودپرداز به ازای هر صد هزار نفر بزرگسال است. هر چه تعداد شعب و دستگاههای خودپرداز کمتر باشد، هزینه استفاده از خدمات مالی برای افراد افزایش می یابد. میانگین این شاخص در دنیا ۳۷ درصد و این رقم برای ایران معادل ۷۴ درصد است. وضعیت این شاخص برای ایران هم رده کشورهای بسیار پیشرفته است. کشورهای عربی و همسایه در این شاخص به مراتب پایینتر از ایران هستند (نمودار ۴).

وضعیت ایران در دسترسی مالی بسیار متفاوت از دو شاخص دیگر توسعه مالی یعنی عمق و کارایی مالی است. در واقع تعداد شعب بانکی در ایران بسیار زیاد است اما دلیل بالا بودن این شاخص در ایران متفاوت از کشورهای پیشرفته است. در اقتصادهای پیشرفته، رقابت در سیستم مالی و بزرگ بودن اقتصاد که تقاضا برای خدمات مالی ایجاد میکند منجر به افزایش تعداد شعب بانکی شده است. اما در اقتصاد در مجموعه سیاستهای مرتبط با ذخیره درآمدهای نفتی و سایر سیاستهای پولی و نظارتی بانک مرکزی باعث شده است که عملیات بانکی در ایران نوعی عملیات رانتی باشد که وجود این رانت منجر به افزایش تعداد شعب بدون خدماترسانی متناظر شده است از این رو ایران با وجود حجم بالای شعب بانکی عمق مالی و کارایی مالی بسیار کمی دارد. همچنین باید توجه داشت که بالا بودن تعداد شعب بانکی خود از دلایل افت کارایی مالی در شبکه بانکی ایران است چرا که باعث افزایش هزینههای عملیاتی بانکها شده است و پایین بودن عمق مالی که به معنای عدم تسهیلات دهی به بخش خصوصی است نیز نشان از این دارد که افزایش تعداد شعب بانکی لزوما در پاسخ به نیاز خدمات مالی در اقتصاد نبوده است.

عوامل موثر بر میزان توسعهیافتگی موسسات مالی کشورها

همانطور که پیشتر نشان داده شد، شاخص توسعه مالی در دنیا بسیار متنوع است؛ این شاخص برای ۱۸۰ کشور از ۷ تا ۹۳ درصد متغیر است. این وضعیت این سوال را ایجاد میکند که چه چیزی منجر به توسعه مالی در یک کشور و عدم توسعه در کشوری دیگر است.

یکی از تئوریهای مطرح در این زمینه تئوری قانون است. بر اساس این تئوری، اگر قانون و کیفیت پیادهسازی آن در هر کشور، به گونهای باشد که از حقوق موسسات مالی حمایت کند، مثلا در صورت نکول و ورشکستگی بدهکاران بانکی، قانون حامی موسسات مالی باشد، در این صورت توسعه مالی در آن کشور بوجود میآید. همینطور چنانچه قانون و مقررات به اندازه کافی جهت پذیرش ابزارهای جدید مالی منعطف باشند، این نیز به توسعه مالی در کشورها کمک خواهد کرد. یکی از شاخصهایی که میزان حمایت قانون از بخش مالی را نشان میدهد، شاخص حقوق قانونی موسسات مالی است که توسط بانک جهانی منتشر میشود. با بررسی این شاخص مشاهده میکنیم که کشورهای با شاخص حقوقی پایینتر توسعه مالی کمتری دارند و بالعکس. این شاخص برای ایران معادل ۲ است. میانگین شاخص برای ۱۸۰ کشور دنیا معادل ۵.۷، برای اروپا و آسیای مرکزی ۶.۵، برای کشورهای آسیای شرقی ۷.۳، و برای کشورهای خاورمیانه و شمال آفریقا ۳.۲ است. بنابراین بر اساس شاخص قانون، بخش مالی حمایت قانونی برای توسعه را ندارد.

به غیر از تئوری قانون، تئوری اطلاعات نیز برای توسعه مالی وجود دارد. بر اساس این تئوری آنچه برای وامدهندگان جهت توسعه اعتبار اهمیت دارد، داشتن اطلاعات کافی از سابقه اعتباری وامگیرندگان است. داشتن این اطلاعات به آنها کمک میکند که بتوانند مشتریان با ریسک نکول کمتر را تشخیص دهند و در نتیجه بدون محافظهکاری غیرضروری اعتبار خود را توسعه دهند. از طرف دیگر با ثبت سوابق اعتباری افراد، هزینه نکول برای اشخاص حقیقی و حقوقی افزایش مییابد چرا که اعتبار آنها را جهت دریافت وامهای بعدی تحتتاثیر قرار میدهد. این مساله نیز به گسترش اعتبار کمک میکند و نهایتا منجر به افزایش توسعه مالی در کشورها میشود. بانک جهانی شاخصی با نام عمق اطلاعات مالی را منتشر میکند که از میزان پوشش آماری، کیفیت و در دسترس بودن ثبت سوابق اعتباری افراد، ثبت شده در بخش دولتی و خصوصی بدست آمده است. ۵۳ کشور بالاترین میزان عمق اطلاعات مالی را دارند و ایران یکی از این کشورهاست. میانگین این شاخص برای کشورهای دنیا ۵.۲، برای کشورهای خاورمیانه و شمال آفریقا ۵.۴ و برای کشورهای اروپا و آسیای مرکزی ۶.۵، برای کشورهای آسیای شرقی ۴.۹ است. با بررسی این شاخص نیز مشاهده میکنیم که در کشورهایی که پوشش سوابق اعتباری افراد جامعه کمتر است، توسعه مالی نیز پایینتر است و بالعکس. با توجه به وضعیت متوسط ایران در زمینه اطلاعات مالی، نمیتوان نبود اطلاعات مالی را مانعی برای توسعه بخش مالی دانست.

مهمترین عامل پایین بودن توسعه مالی در ایران

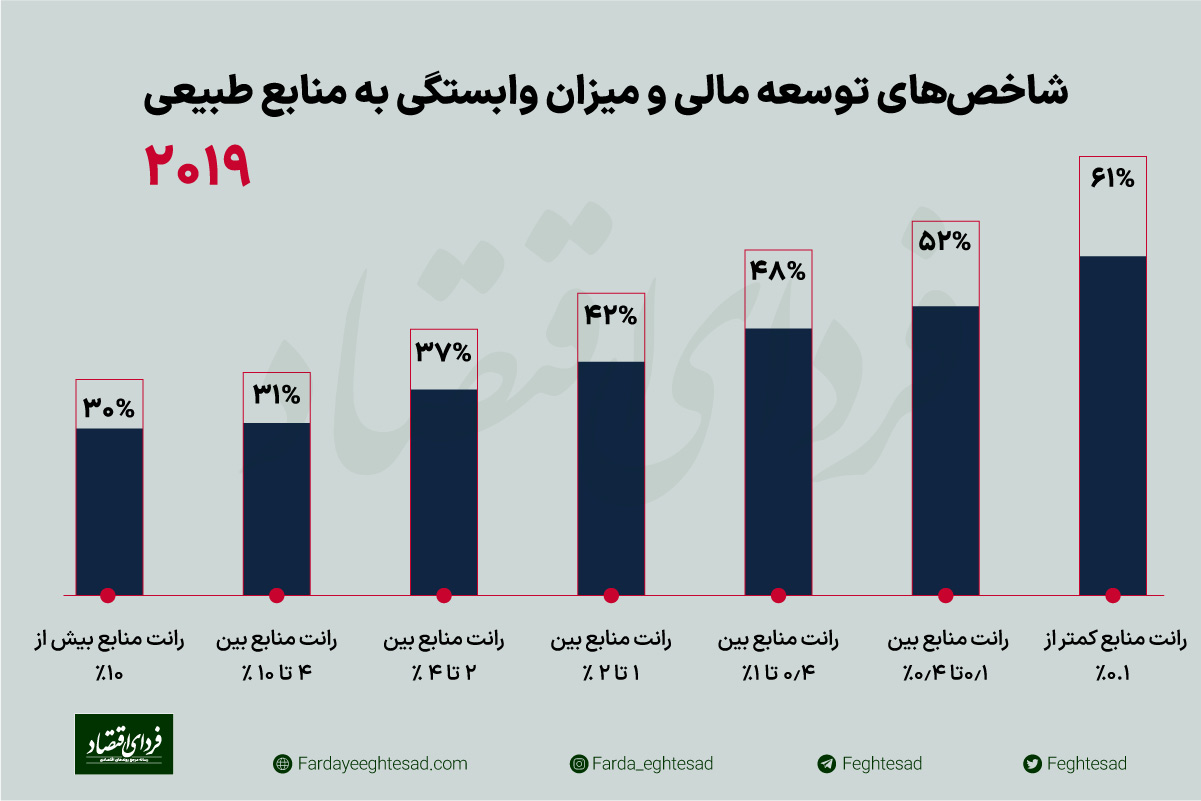

یکی دیگر از تئوریهای مطرح توسعه مالی که مرتبط با کشور ایران است، تئوری نحسی منابع طبیعی در توسعه مالی است. به این معنا که کشورهایی که وابسته به منابع طبیعی هستند، توسعه مالی در این کشورها پایینتر است. یکی از شاخصهای متعارف وابستگی به منابع طبیعی شاخص نسبت رانت منابع به تولید ناخالص داخلی است. رانت منابع یعنی "اختلاف هزینه تمام شده تولید منابع با قیمت جهانی آن" ضرب در میزان منابع که در واقع ثروت حاصل از منابع طبیعی در هر کشور است. برای مثال فرض کنید قیمت تولید هر بشکه نفت در ایران ۱۵ دلار باشد، و قیمت هر بشکه نفت در بازار جهانی معادل ۸۵ باشد و ایران ۱۰۰ بشکه نفت داشته باشد. در این صورت رانت منابع برای ایران صد ضرب در ۷۰ معادل ۷۰۰۰ دلار خواهد بود. هر چه این رقم نسبت به کل اقتصاد بزرگ باشد، مکانیزمهایی منجر به وابستگی آن کشور به منابع طبیعی میشود. بررسی این شاخص نشان میدهد که هر چه کشورها رانت منابع بالاتری دارند، توسعه مالی کمتری دارند. مثلا گروه کشورهای با رانت منابع بالاتر از ۱۰ درصد (یعنی نسبت رانت منابع بیش از ده درصد تولید ناخالص داخلی این کشورهاست)، کمترین میزان توسعه مالی معادل ۳۰ درصد و کشورهای با رانت منابع کمتر از ۰.۱ درصد بالاترین میزان توسعه مالی معادل ۶۱ درصد را دارند. در میانهی این دو بازه نیز هر چه میانگین رانت منابع گروه کشورها بالاتر است، توسعه مالی آنها کمتر است و بالعکس. پایین بودن توسعه مالی در کشورهای وابسته به منابع در ادبیات اقتصادی نیز بسیار مطرح شده است به طوری که به آن "نحسی منابع طبیعی در توسعه مالی" نیز اطلاق میشود.

این پدیده به دلایل مختلفی رخ میدهد، اما مهمترین آن این است که در کشورهای دارای منابع طبیعی صنعت به عنوان مهمترین تقاضا کننده خدمات مالی توسعه نمییابد، بنابراین سیستم مالی رشد چندانی نمیکند. به جز این، در کشورهای وابسته به منابع طبیعی فساد سیستماتیک مانع از توسعه اقتصادی از جمله در بخش مالی میشود. رانت منابع برای ایران بر اساس میانگین سالهای ۲۰۱۳ تا ۲۰۱۹ حدود ۲۱ درصد و ایران دارای رتبه دوازدهم در دنیاست. این مساله میتواند از مهمترین دلایل توسعه مالی پایین در اقتصاد ایران باشد.

تبادل نظر