فردای اقتصاد: در ایران راهکار معمول دولتها برای جبران کسری بودجه، چاپ پول و اصطلاحاً مالیات تورمی بوده است. ظاهراً دولت فعلی فهمیده با توجه به کمبود درآمدهای نفتی و آثار منفی زیادی که تورم دارد، لازم است تکیه بیشتری روی درآمد مالیاتی پایدار بکند. افزایش سهم مالیات از درآمد دولت اهمیت بسیاری دارد، اما این که دولت از چه منبعی بخواهد کسب درآمد بکند، به همان اندازه مهم است. بنابراین سوال این است که جایگزینهای مناسب مالیات تورمی چه نوع مالیاتهایی هستند؟ مالیات بر شرکتها در ایران سهمی بسیار بالاتر نسبت به کشورهای پیشرفته دارد و به نظر میرسد افزودن بار مالیاتی در این بخش با توجه به ضررهایی که به تولید میزند، ممکن نیست. گزینه بعدی، مالیات بر مصرف است که جزو منابع اصلی مالیاتی در دنیا هم است. سهم نسبتاً بالای مالیات بر ارزش افزوده در مالیاتهای دریافتی در ایران نشان میدهد دولت تا حدی از ظرفیت این حوزه بهره برده است. اما گزینه سوم که مغفول مانده، مالیات بر درآمد است که هم در دنیا سهم مهمی دارد و هم به نظر میرسد در ایران بیشترین فرار مالیاتی در این بخش رخ میدهد؛ چرا که در کل این پایه مالیاتی تقریباً فقط از حقوقهای مشخص کارمندان مالیات دریافت میشود و درآمدهای بزرگ از حوزه پزشکی و جراحی گرفته تا مشاغل واسطهگری و ملاکی در این بخش غایباند. جایگزین مغفول دیگر هم مالیات بر داراییهاست که در ایران اندازه ناچیزی دارد و عددی هم که تحت عنوان مالیات بر ثروت اعلام میشود، در اصل کارمزد تراکنشهای سهام و مسکن است. بنابراین توسعه مالیات بر درآمد اشخاص حقیقی (PIT) و مالیات بر دارایی دو جایگزین مهم مالیات تورمی هستند که جای توسعه بسیار دارند و میتوانند شر تورم را که به صورت بیضابطهای به زندگی همه مردم آسیب میزند، کاهش دهند.

چرا ترکیب مالیاتی که دولت میگیرد مهم است؟

مسئله دریافت مالیات همواره پیچیدگیهای خاص خود را دارد. همزمان که در دنیا پذیرفته شده که منبع پایدار درآمدی دولتها باید مالیات باشد، بر سر این که چقدر و چگونه باید مالیات گرفت، جای بحث زیادی وجود دارد. مالیات میتواند یک عامل اختلالزا در انگیزههای اقتصادی باشد و در نتیجه باعث افت درآمد کل کشور شود.

هم مزایا و هم معایب مالیات، به نوع و پایه مالیات وابسته هستند. مثلاً مالیات بر سود شرکتها انگیزه آنها برای تولید را کم میکند و در نتیجه در نهایت مالیات دریافتی به خاطر کاهش درآمد کم میشود و اختلال بیشتری هم در تولید ایجاد میشود. اما مثلاً مالیات بر درآمد اشخاص که هم راه فرار مالیاتی ندارد -به همه اشخاص اعمال میشود و نهایتاً تبعیض در درصد مالیاتگیری میتواند فقط به سطح درآمد مربوط باشد، مثلاً به صورت تصاعدی با افزایش درآمد، بیشتر شود- و هم اختلال مستقیم کمتری در تولید ایجاد میکند، گزینهای است که به مالیات شرکتی ترجیح دارد.

دولت از ابتدای سال چقدر مالیات جمع کرده است؟

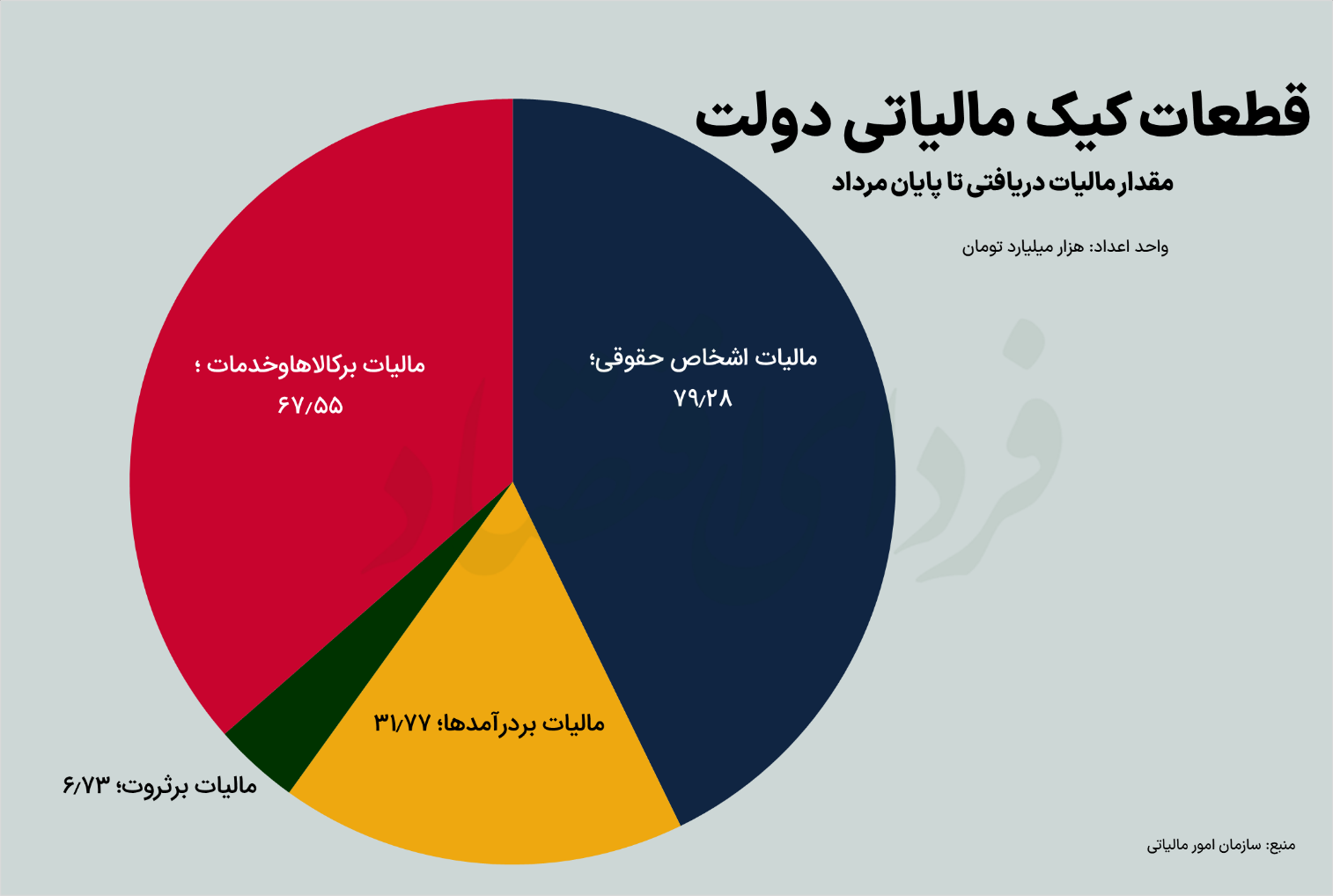

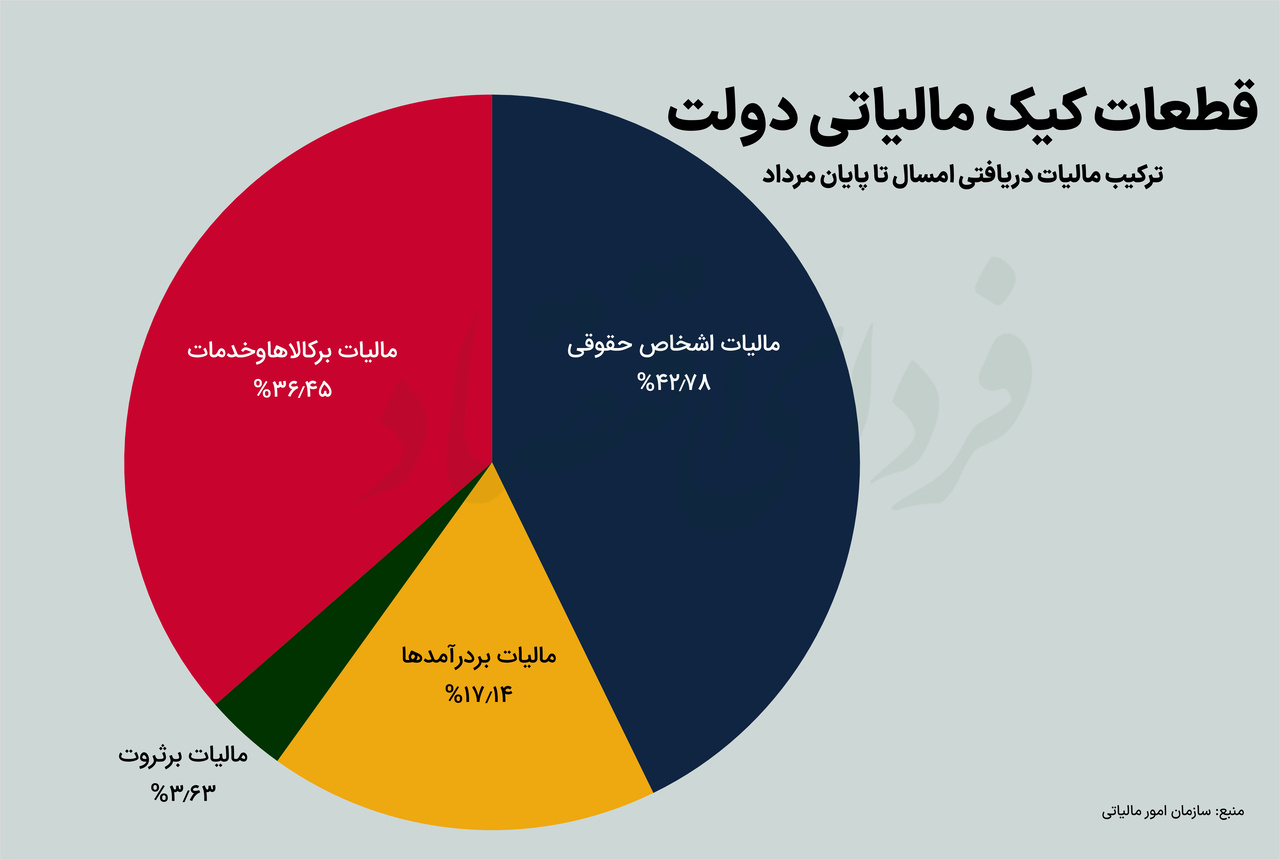

در بودجه ۱۴۰۱، ۵۳۲ ه.م.ت (هزار میلیارد تومان) درآمد مالیاتی برای دولت پیشبینی شده است که ۸۰ ه.م.ت از آن مربوط به تعرفههای واردات کالا هستند. بنابراین ۴۵۲ ه.م.ت مالیات مستقیم و کالا و خدمات در نظر گرفته شده است. بنا بر آمار سازمان امور مالیاتی که تمام مالیات دریافتی به جز مالیات بر واردات را منتشر کرده، تا پایان مردادماه، ۱۸۵ ه.م.ت مالیات وصول شده که ۴۱ درصد از رقم پیشبینیشده برای کل سال است. از آنجا که پنج ماه ابتدایی سال حدود ۴۲ درصد از زمان کل سال است، تقریباً مالیات مستقیم و کالا و خدمات پیشبینیشده در این پنج ماه محقق شده است. اما این مالیات دریافتی چه ترکیبی داشته است؟

ترکیب مالیات دریافتی دولت رئیسی در سال جاری

شکل زیر نشان میدهد که دو بخش عمده که از آنها مالیات دریافت شده، اول مالیات بر اشخاص حقوقی بوده که مالیات شرکتی هم جزو آن است و دوم مالیات بر کالاها و خدمات. از ۷۹.۲۸ ه.م.ت مالیات اشخاص حقوقی، اکثر آن یعنی ۶۶.۵ ه.م.ت به اشخاص حقوقی غیردولتی اختصاص یافته که عملاً همان شرکتهای بخش غیردولتی است. پس میتوان گفت در حال حاضر مالیاتی که دولت از شرکتهای غیردولتی میگیرد تقریباً هماندازه با مالیات غیرمستقیم بر کالاها و خدمات است.

بزرگترین بخش قطعه مالیات بر کالاها و خدمات در کیک مالیاتی دولت را هم مالیات بر ارزش افزوده تشکیل میدهد که در پنج ماه ابتدایی سال حدود ۴۷ ه.م.ت برای دولت درآمد داشته است. اما مالیات بر درآمدها میان سه بخش اصلی حقوق کارکنان بخش عمومی، کارکنان بخش خصوصی و مشاغل تقسیم شده است.

در بخش کوچک مالیات بر ثروت، دندانگیرترین مالیاتها از نقلوانتقال سهام (۲.۶ ه.م.ت) و سپس نقلوانتقال املاک (۱.۸ ه.م.ت) به دست آمدهاند. در واقع به نظر نمیرسد بتوان نام این نوع مالیات را مالیات بر دارایی گرفت چرا که عمدتاً بر مبنای کارمزد تراکنشهاست و نه مرتبط به ارزش داراییها. اما اشکال این ترکیب دریافت مالیات چیست؟ در کشورهای پیشرفته این ترکیب به چه صورت است؟

کشورهای پیشرفته بیشتر از چه چیزهایی مالیات میگیرند؟

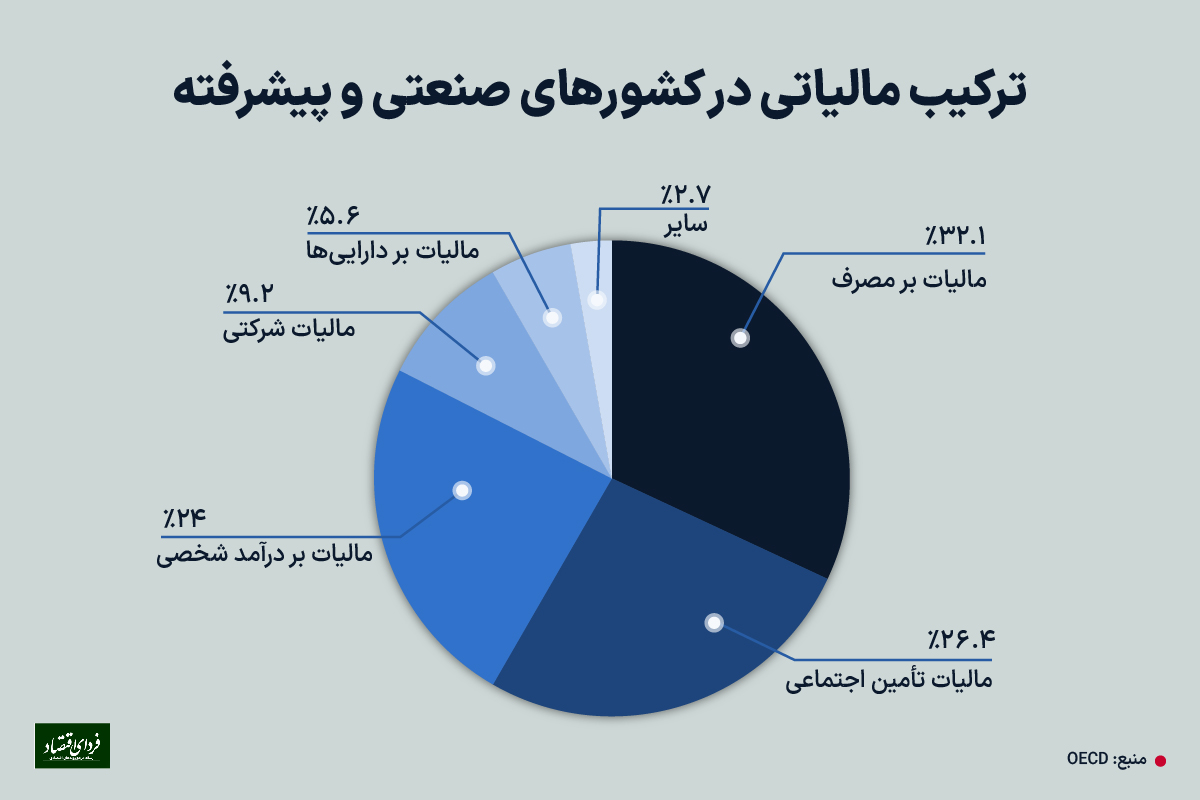

همانطور که نمودار زیر نشان میدهد، ترکیب مالیاتی در کشورهای صنعتی (OECD) به صورتی است که نقش مالیات شرکتی پایین است اما مالیات بر مصرف و درآمد اشخاص نقش پررنگی دارند. اما در این که نقش مالیات بر درآمد بیشتر باشد یا مالیات بر مصرف، میان کشورهای پیشرفته تفاوت وجود دارد. بعضاً تأکید بیشتری روی مالیات بر ارزش افزوده دارند که یک مالیات بر مصرف است و برخی علاقهمندی بیشتری به دریافت مالیات بر درآمد اشخاص نشان میدهند. به هر صورت اولین درس از نگاه به وضعیت کشورهای پیشرفته این است که مالیات بر شرکتها باید کاهش یابد. نکته دیگر هم این است که این کشورها برای توسعه تجارت بینالملل و در روند جهانیشدن دهههای اخیر، مالیات بر واردات را بسیار کاهش دادهاند و دیگر به عنوان یک درآمد مالیاتی مهم روی آن حساب باز نمیشود. این در حالی است که در ایران تعرفههای واردات همچنان منبع مهمی برای دولت محسوب میشوند.

مالیاتهای منسوخ: مالیات تورمی، شرکتی و واردات

پول نفت منبع پایداری برای درآمد دولت نیست و دلیل مهم تورم مزمن چند دهه اخیر ایران هم همین بوده که خرج دولت از درآمد پایدارش همواره جلو زده است. عملاً مالیات دریافتی بسیار بیشتر از مالیاتی بوده که دولت رسماً از مردم میگرفته، چرا که کسری بودجه در واقع از طریق مالیات تورمی از مردم دریافت میشده است. مالیات تورمی بدترین نوع مالیات است که هم تمام انگیزههای اقتصاد را تخریب میکند و هم ناپایدار و سرشار از نااطمینانی است.

بنابراین تشویق دولت به دریافت مالیات، در واقع تشویق به تغییر نوع مالیات دریافتی از مالیات تورمی به مالیاتهای حسابشدهتری است. در این راه باید توجه داشت که پولدرآوردن دولت از هر مسیر و منبعی نمیتواند لزوماً مثبت باشد، بلکه نظام مالیاتستانی نیازمند منطق مشخصی برای کسب درآمد است، به طوری که هم به لحاظ منصفانهبودن منطق آن اقناع عمومی صورت گیرد و هم نوع مالیات دریافتی کمترین اختلال را در فرایندهای اقتصاد کشور ایجاد کند.

در این راستاست که دولت باید علاوه بر افزایش درآمدهای مالیاتی مشخص خود، ترکیب آنها را به سمت پایههای مالیاتی درستتری ببرد. همانطور که گفته شد، مالیاتستانی از شرکتها و واردات، راه کسب درآمد معمولی در اقتصادهای توسعهیافته نیست؛ تجربه و تئوری اقتصادی این توصیه را دارد که پایههای مالیات به سوی درآمد اشخاص و مصرف برود، به صورتی که همهشمول باشد. به عبارت دیگر، هم معافیتهای زیادی وجود نداشته باشد و هم نوع مالیات دریافتی اجازه فرار مالیاتی ندهد. به لحاظ منصفانهبودن هم قطعا مالیاتگیری از کل درآمد اشخاص (برآمده از انواع روشها، از سوداگری مسکن گرفته تا تولید) بهتر از دریافت مالیات از صرف تولیدکننده و رهاکردن درآمدهای پنهان اقتصاد است.

تبادل نظر