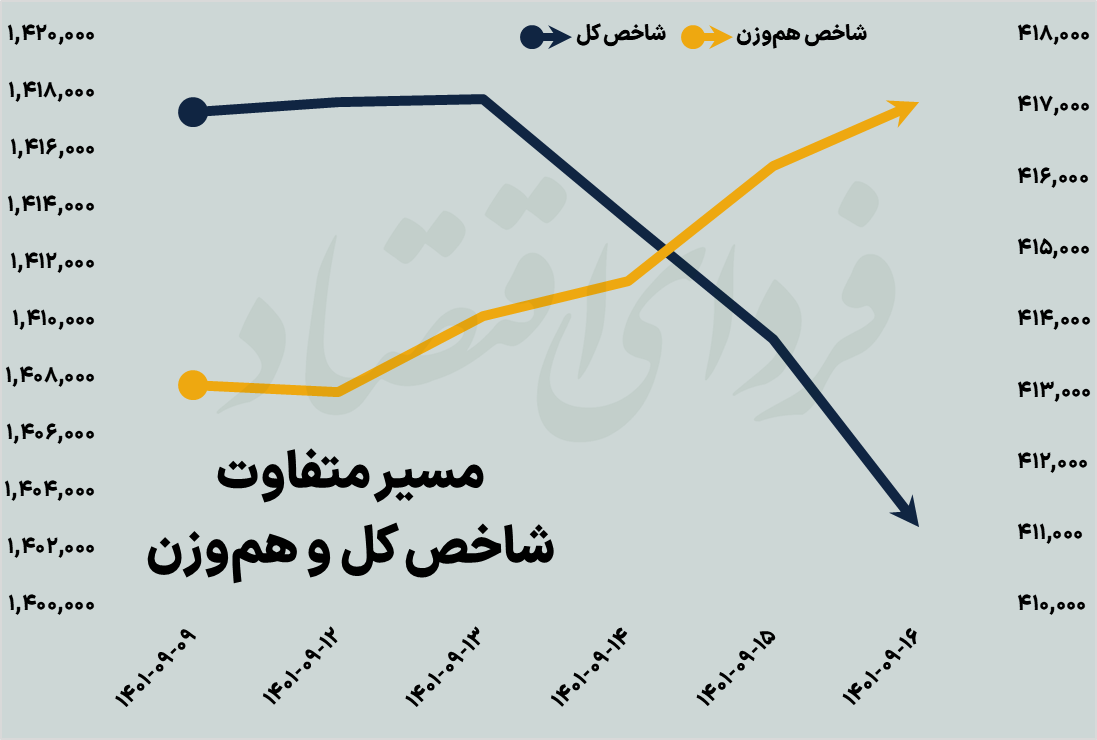

فردای اقتصاد: سرمایهگذاران در تالار شیشهای، پاییز متفاوتی را سپری میکنند و چهرههای مختلفی را از بورس تهران تجربه کردند. شروع سومین فصل سال برای بازار سهام با خزان همراه بود یک دوره رکودی و ریزشی سخت را پشت سر گذاشت اما در آبان ماه و پس از تصویب بسته حمایتی ۱۰ بندی در کنار رشد پرشتاب دلار بازار آزاد و ثبت رکورد تاریخی ۳۶۸۰۰ تومان، توانست یک رالی صعودی پرقدرت را طی کند و خود را بار دیگر به ابر کانال ۱.۴ میلیون واحدی برساند. اکنون اما مدتی میشود که شاهد یک روند بسیار کمرمق برای نماگرهای اصلی بازار هستیم و نکته جالب توجه آن واگرایی دوباره شاخص کل و هموزن است که روز به روز بر میزان آن افزوده میشود. طی هفته منتهی به ۱۶ آذر، شاخص بورس درحالی طی هفته جاری با کاهش یک درصدی همراه شد که شاخص هموزن توانست یک درصد رشد کند.

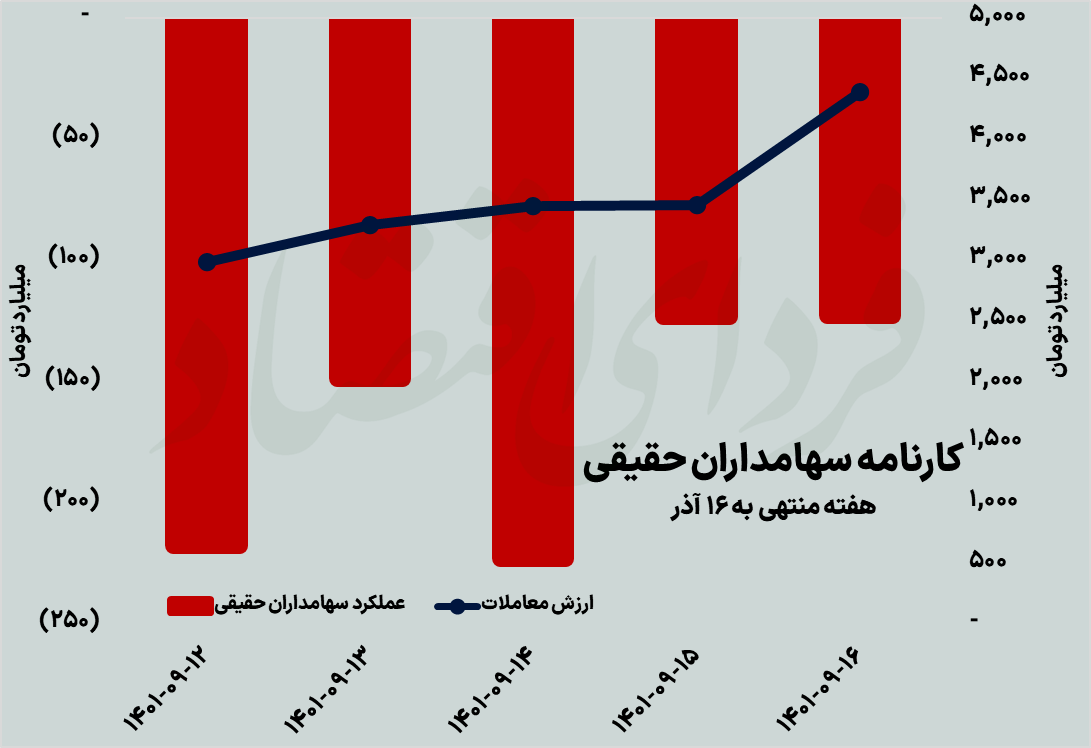

به نظر میرسد که این روزها بازار سرمایه از پنج عامل مهم سیگنال میگیرد که برخی از آنها تاثیرات مثبتی را بر روند معاملاتی میگذارند و برخی نیز همچون گذشته بر طبل ابهامات آن میکوبد. به قطع میتوان گفت که مهمترین تحول صورت گرفته در صنایع کشور که واکنش مستقیم بورس تهران را نیز در پی داشته، مسیر هموار خودروییها برای عبور از قیمتگذاری دستوری بوده است. در این میان اما همچنان نبود چشمانداز مناسب و حتی واضح از آینده برخی متغیرهای اثرگذار، اجازه رشدهای سریع را به بازار نمیدهند و میتوان گفت که کلیت بازار در یک شرایط رکودی و خنثی به سر میبرد که هر از چند گاهی براساس انتشار یک خبر یا اتفاق، روند صعودی یا نزولی بسیار متعادلی را به خود میگیرد. روند ارزش معاملات طی این هفته نیز به خوبی نشان داد که شرایط کلی بازار با ثبت میانگین ۳۵۱۵ میلیارد تومانی، روندی رکودی به خود گرفته است که البته در روز چهارشنبه توانست به واسطه حجم خوبی که گروه خودرویی ثبت کرد، بار دیگر به بالای کانال ۴هزار میلیارد تومانی برسد. کارنامه عملکرد سهامداران حقیقی بازار نیز خبر از یک خروج ۸۳۵ میلیارد تومانی داشت که به صورت روزانه و بدون توقف رخ داد. در ادامه به بررسی بُعدهای مختلف این پنج ضلعی و میزان تاثیرگذاری آنها خواهیم پرداخت.

دو بال پرواز خودروییها

سهامداران خودرویی طی دو سال گذشته سختیهای زیادی را برای دستیابی به چنین روزهایی تجربه کردند. چندین سال است که ابرهای تاریک قیمتگذاری دستوری بر آسمان صنعت خودرویی کشور سایه افکنده بود و به نظر میرسد که اکنون به مرور شاهد پیدا شدن دوباره خورشید بر آسمان آنها باشیم. این اتفاق از زمانی شروع شد که پس از کش و قوسهای بسیار، بالاخره خودر در بورس کالا عرضه و شد قیمتها با نزدیک شدن به نرخ بازار آزاد، امیدها به کاهش بخش عمدهای از زیانهای چندساله افزایش یافت. این اتفاق با عرضه خودرو پژو ۲۰۷ به عنوان اولین خودروی پرتیراژ قوت گرفت و اکنون صحبت از عرضه تمامی محصولات خودروسازان در بورس کالا به میان میآید. اما فرضیه حذف قیمتگذاری دستوری در صنعت خودرو زمانی قوت گرفت که ایرانخودرو در اطلاعیه اخیر خود، نرخ پایه محصولاتش که تا قبل از این برابر با قیمت کارخانه بود را، تا بیش از ۵۰ درصد نیز افزایش داد. طبق برآرودهای، فردای اقتصاد مجموع زیان ناخالص دو شرکت ایرانخودرو و سایپا در ۱.۵ سال گذشته ۱۲.۶ هزار میلیارد تومان برآورد میشود که در صورت عرضه در بورس کالا، احتمالا این زیان تبدیل به سود ناخالص بیش از ۳۰ هزار میلیارد تومانی میشد تا در نهایت زیان انباشته ۶۸ هزار میلیارد تومانی دو خودروساز بزرگ یعنی ایرانخودرو و سایپا تا شهریور ۱۴۰۱ به سود انباشته ۴ هزار میلیارد تومانی تبدیل شود.

تحولات مثبت خودروییها اما تنها به اینجا ختم نمیشود. روز گذشته فاطمی امین، وزیر صمت، طی مصاحبه خود عنوان کرد که اولین واگذاری مربوط به خودروسازان موافقت شده است که به زودی در بورس به مزایده گذاشته میشود. این خبر نیز جزو مواردی است که انتظارات برای آن بسیار طولانی شده بود اما در صورت تحقق میتواند تحولات صورت گرفته در صنعت خودروسازی کشور تشدید کند و علاوه بر رفع قیمتگذاری دستوری، شاهد بهبود شرایط مدیریتی و عملیاتی این شرکتها نیز در آینده نزدیک باشیم. به همین دلیل گروه خودرویی را میتوان برنده این روزهای بورسیها نامید که دلیل اصلی ایجاد واگرایی بین شاخص هموزن و شاخص کل نیز همین موضوع است.

تمدید انتظارات برای بودجه ۱۴۰۲

طی چند وقت اخیر، نزدیک شدن به موعد انتشار لایحه بودجه ۱۴۰۲ و ابهاماتی که در راستا با آن هرساله تکرار میشود، یکی از دلایلی بود که کارشناسان از آن به عنوان افزایش احتیاط در بورس تهران یاد میکردند. طبق گفته مسئولین مربوطه، در ابتدا قرار بود که لایحه بودجه در ابتدای آذر ماه به مجلس ارائه شود و جزئیات آن مورد بررسی قرار بگیرد اما اکنون خبرها از تعویق آن به فروردین سال آینده حکایت دارند که میتواند این انتظار را برای بیش از ۳ ماه دیگر تمدید کند.

نبود چشمانداز درست از میزان کسری بودجه سال آینده، نرخ دلاری که در آن لحاظ میشود، سرنوشت دلار نیمایی و اینکه آیا قرار است به ارز ۴۲۰۰ تومانی جدید تبدیل شود یا خیر، وضعیت فرمول نرخ خوراک صنایع، شرایط مالیاتی سال آینده، عوارض صادراتی و... همگی از عواملی هستند که احتیاط را سرلوحه معاملات فعالان بورس تهران کرده است و به نظر میرسد همچنان فشار خود را در بسیاری از صنایع به خصوص گروههای بزرگ بازار کم نکند.

دوراهی سخت بازارهای جهانی

بازارهای جهانی نیز که طی دو سال گذشته رفیق و همراه خوبی برای بورس تهران به شمار میرفت و دلیل بخش عمدهای از صعودهای مقطعی آن بود، اکنون مدتی است که از این همراهی دست برداشته است و حتی در جهت عکس حرکت میکند. بازارهای جهانی و به خصوص کامودیتیها پس از رشد و نزولهای شدیدی که طی سال گذشته تجربه کردند، اکنون مدتی است که با ثبات بهتری به کار خود ادامه میدهند اما وجود دو نیروی مخالف در آن، اجازه افزایش یا کاهش قابل توجهی را نمیدهند. در یک سمت بازارها اکنون خوشبینی به کاهش شدت سیاستهای انقباضی بانکهای مرکزی و همچنین تعدیل محدودیتهای کرونایی کشور چین و بازگشت تقاضای اصلیترین مصرفکننده کامودیتیها خودنمایی میکند و از سمت دیگر چشمانداز رکودی برای آینده نه چندان دور اقتصاد جهانی، اجازه گامهای بلند را به آنها نمیدهد.

فدرال رزرو پس از یک افزایش نرخ بهره تاریخی طی سال ۲۰۲۲، این نرخ را به ۴ درصد رساند که از سال ۲۰۰۷ بیسابقه بود و تحلیلها از افزایش آن تا ۵ درصد در سال آینده خبر میدهند. اگرچه در آخرین نشست این بانک مرکزی عنوان شد که سیاستگذاران تصمیم بر کاهش شتاب افزایشها در دورهای بعدی دارند اما به نظر میرسد که متغیرهای اقتصادی اکنون از احتمال بالای یک رکود جهانی خبر میدهند. در کنار این موضوع میتوان به تداوم جنگ روسیه و اوکراین و مشکلات عرضه و تقاضا در آن سمت نیز اشاره کرد. همین موضوع تا حدی باعث شده است که آینده قیمتی کامودیتیها به اندازه کافی شفاف نباشد و سرمایهگذاران بورس تهران با ابهام زیادی به سهام و گروههای کامودیتیمحور نگاه کنند که بخش زیادی از رکود این روزهای صنایع بزرگ را شامل میشود.

تشدید جاماندگی نیما از فردوسی

در گروههای بزرگ علاوه بر اثر قابل توجهی که نرخ کامودیتیها دارد، یک عامل مهم دیگر به نام دلار وجود دارد که این روزها شرایط خاصی را دنبال میکند. در همین ابتدا باید توجه کرد که اصلیترین نرخ تاثیرگذار بر سودآوری شرکتهای صادراتی کشور، نرخ دلار نیما است که اکنون بار دیگر فاصله نزدیک به ۳۰ درصدی با نرخ بازار آزاد دارد. دلار نیما پس از آنکه دلار بازار آزاد در آبان ماه سقف قیمتی قبلی خود را شکست و به رکورد جدید ۳۶۸۰۰ تومانی رسید، نتوانسته است با همان قدرت رشد کند و با وجود عبور از نرخ ۲۸ هزار تومانی، هنوز فاصله معناداری با فردوسی دارد که مشکلات بسیاری را برای صادرکنندگان ایجاد میکند.

بسیاری از کارشناسان اعتقاد دارند که دولت پس از حذف ارز ۴۲۰۰ تومانی، در حال جایگزینی آن با دلار نیماست و اجازه رشدی همپا با نرخ آزاد را به آن نمیدهد. این موضوع از آن جهت اهمیت دارد که نرخ فروش دلاری شرکتهای صادرکننده با نرخ نیما تبدیل میشود و این درحالی است که هزینهها با نرخ دلار بازار آزاد افزایش مییابد که به مرور منجر به کاهش سودآوری آنها خواهد شد. البته این موضوع تنها به گروههای بزرگ بازار مربوط نمیشود و بسیاری از صنایع دیگر نیز تحت تاثیر قرار میگیرند و میتوان گفت که دلیل کمتوجهی بورس به رشد قیمت دلار در بازار آزاد همین موضوع باشد.

ناامیدی سیاسی بورسیها

ضلع نهایی را میتوان به عاملی اختصاص داد که امید آن مدتی میشود رنگ باخته است. امیدها به احیای برجام و بهبود شرایط اقتصادی و سیاسی کشور در بازهای تقاضای مناسبی را برای بورس تهران ایجاد کرده بود که این روزها دیگر رنگی ندارد. پس از توقف طولانی مدت مذاکرات و اتفاقاتی که طی چند ماه گذشته رخ داد، صحبت سیاستگذاران طرفهای مختلف مذاکرات هستهای به نوعی نشان از ناامیدی به دستیابی دوباره برجام دارد که این موضوع نیز چشمانداز سیاسی و اقتصادی کشور را تیرهتر میکند و از آنجا که بازار سهام آینه تمام قدی از وضعیت اقتصادی کشور دارد، طبیعی است به این موضوع واکنش منفی نشان دهد.

تبادل نظر