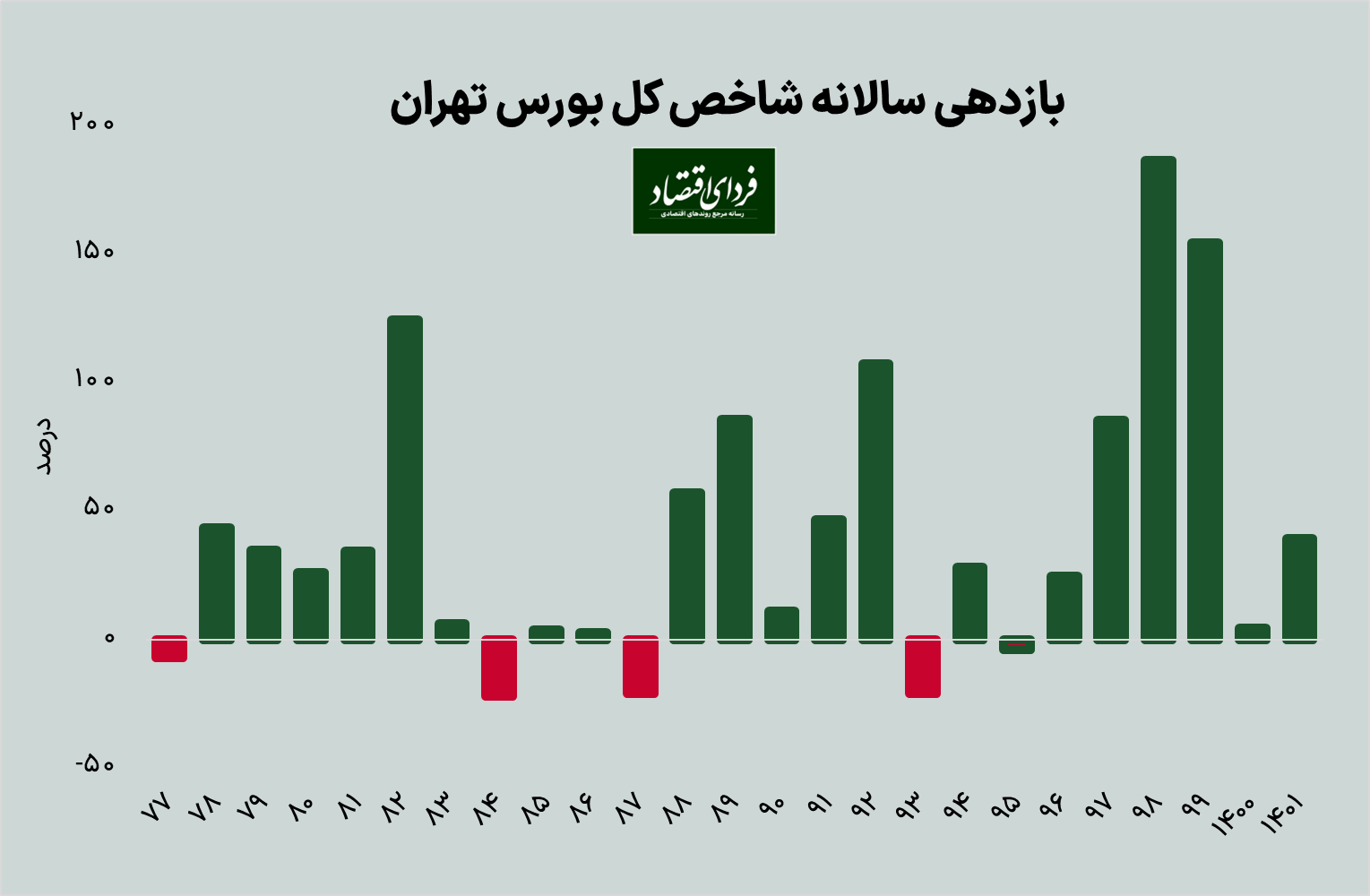

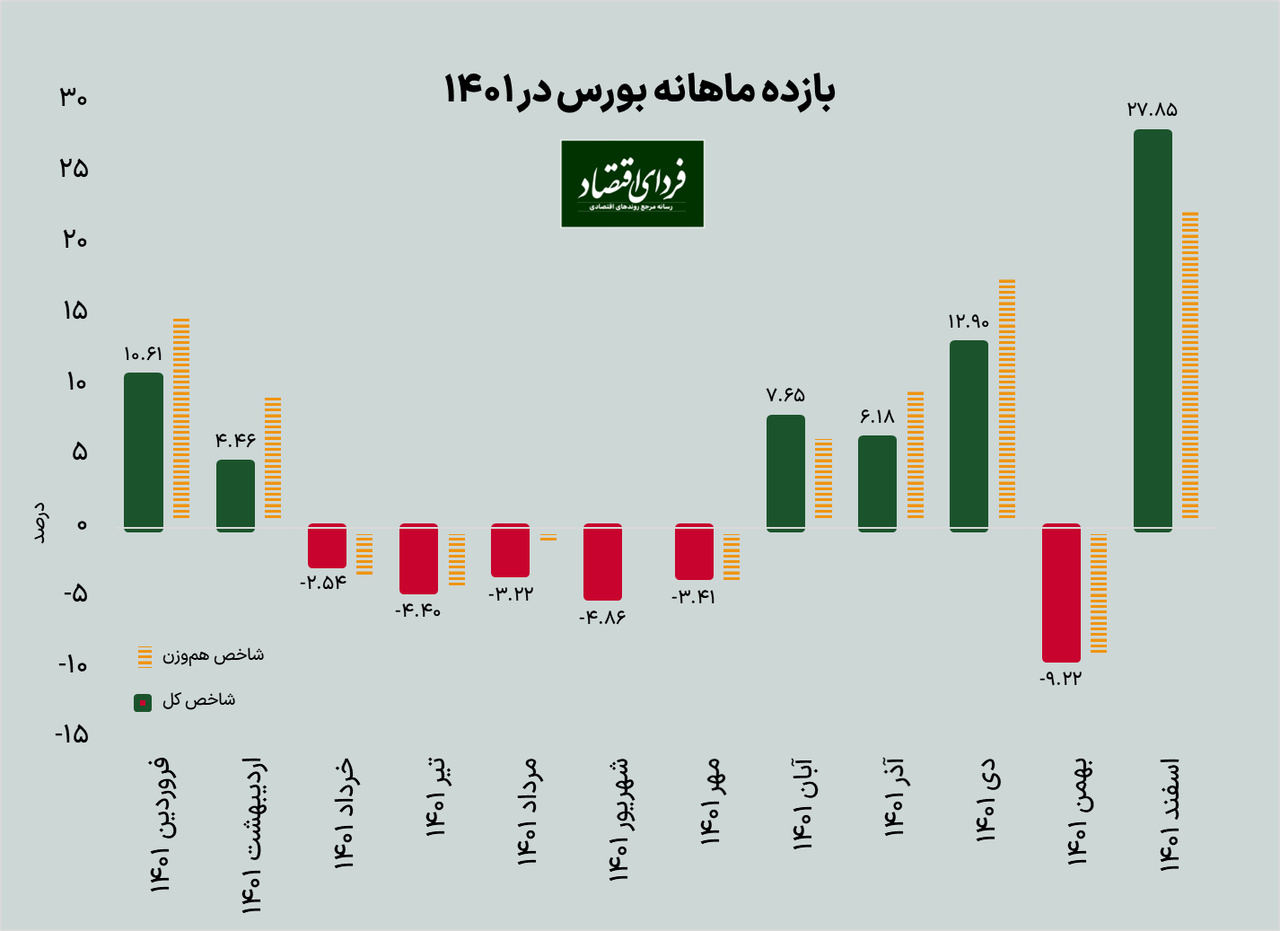

فردای اقتصاد: پرونده بورس تهران در سال ۱۴۰۱ در حالی بسته شد که به یمن رشد خوب قیمت سهام در ماه پایانی سال، شاخص کل در مجموع سال به رشد بیش از ۴۰ درصدی دست یافت و توانست پس از ۳۱ ماه مجددا به ابرکانال یک میلیون و ۹۰۰ هزار واحدی باز گردد. نماگر هموزن شرایط مناسبتری داشت و ضمن ثبت ارتفاعی جدید در کارنامه تاریخی بازار سهام، سال را با رشد بیش از ۶۵ درصدی به پایان رساند. به این ترتیب ششمین سبز پیاپی بورس تهران در مقیاس سالانه رقم خورد.

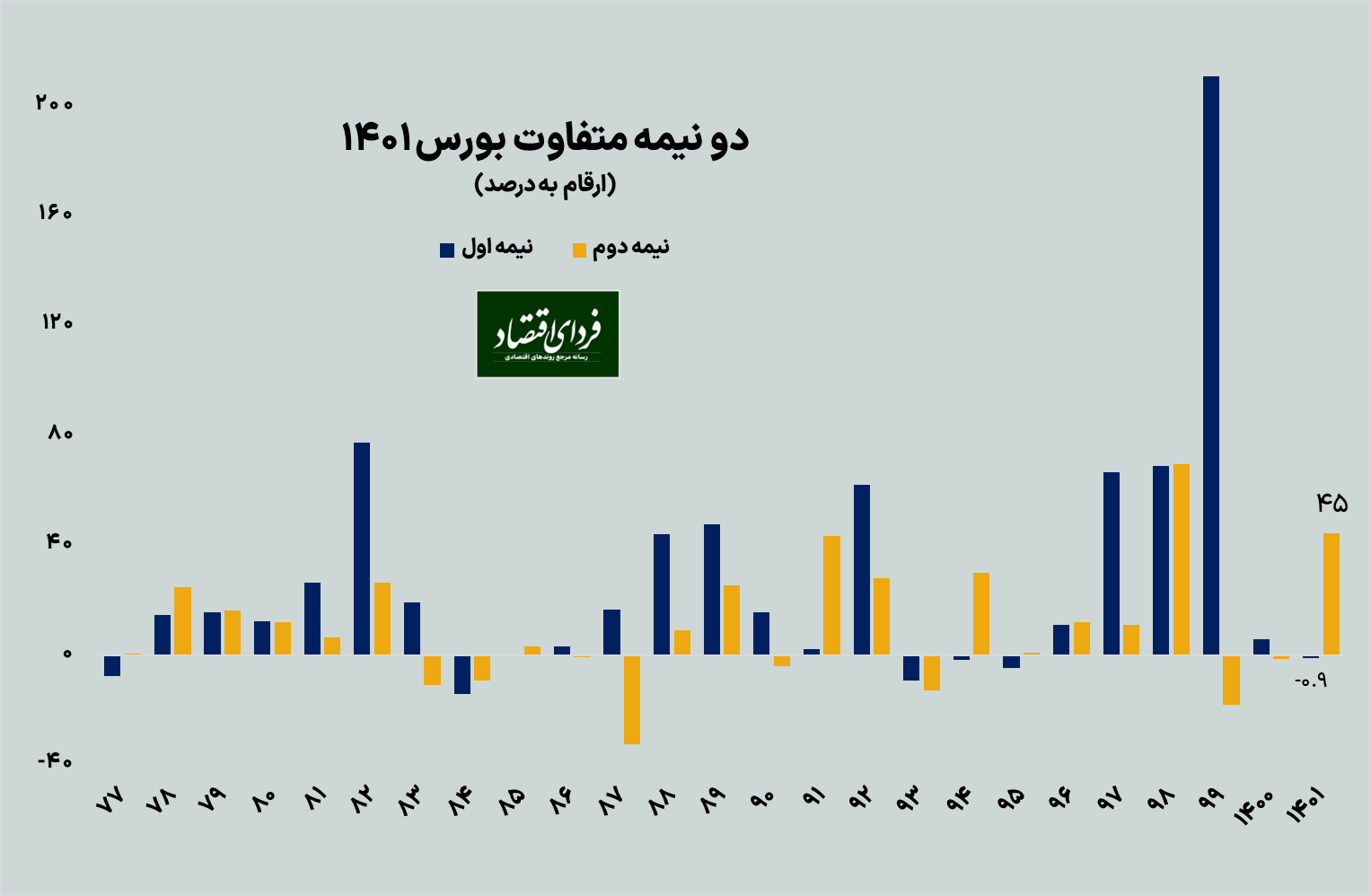

دو نیمه متفاوت بورس ۱۴۰۱

در حالی شاخص کل سهام در نیمه نخست معاملات سال ۱۴۰۱ و به دنبال نوسانات پیاپی افتی ۰.۹ درصدی را تجربه کرده بود، در نیمه دوم سال رشدی ۴۵ درصدی را ثبت کرد تا کارنامه سالانه بورس ۱۴۰۱ نمره قبولی دریافت کند.

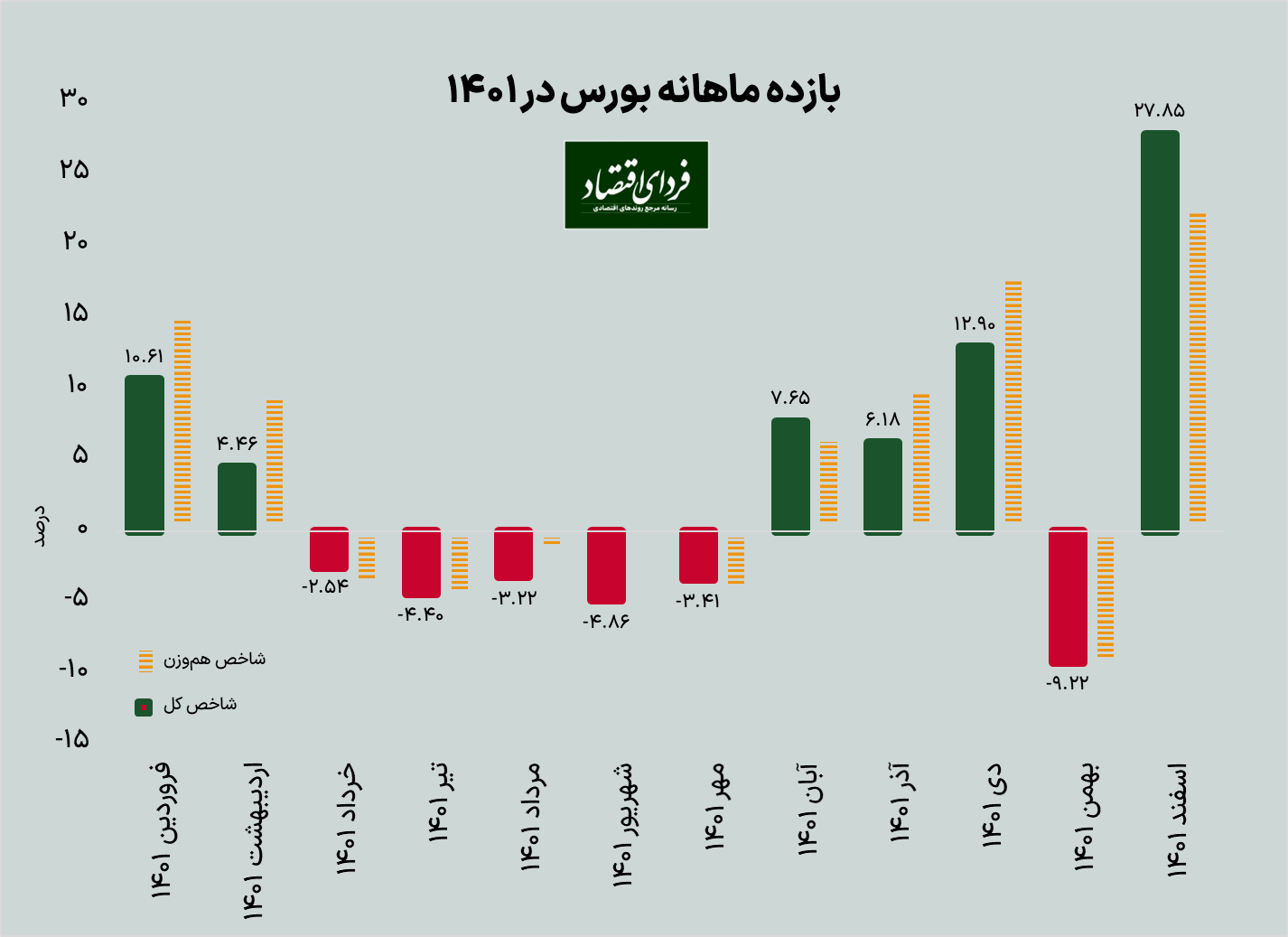

نگاهی به عملکرد فصلی این بازار در سال ۱۴۰۱ نیز نشان از ثبت بیشترین رشد در فصل زمستان به میزان ۳۱ درصد دارد. در مجموع نیز در فصل نخست و فصل پایانی سال تابلوی معاملات سهام رنگی سبز به خود گرفته بود. شاخص کل بورس بهار ۱۴۰۱ را با رشد ۱۲.۶ درصدی به پایان رساند و در تابستان حدود ۱۲ درصد از این افزایش ارتفاع را از دست داد. پاییز نیز افتی ۲.۸۲ درصدی برای این نماگر به دنبال داشت اما در فصل زمستان و عموما در ماه پایانی این فصل، عملکرد سالانه بورس مثبت شد.

ارزش معاملات در ماه پایانی سال جان گرفت

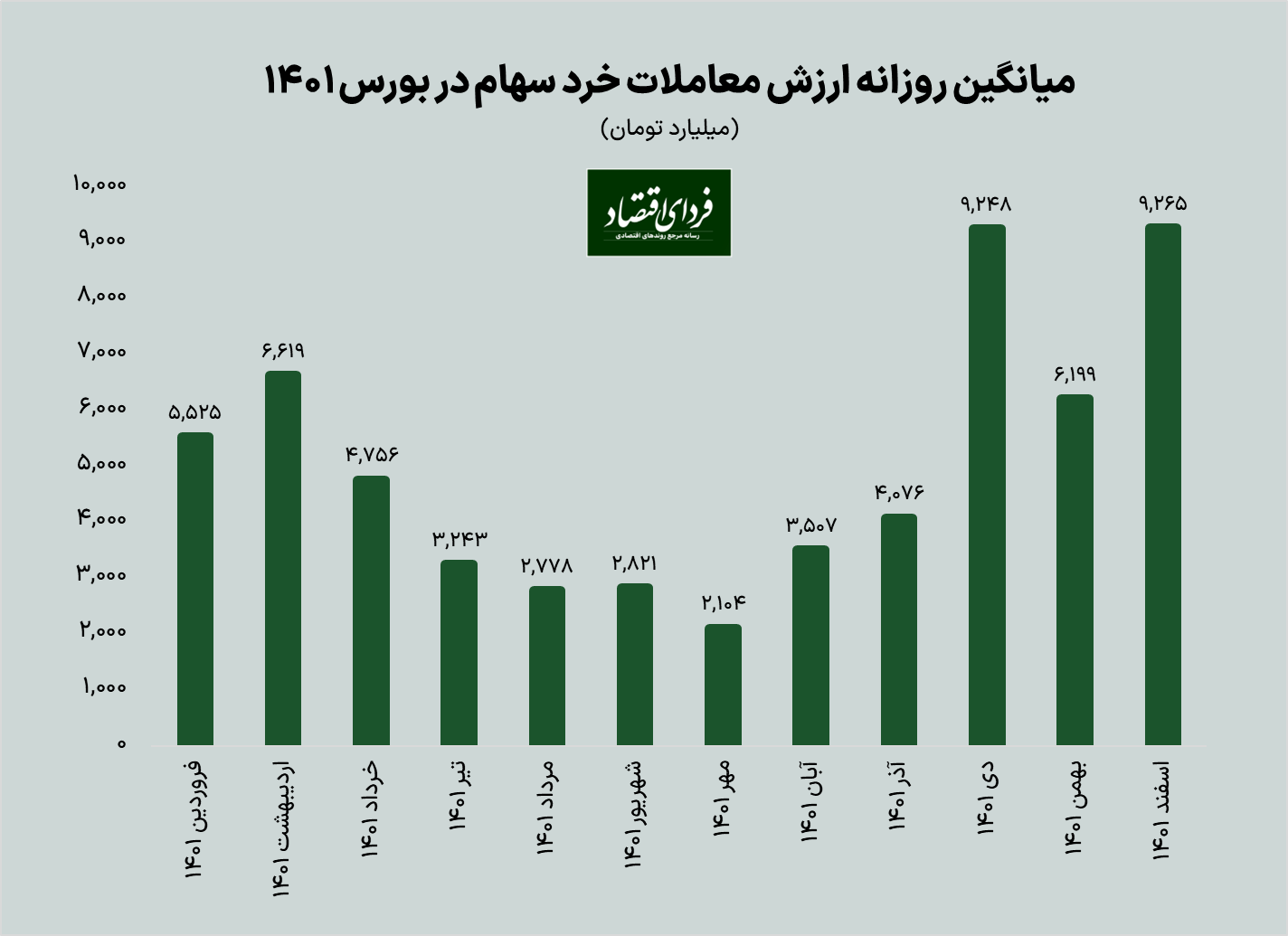

ارزش معاملات خرد سهام در سال ۱۴۰۱ نسبت به سال پیش تغییر چندانی نکرد و به یک رشد ۴ درصدی بسنده کرد. آنگونه که آمارها نشان میدهد میانگین روزانه ارزش معاملات خرد سهام در این سال ۴۹۱۱ میلیارد تومان بوده است. بیشترین میانگین روزانه ارزش معاملات سهام نیز به اسفند ۱۴۰۱ به میزان ۹۲۶۵ میلیارد وتمان اختصاص داشت و کمترین سطح معاملات نیز مربوط به مهرماه بود که میانگین روزانه ۲۱۰۴ میلیارد تومان سهام مورد دادوستد قرار گرفت.

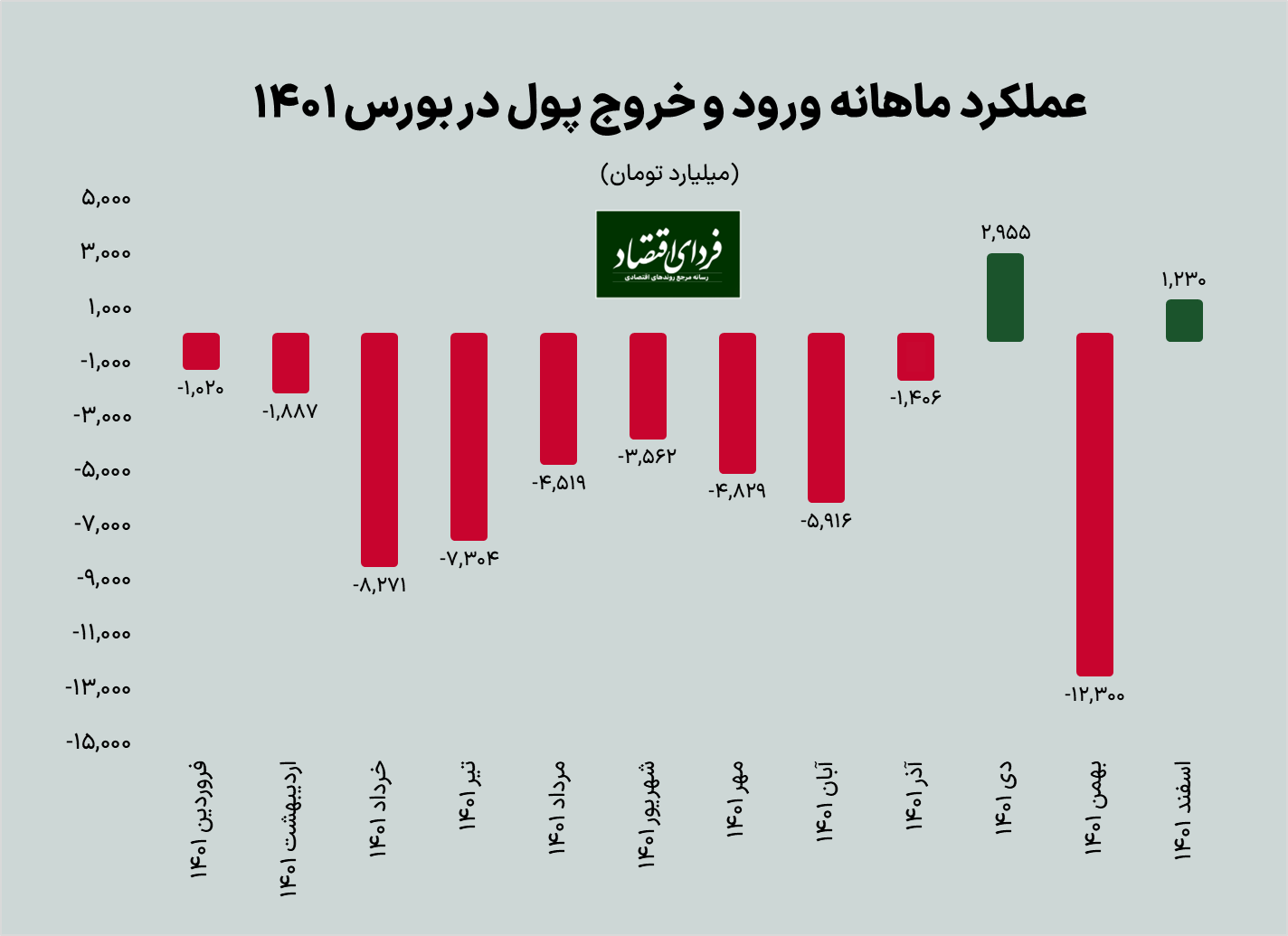

کارنامه یکساله ورود و خروج حقیقیها

در مجموع دادوستدهای بازار سهام در سال ۱۴۰۱، شاهد جابهجایی سهامی به ارزش ۴۶ هزار و ۸۲۹ میلیارد تومان در مسیر حقیقی به حقوقی بودیم. در واقعی سهامداران خرد برای دومین سال متوالی بخشی از سرمایه خود را از جریان دادوستد سهام خارج کردند. این میزان فروش اما نسبت به سال گذشته کاهشی بیش از ۲۰ درصدی را نشان میداد. ضمن آنکه بورسیها امسال تنها در دو ماه دی و اسفند در نقش خریدار ظاهر شدند و در مابقی ماههای سال فروشنده بودند.

تحولات مهم بورس ۱۴۰۱

افزایش دامنه نوسان سهام: شاید یکی از مهمترین و البته بهترین اتفاقات بورس ۱۴۰۱ را باید در افزایش دامنه نوسان ساهم دانست. در روزهای پایان فروردینماه، دامنه نوسان در بازارهای اول بورس و فرابورس از مثبت و منفی ۵ درصد به مثبت و منفی ۶ درصد افزایش یافت و در پایان تابستان نیز ۷ درصد شد. به جرات میتوان گفت دیگر اکثر قریب به اتفاق فعالان بورسی از سهامداران خرد گرفته تا کارشناسان کهنهکار بازار به این اجماع رسیدهاند که دامنه نوسان، بازار سهام ایران را به بازاری غیرکارا تبدیل کرده که در دورههای صعودی به طولانی شدن صفهای خرید برای مدت طولانی و در نتیجه حبابی شدن قیمتها و ابرنوسان صعودی بازار مانند اتفاقی که در ۵ ماه نخست سال ۹۹ واقع شد، میانجامد و در دورههای نزولی، اصلاح قیمتها را به روندی طولانی و جانفرسا تبدیل میکند و نقدشوندگی بازار سهام که مهمترین مزیت آن نسبت به دیگر گزینههای سرمایهگذاری است را به خطر میاندازد. دقیقا همان اتفاقی که ۲ سال و نیم است سهامداران را تنها درگیر رکودی فرسایشی کرده و حاصلی نیز جز آب رفتن سرمایهها و البته کوچ بخش بزرگی از بورسیها به دیگر بازارها نداشته است. بازارهایی که عموما در زمره گزینههای سفتهبازانهای همچون ملک و ارز جای میگیرند.

به این ترتیب محدودیتی که به نظر میرسد با تفکر دلسوزانه ممانعت از زیان سهامداران خرد تا به این لحظه حفظ شده، در عمل آسیبی بزرگتر به بازار و سرمایهگذار آن زده و نهتنها نتوانسته سدی در برابر زیان سرمایهگذار باشد بلکه ضمن به تاخیر انداختن یک کشف قیمت واقعی و بر هم زدن تعادل عرضه و تقاضا، با اثر کهربایی و افزایش صفنشینی، به نهادینه شدن حرکتهای تودهوار و استفاده تقریبا صفر سهامداران از تحلیل برای معامله در این بازار پرریسک منجر شده است. ضمن آنکه نتوانست مانع افزایش زیان سهامداران شود، یعنی همان اصلی که سبب شده دامنه نوسان تا امروز در بازار سهام حفظ شود. از این رو میتوان همین افزایش تدریجی را نیز به فال نیک گرفت تا شاید روزی دیگر خبری از محدودیت نوسان قیمتها در تالار شیشهای نباشد.

نمایش عمق مظنه برای سهامداران: از ۱۵ فروردین ماه سال جاری با تصمیمی که پیش از این هیأت مدیره سازمان بورس و اوراق بهادار گرفته بود، تمام سهامداران توانستند تمام مظنههای یک سهم را بدون محدویت مشاهد کنند. پیشتر سهامداران تنها ۵ مظنه بیشتر را مشاهده میکردند.

ورود بورس به لیگ جهانی مسکن: پذیرهنویسی بخشی از واحدهای سرمایهگذاری صندوق سرمایهگذاری «املاک و مستغلات مدیریت ارزش مسکن» از سهشنبه ۱۹ مهرماه آغاز شد. در اولین گام، صندوق بازنشستگی کشوری ۳۰میلیون واحد سرمایهگذاری عادی صندوق املاک و مستغلات را در نماد «ارزش مسکن» عرضه خواهد کرد. ارزش مبنای هر واحد سرمایهگذاری این صندوق ۱۰ هزار ریال در نظر گرفته شده و حداقل تعداد واحدهای سرمایهگذاری عادی قابل عرضه برای عموم مطابق با اساسنامه صندوق ۳۰ میلیون واحد است. چهارشنبه ۲۶ مهرماه بود که خبر رسید پذیرهنویسی اولین صندوق املاک و مستغلات با موفقیت انجام شد.

تعمیق بازار سهام با تنوعبخشی به جعبه ابزار معاملاتی، سبک شدن ترازنامه بانکها و رهایی آنها از داراییهای منجمد و مسموم، جبران جاماندگی افراد با سرمایههای خرد از تورم مسکن، نقدشوندگی مناسبتر صندوقهای مذکور نسبت به معاملات فیزیکی در بازار ملک و استفاده بهینه و مولد از علاقه ایرانیها به ملکبازی تنها بخشی از مزیتهای راهاندازی صندوق سرمایهگذاری املاک و مستغلات است. ضمن آنکه میتوان از این ابزار به عنوان راهی برای کنترل افزایش تقاضای سرمایهای در بازار ملک که طی سالهای گذشته زمینه جهش قیمت مسکن را فراهم کرده، استفاده کرد و بانکها را نیز با نجات دادن از داراییهای منجمد و مسموم، در پرداخت آسانتر تسهیلات بدون نیاز به چاپ پول و اثرات تورمی آن یاری کرد. در مجموع اما راهاندازی صندوقهای املاک و مستغلات و ادامه مسیر آن با پویایی بیشتر، میتواند به یخزدایی از اقتصاد ایران بینجامد.

مولدسازی داراییهای دولت: هفتمین روز بهمنماه بود که پایگاه اطلاعرسانی دولت جزییات مصوبه «مولدسازی داراییهای دولت» را منتشر کرد. بر اساس این مصوبه قرار است یک هیات ۷ نفره متشکل از معاون اول رئیسجمهور، وزیر امور اقتصادی و دارایی، وزیر کشور، وزیر راه و شهرسازی، رئیس سازمان بودجه و برنامه، یک نماینده از طرف رئیس مجلس و یک نماینده از طرف رئیس قوه قضائیه با اختیاراتی گسترده و مصونیت قضایی به عنوان «هیات عالی مولدسازی» تشکیل شود تا منابع ۱۰۸ هزار میلیارد تومانی دیده شده در لایحه بودجه ۱۴۰۲، از این محل محقق شود و بالاخره در میانه بهمنماه با رونمایی از فاز اول سایت مولدسازی داراییهای دولت در روز جاری، مولدسازی رسما آغاز شد. در اهداف اصلی مصوبه «مولدسازی داراییهای دولت»، کمک به رشد اقتصادی و افزایش بهرهوری اموال مازاد دولتی مورد تاکید قرار گرفته و به افزایش عرضه زمین، ملک، ساختمان و تعدیل قیمتها، کاهش داراییهای منجمد دولت به نفع پویایی اقتصادی، بهرهوری و کارایی بیشتر از داراییهای ثابت دولت، افزایش نقدینگی شرکتها و تامین غیرتورمی کسری بودجه، تامین فرصت فراگیر مصون ماندن مردم از تورم داراییهای ثابت و گسترش مالکیت عموم مردم به ویژه اقشار کمدرآمد از این داراییها اشاره شده است. بیراه نیست اگر بگوییم که رسیدن به هدف مولدسازی داراییهای دولتی نیازمند مولد بودن اقتصاد ایران و روشن شدن موتور بخش واقعی اقتصاد است. این در حالی است که به جرات میتوان اذعان کرد تا زمانی که بخش واقعی و مولد اقتصاد یک کشور به درستی فعالیت نکند، مولدسازی یک دارایی معنای چندانی ندارد و نمیتوان تضمین کرد که در چنین اقتصادی، مصوبهای مولدسازی داراییها به هدف اصلی خود رسیده و به بیراهه نرود. چرا که در صورت کار نکردن بخش واقعی اقتصادی، پیشبرد این هدف (مولدسازی داراییهای دولت) احتمالا به دریافت اعتبارات بانکی و خلق پول جدید نیاز دارد که به یقین شرایط را بدتر خواهد کرد و میتواند به سرنوشت خصوصیسازی دچار شود. در چنین شرایطی اما طرح مولدسازی داراییها میتواند فرصتی برای ذینفع کردن مردم و هدایت تقاضای عمومی به داراییهای مازاد دولتی و در نهایت رسیدن به هدف مولدسازی باشد. به نظر میرسد یکی از سالمترین روشهای مولدسازی، استفاده از ظرفیتهای صندوق املاک و مستغلات (ریتها) است تا همه مردم متناسب با پساندازی که در اختیار دارند، بتوانند در آن شرکت کرده و ضمن حفظ ارزش دارایی خود از عواید حاصل از بازدهی تولید پس از مولد شدن این داراییها نیز استفاده کنند.

در این خصوص پیشنهاد میشود:

مولدسازی برد-برد امکانپذیر است؟

پیدا و پنهان «مولدسازی» در نشست با رییس خصوصیسازی

راه و چاه مولدسازی داراییهای دولت

تلاقی امید و یاس در بازارهای جهانی: سال ۱۴۰۱ برای بازارهای جهانی پر از روزهای پر افت و خیزی بود که هنوز نیز ادامه دارد و اخیرا حتی با چالشی جدید مواجه شده است. نگاهی به یک سال گذشته بازارهای جهانی، صحنهای تمام عیار از تلاقی امید و یاس بود که گاها موجب افزایش قیمتها میشد و گاها آن را بر یک مسیر نزولی سوار میکرد. از زمان شروع جدال بانکهای مرکزی با اژدهای تورم که مدتی بود پس از همهگیری کرونا از خواب طولانی مدت خود بیدار شده بود، بازارهای جهانی سهام و کالایی پس از یک دوره صعود قدرتمند، با فشار فروش نسبتا سنگینی مواجه شدند و شاهد عقبگرد قیمتها از سقفهای خود بودیم. در این میان کامودیتیها نیز که از اهمیت بیشتری برای بورس تهران برخوردارند، تحت تاثیر سیاستهای انقباضی بانکهای مرکزی و به خصوص فدرال رزرو که طی سال گذشته نرخ بهره خود را از ۰.۲۵ درصد به ۴.۵ درصد رسانده است و از سمت دیگر کاهش تقاضای کشور چین به دلیل سیاست کووید-صفر، ریزش شدیدی را تجربه کردند. در این میان و به دلیل شروع جنگ روسیه و اوکراین که کمی قبل از شروع سال ۱۴۰۱ آغاز شده بود، نگرانی از احتمال کمبود سوخت در قاره اروپا و شروع یک زمستان سخت، انرژیها به خصوص گاز طبیعی مسیر صعودی قدرتمندی را در پیش گرفته بود اما این موضوع مدت زیادی به طول نیانجامد و به دلیل سیاستهای درست و همچنین خوششانسی این قاره با رخ دادن یکی از گرمترین زمستانهای تاریخ، این انرژی نیز بخش عمدهای از قیمت خود را از دست داد و حتی به زیر قیمتهای قبل از جنگ روسیه و اوکراین رسید. با شروع سال ۲۰۲۳ که تقریبا با اوایل زمستان ۱۴۰۱ مصادف بود، موجی از خوشبینیها در بازارهای جهانی آغاز شد. روند تورم کشور آمریکا نزولی شد و از سقف ۹.۱ درصدی به زیر ۷ درصد رسید و سیاستگذاران از کاهش شدت سیاستهای انقباضی خبر دادند که موجب شد نگرانیها از تداوم افزایشهای شدید نرخ بهره کاهش یابد و مسیر صعودی در قیمت کامودیتیها بار دیگر آغاز شود. از سمت دیگر کشور چین نیز خبر داد که قرار است پس از گذشت بیش از ۳ سال، مرزهای خود را بار دیگر بر روی جهانیان باز کند تا امید به برگشت تقاضای این کشور به عنوان بزرگترین مصرفکننده کامودیتی در دنیا زنده شود. این مسائل موجب شد تا کامودیتیها به خصوص فلزات اساسی بخش عمدهای از ریزش قیمت خود را جبران کنند. اگرچه در این میان همچنان تورم از هدف ۲ درصدی خود فاصله داشت و بعضا شاهد اظهار نظرهای جدی از سمت اعضای فدرال رزرو درباره افزایش قدرت سیاستهای انقباضی بودیم، اما چالشی جدید مدتی است که گریبان بازارهای جهانی را گرفته است. ورشکستگی سه بانک سیلورگیت، سیلیکون ولی و سیگنچر طی یک ماه گذشته و نگرانی بابت احتمال افزایش بانکهای درگیر در این وضعیت، ترس سرمایهگذاران بازارهای جهانی بابت تکرار تجربه تلخ رکود ۲۰۰۸ را به اوج خود رسانده و بازارها در یک سردرگمی به سر میبرند. در این میان سهام و کامودیتیها با قدرت نسبتا زیادی با کاهش قیمت روبرو شدهاند و برخی از کلاسهای دارایی مانند طلا، نقره و اخیر بیتکوین، به عنوان داراییهای امن در زمان بحرانهای مالی و اقتصادی، در حال ثبت قیمتهای خوبی هستند.

تبادل نظر