فردای اقتصاد: آمارهای بانک مرکزی نشان میدهند که رشد مانده تسهیلات در سال ۱۴۰۲ تا حدوی باثبات شده است. به نظر میرسد که توقف روند نزولی رشد شبهپول و ماندگاری بیشتر سپردهها ناشی از کاهش انتظارات تورمی و افزایش نرخ سود تسهیلات نقش موثری در این اتفاق داشتهاند.

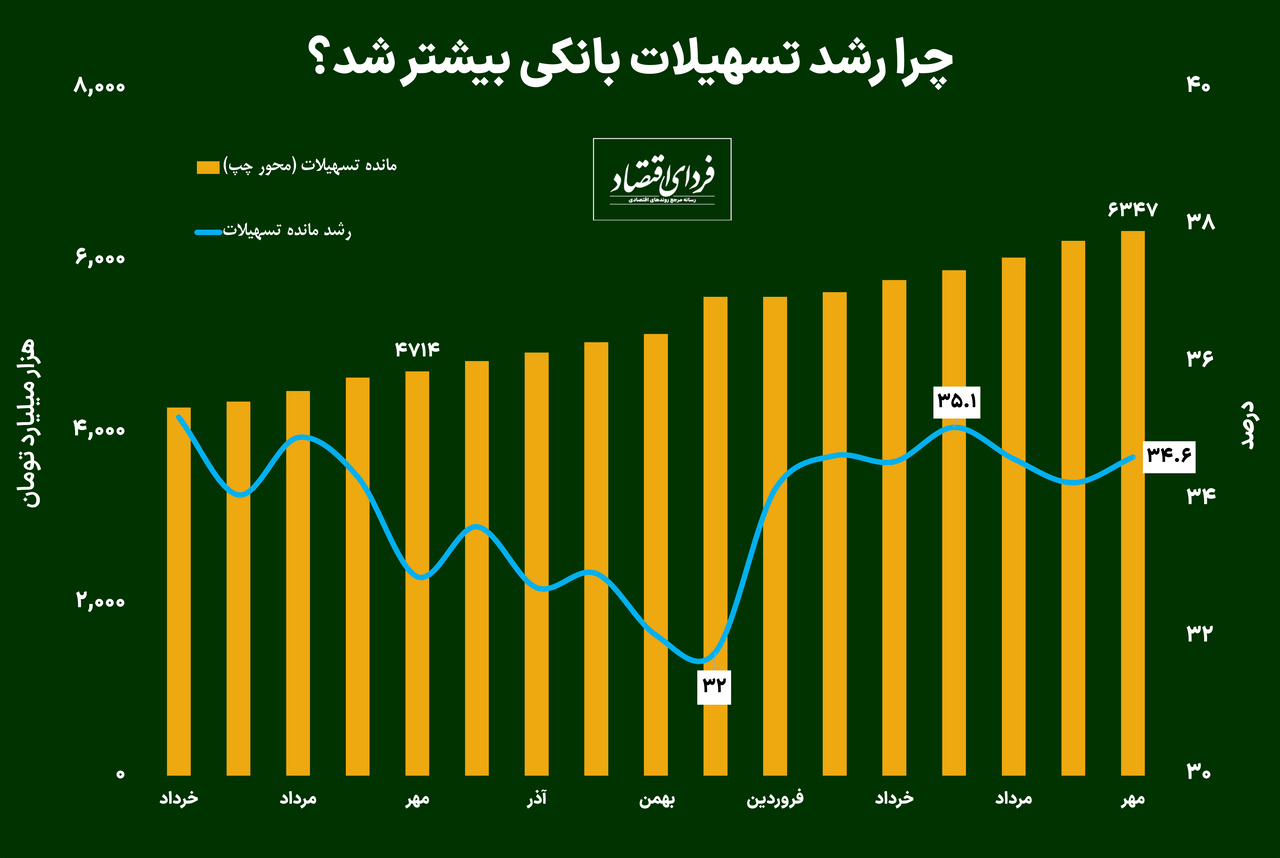

بر اساس آخرین آمارهای بانک مرکزی، مانده تسهیلات در مهرماه به ۶۳۴۷ همت رسیده که نسبت به سال گذشته ۳۴.۶ درصد رشد را نشان میدهد. این اتفاق در حالی رخ داده که در اسفند سال گذشته، رشد مانده تسهیلات تا ۳۲ درصد نیز کاهش یافت. بانک مرکزی از سال گذشته در چارچوب برنامههای دولت برای کنترل رشد نقدینگی و تورم با رویکرد سیاست تثبیت اقتصادی، اجرای برنامه کنترل مقداری رشد ترازنامه بانکها و موسسات اعتباری و جریمه بانکهای متخلف از حدود تعیین شده از طریق افزایش نسبت سپرده قانونی را در دستور کار قرار داد.

در همین رابطه بخوانید: چهار عامل کاهش رشد نقدینگی

اما با شروع سال جدید تا حدودی شاهد توقف روند نزولی رشد تسهیلات هستیم. به طور خاص رشد تسهیلات در فروردین ۱۴۰۲ با یک جهش بالا به ۳۴.۲ درصد میرسد در حالی که مانده تسهیلات در این ماه هیچ تغییری نمیکند و تمام تسهیلات از محل سررسید شدن تسهیلات قبلی یا تمدید آنها هستند. با این حال به دلیل کاهش مانده تسهیلات در فروردین ۱۴۰۱، رشد بالای تسهیلات در فروردین ۱۴۰۲ رقم خورده است. برای ماههای بعدی نیز تقریبا شاهد ثبات رشد مانده تسهیلات در کانال ۳۴ درصد هستیم.

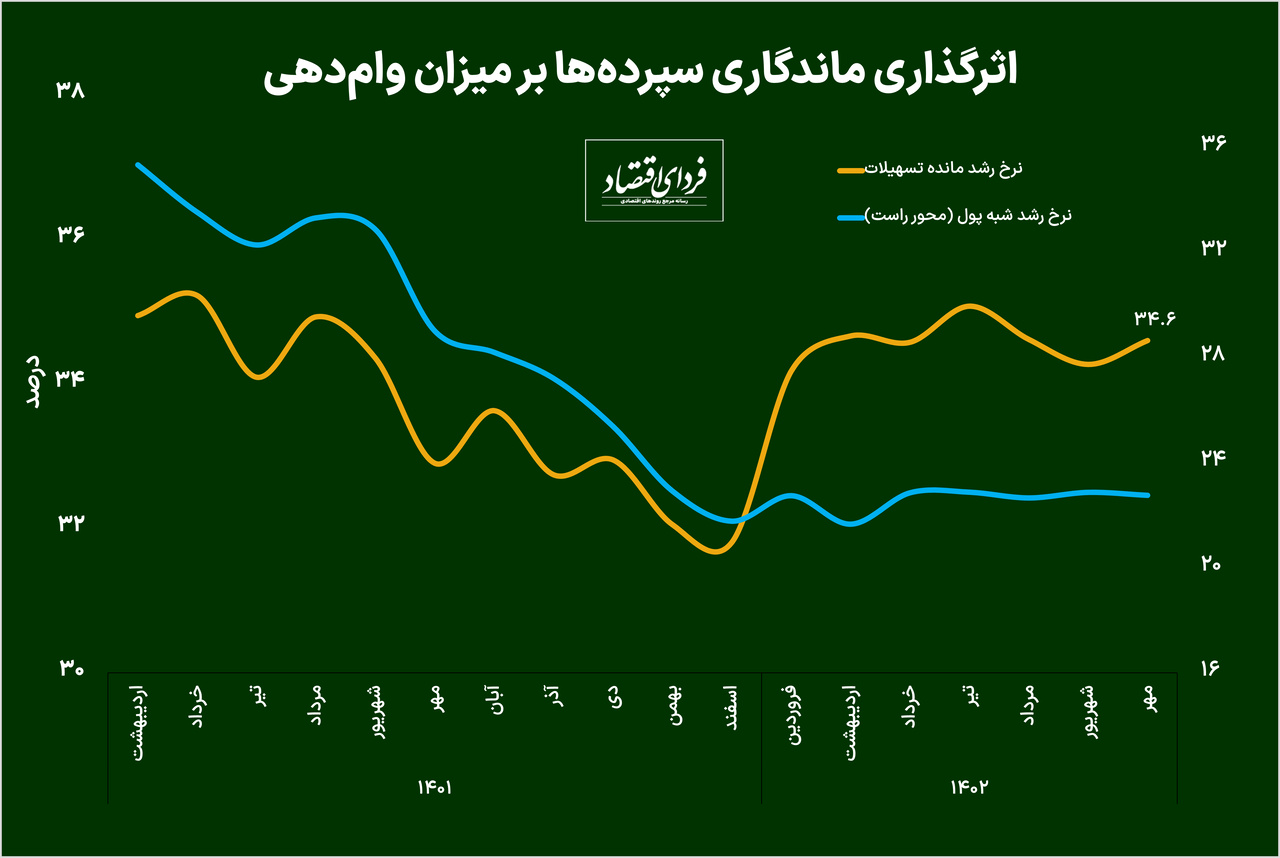

با این حال متغیری که رابطه بسیار نزدیکی با میزان وامدهی دارد، شبهپول یا همان سپردههای مدتدار بانکها است که بانکها معمولا از محل آنها وام میدهند. طی سال گذشته و با افزایش انتظارات تورمی، شاهد رشد سهم پول به عنوان جزء سیال نقدینگی و متعاقبا کاهش رشد شبهپول به عنوان جزء پایدار نقدینگی بودیم. این امر باعث میشود تا بانکها توانایی وامدهی کمتری داشته باشند و همانطور که مشاهده میشود با کاهش رشد شبهپول، رشد اعطای تسهیلات نیز کاهش یابد.

با این حال با شروع سال ۱۴۰۲ و فروکش کردن انتظارات تورمی، روند نزولی رشد شبهپول و به طور متعاقب رشد مانده تسهیلات نیز متوقف شد.

در همین رابطه بخوانید: دو نشانه از کاهش انتظارات تورمی

از طرف دیگر در اوایل بهمن سال گذشته نرخ سود سپردهها و تسهیلات نیز افزایش یافت که این امر نیز از شدت منفی بودن نرخ بهره حقیقی کم کرد و تا حدودی توانست بر ماندگاری سپردهها اثرگذار باشد.

در همین رابطه بخوانید: نرخ سود بانکی افزایش یافت یا کاهش؟

علاوه بر این در ادامه سال سیاستهای انقباضی بانک مرکزی تشدید شد به گونهای که شاهد بالاترین مقادیر نرخ بهره بین بانکی از سال ۱۳۹۴ بودیم و متعاقبا باعث شد تا بانکها جهت کسب منابع و یا حفظ سپردههای قبلی مجبور به افزایش نرخ بهره به صورت غیررسمی شوند که این امر نیز در افزایش ماندگاری سپردهها موثر بوده است.

در همین رابطه بخوانید: بالاترین نرخ بهره بین بانکی از سال ۱۳۹۴

در واقع اگر نرخ حقیقی سود تسهیلات نیز از طریق کاهش تورم و یا افزایش نرخ بهره مثبت باشد، طبیعتا بانکها نیز انگیزه اعطای تسهیلات را خواهند داشت و میتوان انتظار رشد وامدهی را داشت.

در همین رابطه بخوانید: وام بانکی یا رانت بهره؟

تبادل نظر