فردای اقتصاد: آخرین دادههای کلان اقتصادی نشان میدهد که ماشین چاپ پول دولت با قدرت در حال خلق نقدینگی است. در کنار این نقدینگی عظیم، ریسکهای سیستماتیک کل اقتصاد و توقف مذاکرات هم، انتظارات تورمی را افزایش داده تا دو محرک برای تلاطم بازارها وجود داشته باشد. در چنین شرایطی که نقدینگی به حدود ۵۵۰۰ هزار میلیارد تومان رسیده اما برخی از بازارهای داخلی رکودی شدهاند. به طوری که جریان دو ساله خروج پول از سهام همچنان در حال ادامه یافتن است و بازار مسکن هم که در نیمه نخست سال بازار برتر از نظر بازدهی و جذب پولهای سرگردان بود در مهر ماه بهطور رسمی وارد فاز رکودی شد. حال سوال این است که پولها روانه کدام بازارها شدهاند؟

بورس از نفس افتاد

سال ۹۹ هنگامی که تلاطم اقتصاد ایران اوج گرفته بود بازار سرمایه تبدیل به یکی از اصلیترین پنگاههای پولهای سرگردان شده بود. به طوری که با هجوم پولها به این بازار شاخص کل تا سقف ۲.۱ میلیون واحدی هم افزایش یافت که هنوز بعد از بیش از دو سال این سطح پس گرفته نشده و شاخص سهام در کانال ۱.۲ میلیون واحدی قرار دارد.

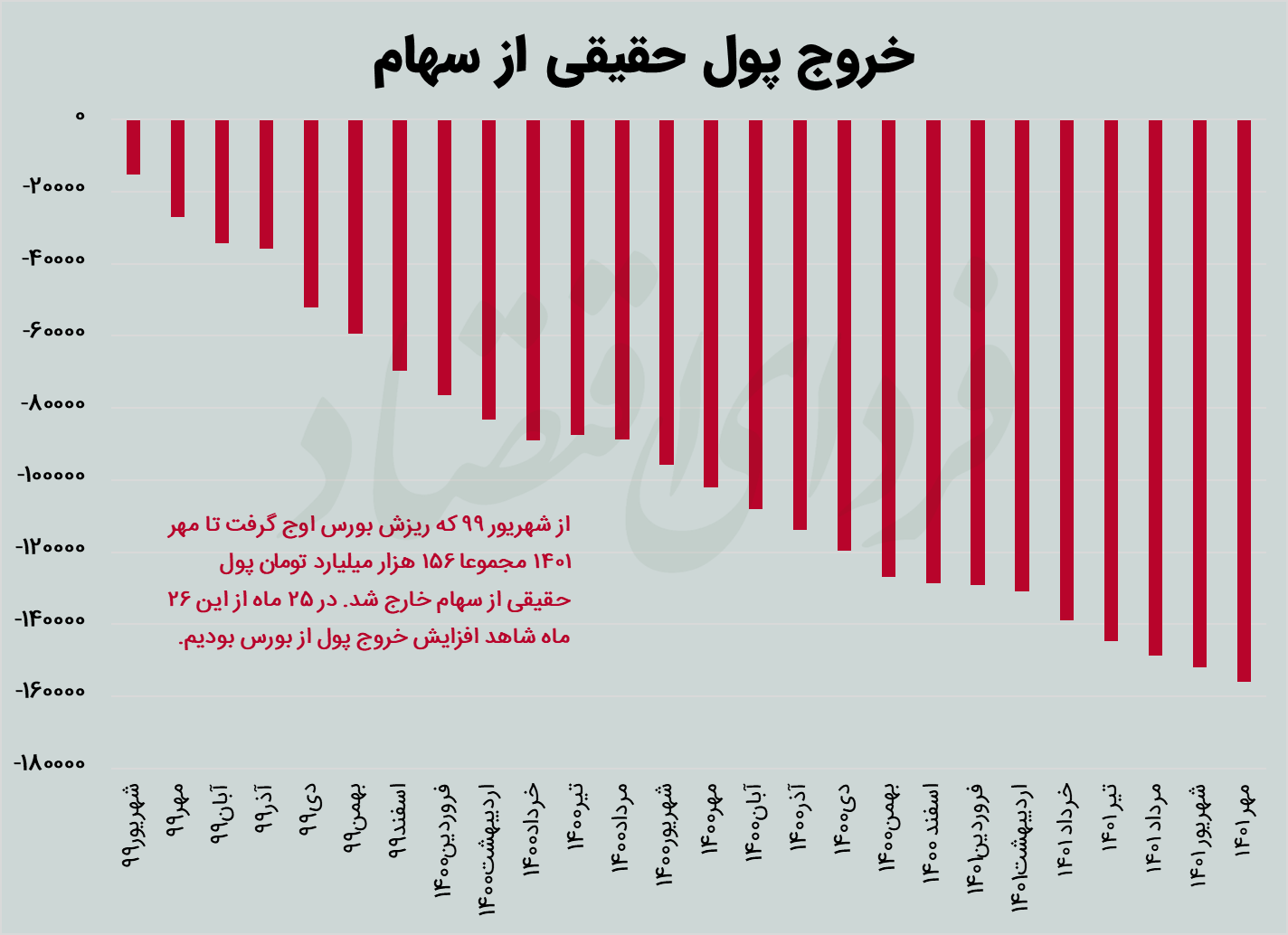

از شهریور ۹۹ همزمان با ریش بورس روند خروج پول حقیقیها از این بازار هم شدت گرفت. به طوری که طی ۲۶ ماه اخیر در ۲۵ ماه شاهد خروج پول حقیقی بودیم و تنها در یک ماه تغییر مالکیت سهام تقریبا بیتغییر بود. در این مدت در مجموع ۱۵۶ هزار میلیارد تومان پول حقیقی از بازار سهام خارج شده است. اما بررسیها نشان میدهد که بورس امسال پناهگاه پولی نشده و با وجود افزایش تلاطمات، بورس نه تنها رشد نکرده بلکه به سهامداران زیان هم رسانده است. البته طی روزهای اخیر بورس اندکی سبزپوش شده است اما ارزش معاملات رشد چندانی نداشته و پول حقیقی جدیدی هم وارد بازار نشده است. به همین خاطر هنوز زود است برای این که بگوییم پولها به بورس تغییر مسیر دادهاند.

افزایش نرخ سود سپرده

پیش از آغاز بحران ارزی در نیمه دوم ۹۶، بانکها پناهگاه اصلی پولها بودند. در دولت نخست روحانی به واسطه برجام انتظارات تورمی کنترل شده بود و از طرفی دیگر هم با افزایش نرخ سود سپرده به سطحی بالاتر از تورم، پولهای بزرگ در بانکها رسوب کرده بودند. اما با کاهش نرخ بهره این پولها روانه بازارها شد و تلاطمات را آغاز کرد و سپس با خروج ترامپ از برجام این تلاطمات به بحرانی کمسابقه در ارز، مسکن و... تبدیل شد. در چنین شرایطی طی دو ماه اخیر شاهد افزایش مداوم نرخ سود سپردههای بانکی هستیم.

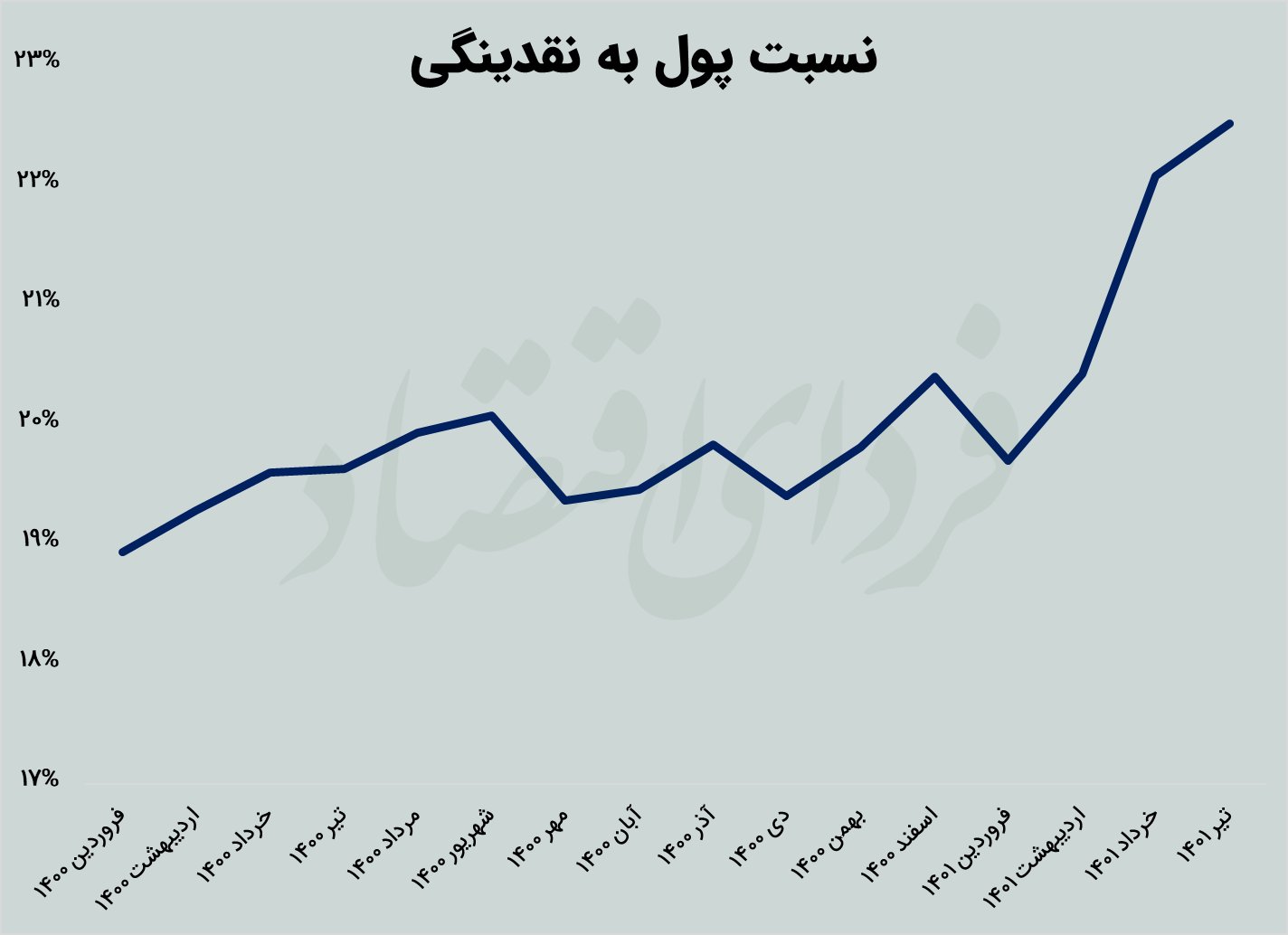

نرخ سودی که پیشتر سقف ۱۵ درصدی داشت حالا در برخی از نهادهای مالی و بانکها به ۲۵ درصد هم رسیده است. از جهتی دیگر بررسی دادههای پولی بانک مرکزی نشان میدهد که سهم پول از نقدینگی رو به افزایش است. پول به بخش نقد نقدینگی گفته میشود که مواردی مانند اسکناس و سپردههای جاری و کوتاهمدت را شامل میشود. اما شبه پول بخش غیرسیال نقدینگی است و عمدتا شامل سپردههای بلندمدت میشود. کاهش سهم شبه پول و افزایش سهم پول، نشان میدهد که پولها از سپردههای بلندمدت در حال خارج شدن هستند و تبدیل به پول نقد میشوند تا احتمالا در جایی دیگر خرج یا سرمایهگذاری شوند. افزایش پول و سپردههای جاری طبیعتا باعث افزایش سرعت پول میشود. چیزی که میتواند بازارها را متلاطم و تورم را افزایش دهد. به این ترتیب به نظر میرسد افزایش غیررسمی نرخ سود سپرده واکنش سیاستگذار به خروج پول از بانکها باشد.

آغاز رکود ملکی

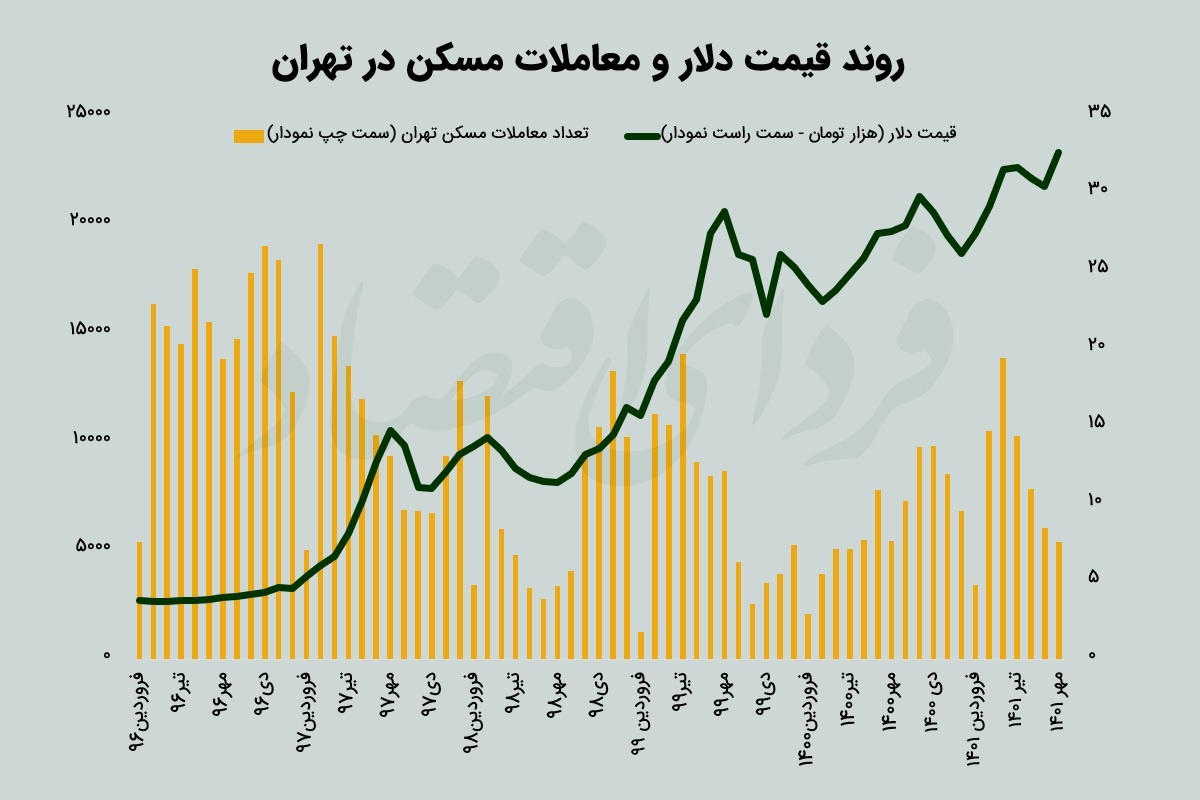

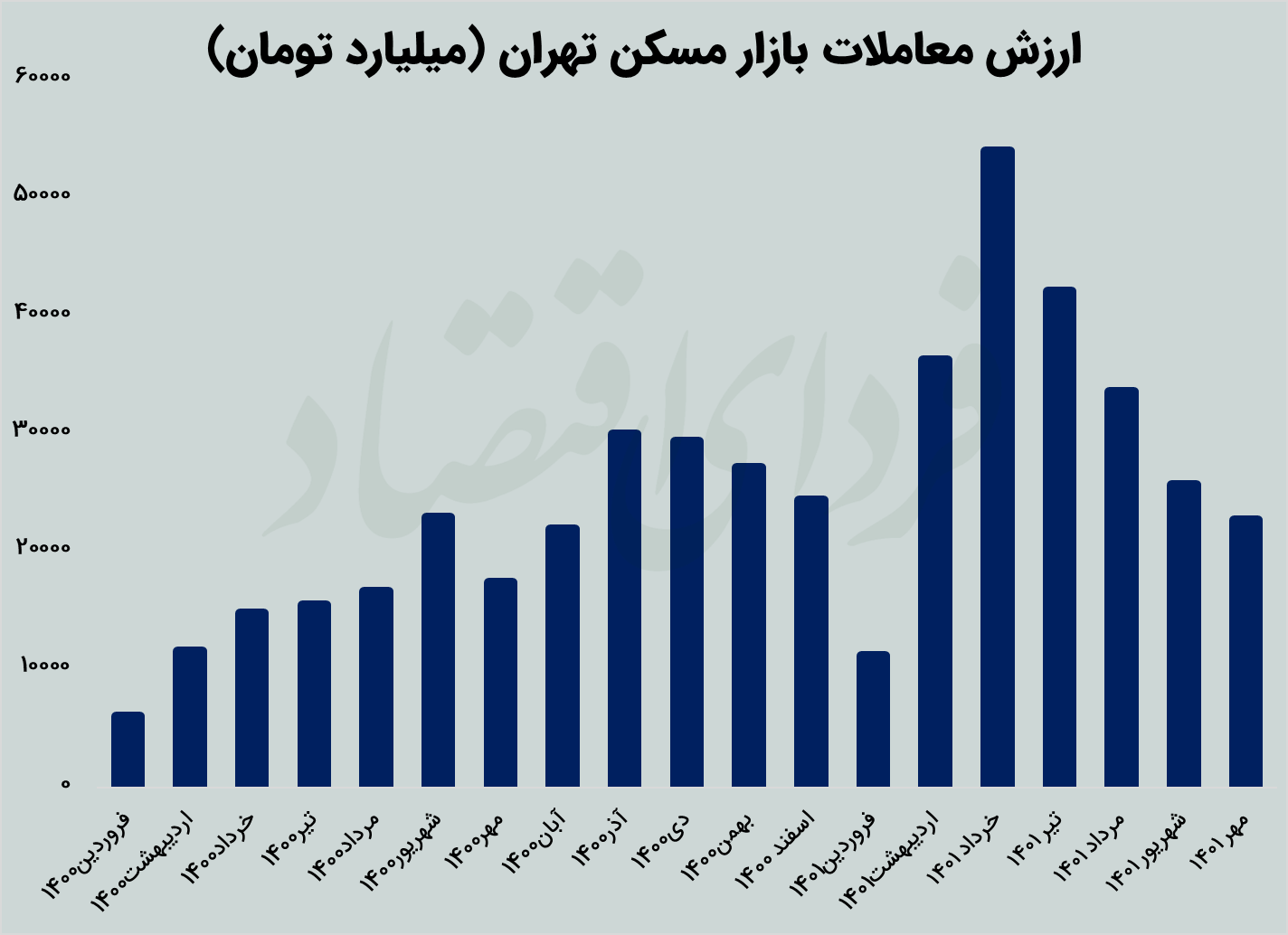

بررسیها نشان میدهد بازار مسکن که در نیمه نخست سال با ثبت تورم ۲۹ درصدی (مرکز آمار) پربازدهترین بازار داخلی بود، توانسته بخش عمدهای از پول های سرگردان را در نیمه نخست سال جذب کند. به طوری که در اوج خرداد تعداد معاملات مسکن در تهران به سقف ۴ ساله رسید و ارزش معاملات هم با رسیدن به رقم عجیب ۵۴ هزار میلیارد تومان رکوردی جدید ثبت کرد. البته با آغاز تابستان و همچنین دور آخر مذاکرات احیای برجام ارزش معاملات این بازار رفته رفته کاهش یافت.

نکته عجیب اما افت جدی معاملات در مهرماه بود. برخلاف اغلب ماهها که با جهش دلار قیمت و تعداد معاملات مسکن هم افزایش پیدا میکند، در مهرماه هم افت تعداد معاملات را شاهد بودیم و هم ارزش معاملات را. بدون در نظر گرفتن فروردین که نیمه تعطیل است، ارزش معاملات با رسیدن به ۲۲ همت به کمترین مقدار از آبان پارسال رسید. چنین رفتار معکوسی نشان میدهد که مسکن هم دیگر مقصد اصلی جذب پولهای سرگردان نیست. (بخوانید: آغاز رسمی زمستان بازار مسکن)

باد شدن حباب سکه

حباب سکه به اختلاف قیمت بازاری سکه با ارزش ذاتی گفته میشود. در هنگام اوجگیری مذاکرات برجام پیش از عید امسال این حباب حتی منفی هم شده بود که به خاطر کاهش انتظارات تورمی و همچنین انتظار برای افت قیمت دلار به عنوان محرک اصلی سکه ایجاد شده بود. اما با توقف مذاکرات بعد از حمله روسیه به اوکراین، این حباب هم کم کم افزایش یافت و رشد اصلی این حباب هم بعد از حذف دلار ۴۲۰۰ تومانی و ممنوعیت نگهداری ارز رخ داد. اما طی همین مدت اخیر هم بر حباب سکه افزوده شده است. به طوری که در هفته آخر شهریور حباب سکه حدود ۱۱ درصد بود و طی حدود ۶ هفته ۱.۵ برابر شد و به ۱۶ درصد رسید. چنین چیزی میتواند تحت تاثیر دو عامل باشد؛ نخست افزایش تقاضا برای خرید سکه و سپس کاهش قیمت طلای جهانی و ثابت ماندن قیمت سکه در داخل کشور.

رونق معاملات دلار

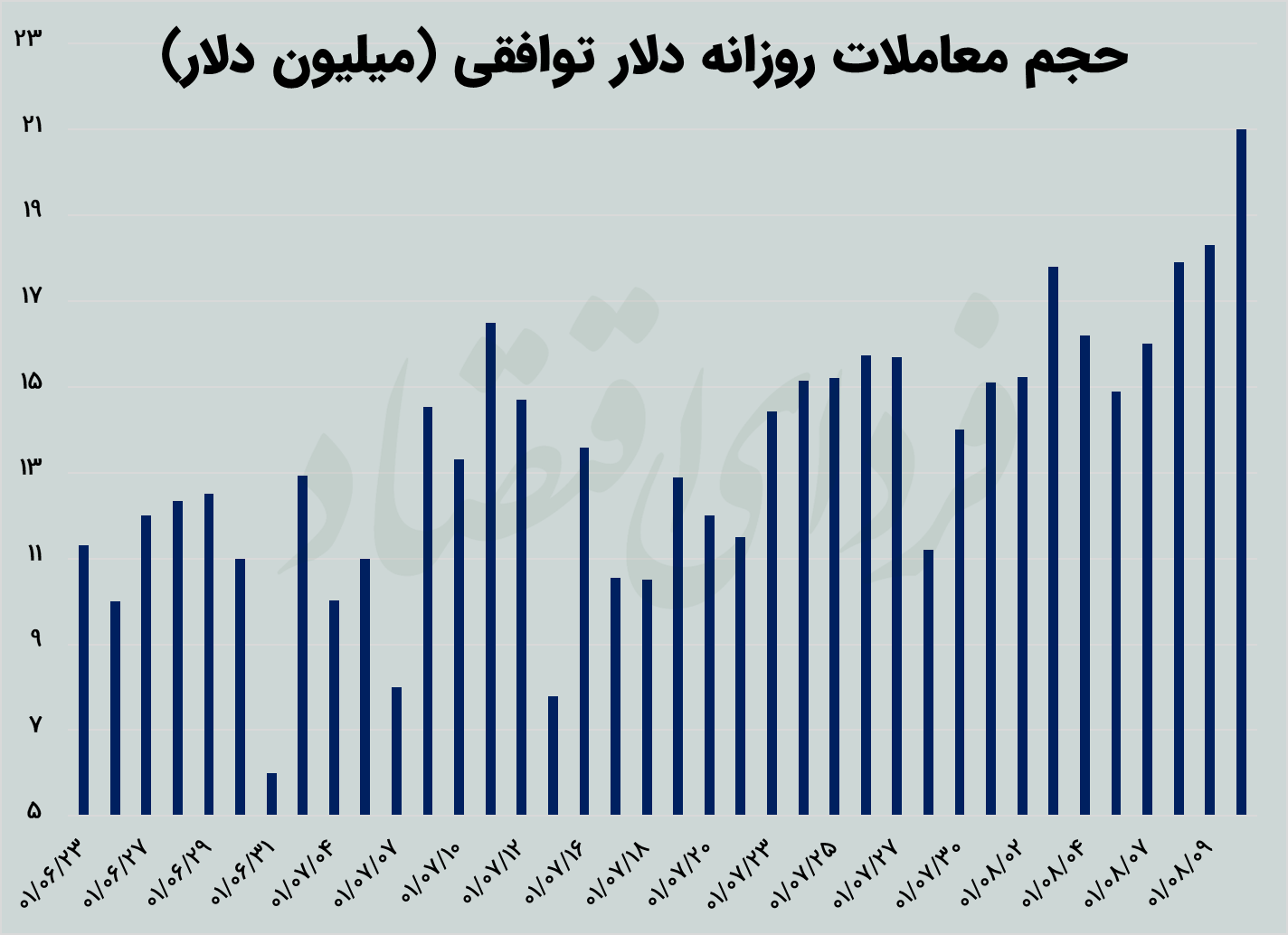

بازارهای ارز و طلا یکی از غیرشفافترین بازارهای کشور هستند که داده خاصی در خصوص حجم معاملات آنها وجود ندارد. اما مدتیست که آمار معاملات دلار توافقی به صورت شفاف منتشر میشود. هر ایرانی در سال با داشتن کارت ملی میتواند تا سقف ۲ هزار دلار به صورت مجاز از صرافیها خریداری کند. صرافیها هم این ارز را بر اساس میزان تقاضای خرد خریداری میکنند و به این ترتیب بررسی حجم معاملات دلار توافقی نشان میدهد که چقدر افراد به صورت مجاز دلار خریدهاند. بررسیها از ابتدای آغاز به کار این سامانه در ۲۳ شهریور تاکنون نشان میدهد که روزانه به طور متوسط حدود ۱۳ میلیون دلار در این سامانه معامله میشود. البته روزهای اول این رقم به حدود ۶ میلیارد دلار هم میرسید و سقف آن هم امروز شکسته شد که در این سامانه ۲۱ میلیون دلار معامله شد. در مجموع هم طی این ۱.۵ ماه حدود ۵۰۰ میلیون دلار در این سامانه معامله شده است. به عبارتی دیگر تنها ۱۶ هزار میلیارد تومان از پولهای سرگردان جذب دلار توافقی شده است. دلاری که هر فرد در سال تنها ۲ هزار دلار میتواند بخرد. به این ترتیب معاملات درشت و رقم بالا که در بازارهای غیررسمی انجام میشوند در این آمارها نیامده و این اعداد به نوعی فقط خریدهای «دلار اولیهایی» که از ابتدای سال از سهمیه خود استفاده نکرده بودند را نشان میدهد.

نیاز به پول نقد

به این ترتیب به نظر میرسد در موج تورمی اخیر، پولها دیگر به سمت مسکن و بورس نمیروند و محلهایی که درآمد تضمین شده دارند (بانک، درآمد ثابت) هم چندان در جذب پولها موفق نبودهاند. در چنین شرایطی تنها ۲ فرضیه برای مقصد پولهای سرگردان وجود دارد. فرضیه اول این است که بخشی از این پولها به سمت بازارهایی مثل ارز و طلا رفتهاند. فرضیه دوم هم افزایش پول نقد توسط مردم برای تامین مخارج روزمره است. بعد از جهش قیمت مواد غذایی در اردیبهشت، ناگهان نسبت پول به نقدینگی افزایش یافت که نشان میداد بخشی از سپردههای بلندمدت تبدیل به کوتاهمدت شدهاند. چنین چیزی علاوه بر این که میتواند نشان دهد با افزایش انتظارات تورمی کوچ پولها به سمت بازارهای سفتهبازی رخ داده، میتواند نشانگر افزایش پول نقد برای تامین مایحتاج هم باشد. به این ترتیب میتوان گفت بر خلاف نیمه نخست سال که این پولها عمدتا روانه بازار مسکن و همچنین برای خریدهای روزمره مصرف میشد حالا به سمت بازارهایی مانند ارز و طلا میرود و البته همچنان بخشی از آن احتمالا صرف خرید کالاهای مصرفی میشود.

تبادل نظر