فردای اقتصاد: در حالی که بحران مالی ۲۰۰۸ ناشی از پرداخت وامهای پرریسک بود، بحران بانکی اخیر ناشی از عدم رعایت مدیریت ریسک صحیح در ترازنامه بانکها است.

مشتریان اصلی بانک سیلیکونولی (SVB) استارتآپهای فناوری هستند که به دلیل سیاستهای انبساطی تهاجمی در دوران همهگیری کرونا، رونق گرفته و مقدار زیادی پول نزد بانک سپردهگذاری کردند. این امر باعث شد میزان سپردههای بانک از ۶۲ میلیارد دلار در پایان سال ۲۰۱۹ به ۱۸۹ میلیارد دلار در پایان ۲۰۲۱ برسد. با این حال SVB ظرفیت وامدادن سپردههای خود را نداشت و در عوض وجوه خود را در اوراق بدهی بلندمدت، با نرخ ثابت و با پشتوانه دولتی سرمایهگذاری کرد. این کار به بانک حساسیت مضاعفی نسبت به نرخهای بهره بالاتر داد. SVB دهها میلیارد دلار دارایی به ظاهر مطمئن خرید که عمدتاً داراییهای بلندمدت خزانهداری ایالات متحده و اوراق بهادار وام مسکن تحت حمایت دولت بودند.

سبد اوراق بهادار SVB از حدود ۲۷ میلیارد دلار در سه ماهه اول سال ۲۰۲۰ به حدود ۱۲۸ میلیارد دلار تا پایان سال ۲۰۲۱ افزایش یافت. با این حال، اگر SVB رویکرد بهتری را در پیش گرفته بود و درک میکرد که این سپردهها موقتی هستند، ممکن بود از فروپاشی احتمالی جلوگیری کند. تسهیل کمی (QE) و سیاست پولی انبساطی در دوره همه گیری کرونا، پول بیشتری را به بازارها تزریق کرد و منجر به افزایش کلی نقدینگی در اقتصاد شد. علاوه بر این، به دلیل قرنطینهها و کاهش هزینههای سرگرمی و سفر، مردم و مشاغل شروع به پسانداز در سطوح بی سابقهای کردند. اگر SVB این عوامل کلان اقتصادی را در نظر میگرفت، ممکن بود تصمیمات سرمایهگذاری متفاوتی گرفته و از سرمایهگذاری این سپردهها در اوراق خزانه ثابت اجتناب میکرد، زیرا میدانست که کاهش اجتنابناپذیر آتی سپردهها، منجر به مشکلات نقدینگی خواهد شد.

علاوه بر این، بحران کنونیِ هزینههای زندگی و سطوح بالای تورم به این معنی است که مردم و کسبوکارها به طور فزایندهای از پسانداز خود برای پرداخت مایحتاج اولیه و افزایش هزینهها استفاده میکنند و میزان سپردهها در بانک را کاهش میدهند. با شروع سیاستهای انقباضی فدرال رزرو برای جمع کردن نقدینگی از اقتصاد، درک اقتصادکلان برای اطمینان از ثبات مالی بلندمدت بیش از هر زمان دیگری حیاتی است. درک اقتصاد یعنی درک اینکه این سپردههای مازاد، موقتی بوده و هستند. با درک این موضوع که افزایش سپردهها به دلیل QE و قرنطینه، یک پدیده موقتی بود، میتوانستند تصمیمات بهتری در مورد محل سرمایهگذاری نقدینگی مازاد و مدیریت بهتر نقدینگی و ریسک خود بگیرند.

شروع بحران برای بانک سیلیکونولی

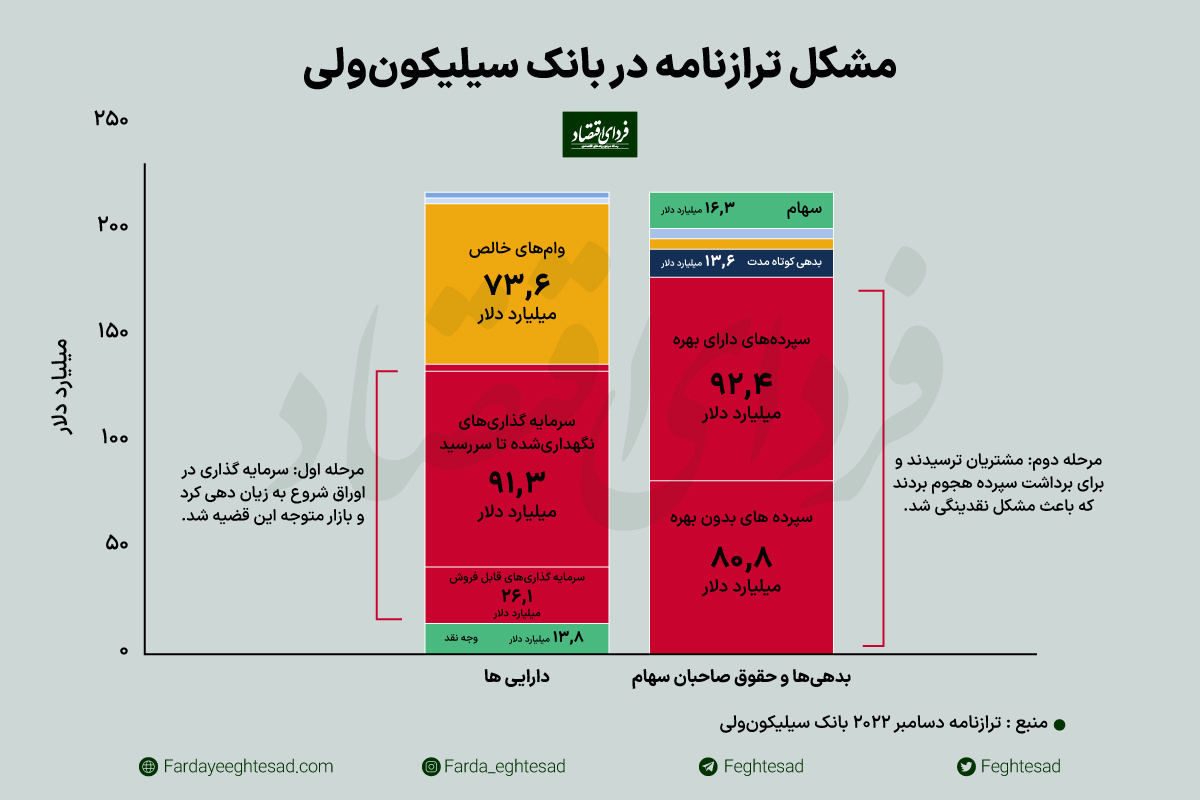

طی یک سال گذشته و پس از شروع سیاستهای انقباضی فدرال رزرو، ۱۶ میلیارد دلار از سپردههای SVB کم شد و در پایان ۲۰۲۲ به ۱۷۳ میلیارد دلار رسید. افزایش نرخ بهره از یک سو باعث افزایش هزینههای تامین مالی و کاهش سودآوری بانک شد. از طرف دیگر آنها ۱۲۰ میلیارد دلار اوراق بهادار داشتند و زمانی که نرخهای بهره بالا رفت، ۱.۸ میلیارد دلار از سبد اوراق قرضه در دسترس برای فروش (AFS) خود ضرر کردند. حدود ۸۰ میلیارد دلار از اوراق قرضه آنها میانگین بازدهی ۱.۵ درصد داشت. این اوراق عملاً در معرض خطر نکول قرار ندارند اما برای چندین سال نرخ بهره ثابت میپردازند. این موضوع لزوماً مشکلآفرین نیست، مگر اینکه بانک به طور ناگهانی نیاز به فروش اوراق بهادار داشته باشد. از آنجایی که نرخ بهره بازار بسیار بالاتر رفته بود، ارزش این اوراق بهادار در بازار آزاد به طور ناگهانی کمتر از ارزشی است که در دفاتر بانک ارزش گذاری شده است. در نتیجه، این اوراق فقط میتوانستند با ضرر فروخته شوند. زیانهای محقق نشده (یا شکاف بین بهای تمام شده سرمایهگذاریها و ارزش منصفانه) SVB در سبد اوراق بهادار خود در پایان سال ۲۰۲۲ به بیش از ۱۷ میلیارد دلار جهش کرد.

این یک مدیریت ریسک فاجعه است، اما در عین حال یک شکست نظارتی گسترده نیز هست. بانک سیلیکونولی حدود یک ماه پیش توسط مجله فوربس به عنوان یکی از «بهترین بانک های آمریکا» مورد ستایش قرار گرفت. آنها رتبه ۲۰ از ۱۰۰ را کسب کردند. در واقع مشکلات SVB مختص ترازنامه آن است و اکثر بانکهای دیگر اینگونه نیستند، بنابراین تاثیر این بحران بر صنعت بانکداری باید ملایم باشد. تعداد کمی از بانکهای بزرگ دارای نسبت سپردههای تجاری به داراییهای در اوراق بهادار با نرخ ثابت به اندازه SVB هستند. بانکهای بزرگ از زمان آخرین بحران مالی به شدت تحت نظارت قرار گرفتهاند.

نتیجه اصلیِ اینکه چرا این بانکها سقوط کردند این بود که آنها مدیریت ریسک ضعیفی داشتند. آنها به جای خرید اوراق کوتاهمدت یا سپردهگذاری نزد فدرال رزرو، اوراق بهادار با درآمد ثابت بلندمدت خریداری کردند. این باعث عدم تطابق دارایی-بدهی، مشکلات نقدینگی، هجوم سپرده و فروپاشی شد.

تفاوتها با بحران پیشین

یکی از سؤالات بزرگی که پس از ورشکستگی بانکی سیلیکون ولی (SVB) وجود آمد این بود که کدام بانکها در مورد تطابق بین «هزینهها و طول عمر سپردههای» خود و «بازده و مدت داراییهای» خود اشتباه قضاوت کردهاند؟ این بسیار متفاوت از سؤالات مربوط به وامهای بد است که بانکها را در بحران مالی سال ۲۰۰۸ تحت تأثیر قرار داد.

در سال ۲۰۰۱ تمایل جمهوریخواهان به تحریک اقتصاد با استفاده از سیاستهای پولی و احتمالا ترس از اثرات رکودی ماجراجوییهای جنگی باعث شد که بانک مرکزی یک اشتباه وحشتناک انجام دهد و نرخ بهره را نسبت به آنچه قاعده سیاست پولی پیشنهاد میکرد بسیار کاهش دهد و به این ترتیب ظرف یک سال، نرخ بهره از ۶.۵ درصد به ۱ درصد کاهش یافت. در پی این کاهش نرخ بهره، تمایل به سرمایهگذاری در سایر داراییها از جمله مسکن افزایش یافت و این مساله منجر به رونق در بازار مسکن شد. بانکها شروع به اعطای وام برای خرید مسکن کردند و در صورت نکول وامها، مسکن تحت رهن را تصاحب میکردند. با افزایش مداوم قیمت مسکن، بانکها هیچ نگرانیای از نکول وامها نداشتند، چرا که دارایی ارزشمندتری را بدست میآورند. از این رو بدون هیچ تنظیمگری که مانع ریسکپذیری بیش از حد بانکها شود، شروع به اعطای وام به افرادِ ریسکی کردند، به این معنا که به افرادی که درآمدی نداشتند، اعتبار کافی نداشتند و احتمال نکول آنها بالا بود، وام اعطا کردند. با اعطای این وامها تقاضا برای مسکن مدام افزایش یافت و قیمت مسکن را نیز افزایش میداد.

اما رفته رفته اعطای وام به افراد ریسکی، نرخ نکول بانکها را افزایش داد. در ابتدا بانکها به دلیل تصاحب مسکنهای با قیمتهای بالاتر مشکلی نداشتند ولی با گذر زمان و ادامه این شرایط، از یک طرف تعداد مسکن های تصاحب شده در قبال وامهای نکولشده، رو به افزایش بود که منجر به افزایش عرضه در بازار مسکن میشد، از طرف دیگر تعداد افرادی که برای دریافت وام خرید مسکن به بانکها مراجعه میکردند، کاهش یافتند. در نتیجه بازار مسکن دچار کمبود تقاضا شد و قیمت مسکن شکست. با افت قیمت مسکن، افرادی که در قیمتهای بالای مسکن، وام دریافت کرده و مسکن خریده بودند انگیزه نکول زیادی داشتند چرا که مبلغ وام آنها از قیمت مسکن بالاتر بود و در صورت نکول و تصاحب مسکن توسط بانک منتفع میشدند.

چرخه بحران بانکی ۲۰۰۸

بنابراین موسسات مالیای که به افراد قرض داده بودند، به شدت با نکول وامها و تصاحب مسکنهایی مواجه بودند که از رقم وامی که پرداخت کرده بودند کمتر بود. این موسسات این وامها را از موسسات بالادستی دریافت کرده بودند، و لذا میزان بدهی آنها (وامها) از میزان داراییشان (مسکنها) بیشتر شده بود. بنابراین بسیاری از آنها ورشکست شدند و بدهیهای خود را نکول کردند. به این ترتیب این ورشکستگی به موسسات بالادستی نیز سرایت کرد. داراییهایی که به موسسات بالادستی منتقل میشد، پکیجهای وام رهنیای بود که احتمال نکول آنها بالا بود و مسکنهایی که مدام قیمت آنها کاهش مییافت و نقدشوندگی همه آنها پایین بود. این شرایط کل سیستم بانکی را دچار بحران نقدشوندگی و ورشکستگی کرده بود.

از طرف دیگر موسسات مالی بسیار بزرگ نیز که نقش وامدهی به موسسات مالی پاییندستی را داشتند، به علت هراس ایجاد شده، از اعطای وام بیشتر خودداری میکردند چرا که از بازگشت این منابع اطمینان نداشتند. بنابراین میزان تسهیلاتدهی در اقتصاد به شدت سقوط کرد. در این میان فعالیتهای دیگر که نیاز به وام داشتند نیز دیگر قادر به دریافت وام نبودند، و لذا قادر به ادامه فعالیتهای اقتصادی خود نبودند و برخی از بنگاههای بزرگ اقتصادی ورشکست شدند. با ورشکستگی این بنگاههای بزرگ، شدت نکول وامها مجددا افزایش یافت؛ در این میان نهتنها بنگاههای ورشکسته دیگر قادر به بازپرداخت وامهای خود نبودند، بلکه کارگرانی که در پی این ورشکستگیها بیکار میشدند نیز قادر به بازپرداخت وامهای خود نبودند.

تبادل نظر