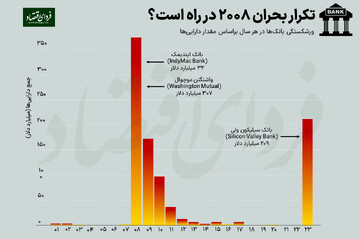

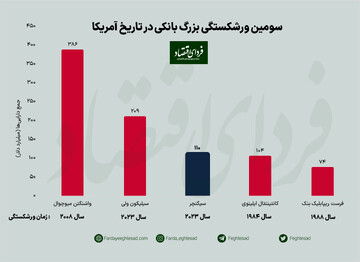

فردای اقتصاد: تا همین ۱۰ روز پیش تصور عموم بر این بود که بانکها پس از بحران مالی ۲۰۰۷-۲۰۰۹ سالمسازی شدهاند. اما اکنون مشخص شد که آنها هنوز هم قدرت ایجاد یک ترس مهیب را برای اقتصاد جهان دارند. در ۹ مارس حدود ۴۲ میلیارد دلار سپرده در یک روز از بانک سیلیکون ولی (SVB) خارج شد. این فقط یکی از سه وامدهنده آمریکایی بود که در عرض یک هفته سقوط کرد. رگولاتورها در آخر هفته دیوانهوار کار کردند تا یک بسته نجات را طراحی کنند. با این حال، مشتریان همچنان نگران امنیت پولهای خود هستند.

سرمایهگذاران ترسیدهاند. در مجموع، ۲۲۹ میلیارد دلار معادل ۱۷ درصد از ارزش بازار سهام بانکهای آمریکا در این ماه از بین رفته است. نرخ بهره در بازار بدهی کاهش یافته و بازارها اکنون بر این باورند که فدرال رزرو در تابستان کاهش نرخ بهره را آغاز خواهد کرد. قیمت سهام بانکها در اروپا و ژاپن نیز کاهش یافته است. بانک کردیت سوئیس که با مشکلات دیگری روبرو است، در ۱۵ مارس شاهد کاهش ۲۴ درصدی سهام خود بود و در ۱۶ مارس به دنبال حمایت سنگین از بانک مرکزی سوئیس رفت. چهارده سال از بحران مالی میگذرد و بار دیگر سوالاتی در مورد اینکه بانکها چقدر شکننده هستند و رگولاتورها چه باید بکنند به وجود آمده است.

بانک سیلیکون ولی چگونه فروپاشید؟

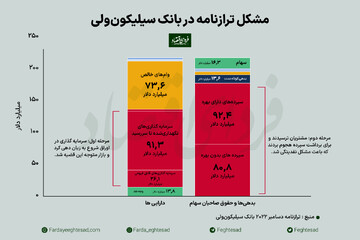

فروپاشی پرسرعت بانک سیلیکون ولی یک خطر نادیده گرفته شده در نظام بانکی را روشن کرده است. در دوران نرخ بهره پایین، SVB عمده داراییهای خود را در اوراق قرضه بلندمدت سرمایهگذاری کرد. زمانی که فدرال رزرو نرخ بهره را با شدیدترین سرعت خود در چهار دهه اخیر افزایش داد، قیمت اوراق قرضه کاهش یافت و سیلیکون ولی با زیان هنگفتی روبرو شد. مشکل اینجاست که طبق قوانین بانکداری آمریکا اکثر بانکها ملزم نیستند قیمت روز اوراق قرضه خود را که قرار است تا زمان سررسید نگه دارند در ترازنامه اعمال کنند. بنابراین، وقتی قیمت اوراق قرضه کاهش مییابد، آنها زیانی برای خود شناسایی نمیکنند، زیرا قیمت اسمی اوراق در سررسید وابسته به قیمت روز بازار نیست و ثابت است. شناسایی زیان بر اساس قیمت روز فقط مختص بانکهای بسیار بزرگ است. بنابراین، بانک متوسطی مانند SVB نیازی نداشت این زیان را در صورتهای مالی خود نمایش دهد، تا آنکه با فشار سرمایهگذاران برای خروج پولهای خود مجبور به فروش اوراق قرضه در بازار شد و این زیان علنی شد.

در سراسر سیستم بانکی آمریکا، این زیانهای شناسایینشده بسیار زیاد است: ۶۲۰ میلیارد دلار در پایان سال ۲۰۲۲، معادل حدود یک سوم کل سرمایه بانکهای آمریکا. خوشبختانه، بانکهای دیگر فاصله زیادی با وضعیت سیلیکون ولی دارند، اما افزایش نرخ بهره سیستم را آسیبپذیر نگه داشته است.

نقش بحران مالی ۲۰۰۷ در فروپاشی بانک سیلیکون ولی

بحران مالی ۲۰۰۷-۲۰۰۹ به دلیل وامدهی بیپروا و رکود مسکن رقم خورد. پس از بحران به سرعت مقرراتی وضع شد که ریسک اعتباری را محدود و قواعد وثیقههای وام را با دو شرط اعتبار کافی و نقدشوندگی بالا سختگیرانه کرد. بنابراین، بانکها تشویق به خرید اوراق قرضه دولتی شدند: به هر حال هیچکس اعتبار بالاتری از دولت آمریکا نداشت و فروش هیچ چیز در بحران آسانتر از اوراق خزانه نیست.

سالهای متمادی تورم و نرخهای بهره پایین به این معنی بود که تعداد کمی از آنها به این فکر میکردند که در صورت تغییر شرایط جهان و کاهش ارزش اوراق قرضه بلندمدت، بانکها چه آسیبی خواهند دید. این آسیبپذیری در طول همهگیری بدتر نیز شد، زیرا در پی افزایش پسانداز مردم، سپردهها به بانکها سرازیر شدند. بسیاری از بانکها از این سپردهها برای خرید اوراق قرضه بلندمدت و اوراق بهادار رهنی با ضمانت دولت استفاده کردند.

چرا زیانهای شناسایینشده در بحران بانکها مهم میشوند؟

شاید بگویید زیان شناسایینشده مشکلی ندارد و بانک میتواند تا زمان سررسید اوراق صبر کند و زیانی متوجه نشود. اما مشکلاتی وجود دارد که باعث میشود بانک به سرعت مجبور به فروش دارایی خود یا همان اوراق قرضه با زیان شود. یک مشکل این است که بانک اوراق قرضه را با پول شخص دیگری، یعنی سپردهگذار خریداری کرده است. نگهداری اوراق قرضه تا سررسید مستلزم تطبیق آن با دیدگاه سپردهگذار است. یعنی سپردهها نیز باید تا زمان سررسید اوراق صبر کنند. اما با افزایش نرخ بهره، رقابت برای جذب سپردهها افزایش مییابد. در بانکهای بزرگ مانند جی پی مورگان یا بانک آمریکا، مشتریان تمایل کمی به جابهجایی دارند؛ بنابراین آنها برنده این فضا هستند، زیرا افزایش نرخ بهره به لطف وامهای با نرخ شناور باعث افزایش درآمد آنها میشود. در مقابل، تقریبا ۴۷۰۰ بانک کوچک و متوسط با مجموع داراییهای ۱۰.۵ تریلیون دلاری باید به سپردهگذاران پول بیشتری بپردازند تا مانع از خروج پولشان شوند. این امر حاشیه سود آنها را کاهش میدهد.

مشکل دیگر که بر همه بانکها اثرگذار است احساس بحران است. در یک بحران، سپردهگذاران فرار کنند و بانک را مجبور میکنند که خروج سپردهها را با فروش داراییها پوشش دهد. اگر چنین باشد، زیان بانک متبلور خواهد شد. بالشتک سرمایهاش ممکن است امروز آرامشبخش به نظر برسد، اما بیشتر بالشهای آن ناگهان تبدیل به یک داستان حسابداری میشود.

فدرال رزرو چگونه مانع فرار سپردهها از بانکها شد؟

این چشمانداز نگرانکننده توضیح میدهد که چرا فدرال رزرو در آخر هفته گذشته اینقدر سریع عمل کرد. اعلام کرد از ۱۲ مارس آماده است تا معادل قیمت سررسید اوراق قرضه به بانکها وام بدهد. برای برخی از اوراق قرضه بلندمدت، این رقم میتواند بیش از ۵۰ درصد بالاتر از ارزش روز اوراق در بازار باشد. به این ترتیب، زیانهای شناسایینشده بانکها عملا از بین میرود و در نتیجه سپردهگذاران نیز دلیلی برای خروج پولهای خود از بانکها ندارند.

هزینه تضمین فدرال رزرو برای بانکها در بحران چیست؟

فدرال رزرو حق دارد در برابر وثیقه خوب وام دهد. اما چنین شرایط آسانی هزینههایی نیز دارد. این انتظار که فدرال رزرو ریسک نرخ بهره را در یک بحران به عهده میگیرد، بانکها را تشویق به رفتار بیپروا میکنند. بر این اساس، این برنامه اضطراری قرار است فقط یک سال به طول بینجامد، اما حتی پس از اتمام آن، بانکهایی که برای سپردهها رقابت میکنند، با ریسکهای بیش از حد به دنبال بازدهی بالا میروند. برخی از سپردهگذاران با دانستن اینکه فدرال رزرو یک بار وارد عمل شده است، دلیل زیادی برای تمایز قائل شدن بین بانک خوب و بد نخواهند داشت و ریسکپذیرتر میشوند.

بنابراین رگولاتورها باید در سال پیش رو برای ایمنتر کردن نظام بانکی اقدام کنند. یک مرحله حذف بسیاری از معافیتهای عجیب و غریبی است که برای بانکهای متوسط اعمال میشود، که برخی از آنها نتیجه قوانین پس از بحران بود که در میان لابیهای زیاد در سالهای ۲۰۱۸ و ۲۰۱۹ لغو شدند. تجربه بانک سیلیکون ولی نشان میدهد چنین بانکهایی خطرات سیستماتیک دارند. اگر چنین است، آنها باید با قوانین حسابداری و نقدینگی مشابهی مانند بانکهای بزرگ روبرو شوند - همانطور که در اروپا انجام میشود - و ملزم شوند در صورت شکست، برنامههای فدرال رزرو را اجرایی کنند.

قواعدی برای محافظت مقابل نوسان نرخ بهره

رگولاتورها در همه جا باید قواعدی را ایجاد کنند که خطرات ناشی از افزایش نرخ بهره را تشخیص دهد. بانکی که زیانهای تحققنیافته دارد، در طول یک بحران بیشتر از بانکی که چنین زیانهایی نداشته باشد، در معرض خطر ورشکستگی قرار دارد. چنین تفاوتی در سرمایه بانکها منعکس نمیشود. یک ایده این است که آزمایش استرس انجام شود؛ به این صورت که سبد اوراق قرضه بانک در سناریوهای مختلف نرخ بهره چه وضعیتی را در تعادل سپردهها و داراییها ایجاد میکند. سپس سیاستگذاران میتوانند در نظر بگیرند که آیا بر اساس این معیار، سیستم سرمایه کافی دارد یا خیر.

تبادل نظر