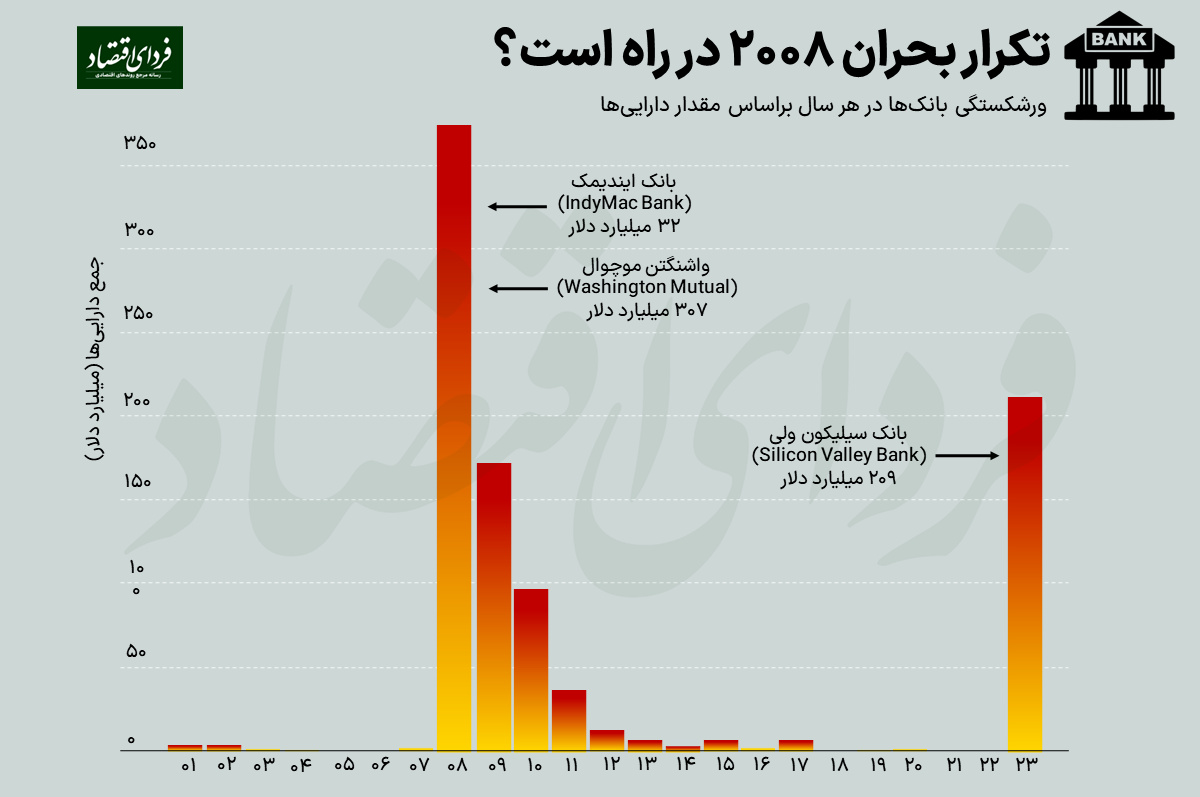

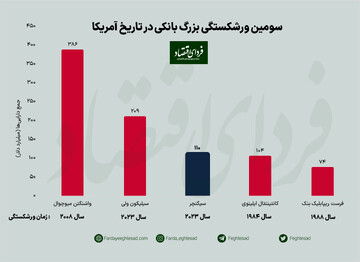

فردای اقتصاد: بانک سیلیکون ولی روز جمعه به بزرگترین بانک آمریکایی تبدیل شد که از زمان فروپاشی واشنگتن موچوال در سال ۲۰۰۸ در اوج بحران مالی جهانی، ورشکسته شده است. سقوط واشنگتن موچوال (Washington mutual) و همچنین بانکهای سرمایهگذاری لمن برادرز (Lehman Brothers) و بر استرنز (Bear Stearns)، با شکست سیستم بانکی جهان همراه شد. و حال سوال این است که آیا بحرانی دیگر در انتظار اقتصاد و سیستم بانکی جهان خواهد بود؟

از سال ۲۰۰۸ تا سال ۲۰۱۵، بیش از ۵۰۰ بانک بیمه شده توسط فدرال، اعلام ورشکستگی کردند. بیشتر آنها بانکهای کوچک یا متوسط منطقهای بودند و در سایر مؤسسات ادغام میشدند. واشنگتن موچوال که در سال ۲۰۰۸ به شدت درگیر وامهای مسکن پرخطر بود و به بزرگترین بانکی تبدیل شد که در تاریخ ایالات متحده شکست خورده بود، به جی پی مورگان چیس فروخته شد. در سالهای اخیر، بانکهای کمتری تحت تأثیر قوانین سختگیرانهتری قرار گرفتهاند که در پی بحران مالی وضع شده است. قبل از بانک سیلیکون ولی، آخرین شرکتی که با شکست مواجه شد اواخر سال ۲۰۲۰ بود، زیرا ویروس کرونا اقتصاد آمریکا را تا مرز خطرناکی ضعیف کرده بود.

با این حال اما فعلا مشخص نیست که آیا سقوط بانک سیلیکون ولی به صورت گستردهتری به صنعت بانکداری ایالات متحده و جهان سرایت خواهد کرد یا خیر. این بانک بیشتر به دلیل اعطای وام به استارتآپهای فناوری و مراقبتهای بهداشتی شهرت داشت و در پایان سال گذشته ۲۰۹ میلیارد دلار دارایی داشت که آن را به شانزدهمین بانک بزرگ کشور تبدیل کرده بود. اما در مقایسه با سه بانک برتر که هر کدام بیش از یک تریلیون دارایی و مدلهای تجاری و پایگاههای مشتری بسیار متنوعتری دارند، هنوز بانکی کوچک محسوب میشود.

مقرراتی که برای بزرگترین بانکهای کشور پس از بحران مالی وضع شد، شامل الزامات سرمایهای سختگیرانه است، به این معنی که آنها باید مقدار مشخصی ذخایر برای لحظات بحران و همچنین مقرراتی در مورد تنوع کسبوکارشان داشته باشند. با تمام این تفاسیر اما بانک سیلیکون ولی و سایر بانکهای بزرگ آن روند نظارتی یکسانی ندارند. در سال ۲۰۱۸، دونالد ترامپ لایحهای را امضا کرد که نظارت بر بسیاری از بانکهای منطقهای را کاهش داد و گرگ بکر، مدیر اجرایی بانک سیلیکون ولی، از حامیان جدی این حرکت بود. از جمله بندهای این لاحیه میتوان به نکتهای اشاره کرد که بانکها را ملزم میکرد تا مقداری پول نقد با هدف محافظت بانکها در برابر شوکهای ترازنامهای نزد خود نگاه دارند.

روز جمعه، در حالی که معاملات سهام بانک سیلیکون ولی متوقف شد و دولت فدرال نظارت بر معاملات آن را بر عهده گرفت، چندین مؤسسه متوسط دیگر نیز سنگینی این سقوط را احساس کردند. سهام بانکهای First Republic و Signature در روز جمعه سقوط کردند به طوری که سهام بانک Signature در S&P۵۰۰ در پایان معاملات خود با کاهش نزدیک به ۲۳ درصدی مواجه شد. شاخص S&P۵۰۰ نیز در روز جمعه چیزی حدود ۱.۴ درصد سقوط کرد و هفته را با یک کاهش ۴.۵ درصدی به پایان رساند که بدترین عملکرد هفتگی آن در سال ۲۰۲۳ بوده است. با این حال، برخی از بزرگترین شرکتهای وال استریت آمریکا، از جمله جی پی مورگان، ولز فارگو و سیتی گروپ، شاهد افزایش قیمت سهام خود بودند.

چرا بانک سیلیکون ولی دچار سقوط شد؟

علت تعطیلی و تصاحب این بانک توسط رگولاتورهای بانکی را میتوان در اثرات افزایش نرخ بهره توسط فدرال رزرو بر کاهش نقدینگی استارتآپها، کاهش ریسکپذیری سرمایهگذاران و کاهش ارزش اوراق بدهی بانک جستجو کرد. با این حال افزایش تقاضای خروج سپردهها از بانک به توصیه برخی مشاوران و مدیریت دارایی- بدهی (ALM) ضعیف بانک نیز نقش مهمی در این اتفاق داشتند. ارزش سهام SVB شانزدهمین وام دهنده بزرگ در آمریکا با بیش از ۲۰۰ میلیارد دلار دارایی در روز جمعه، با بیش از ۶۰ درصد کاهش، از حدود ۲۹۰ دلار به محدوده ۱۰۰ دلار رسید. در ادامه به بررسی وقایعی میپردازیم که منجر به ورشکستگی این بانک شد.

۱- افزایش نرخ بهره توسط فدرال رزرو

فدرال رزرو از سال گذشته در تلاش برای مبارزه با تورم، نرخ بهره را از سطوح پایین قبلی افزایش قابل ملاحظهای داده است. در این شرایط، تمایل سرمایهگذاران برای سرمایهگذاری های بدون ریسک افزایش داده و تمایل کمتری برای ریسک دارند. این امر بر استارتاپهای فناوری (مشتریان اصلی SVB) تأثیر گذاشت، زیرا سرمایهگذارانِ آنها را ریسکگریزتر میکرد و لذا نیاز آنها به نقدینگی را افزایش داد. در واقع انتظار میرود سرمایهگذاریهای خطرپذیر که منبع حیاتی تأمین مالی برای مشتریان بانک است، در کوتاهمدت محدود شود چرا که همزمان که فدرال رزرو ایالات متحده نرخ بهره را افزایش می دهد، امیدهای کمی برای یک چرخش سریع ایجاد میکند.

۲- مشکل نقدینگی مشتریان

از آنجایی که نرخ بهره بالاتر باعث شد عرضههای اولیه برای بسیاری از استارت آپها کاهش یافته و جمعآوری سرمایه خصوصی پرهزینهتر شود، برخی از مشتریان SVB شروع به برداشت پول برای رفع نیازهای نقدینگی خود کردند. این امر باعث شد که SVB در این هفته به دنبال راههایی برای برآورده کردن نیاز مشتریان خود به برداشت شود. مقامات SVB بیان داشتند که سپردهها به دلیل افزایش هزینههای مشتریان (عمدتاً استارتآپهای فناوری و مراقبتهای بهداشتی)، سریعتر از حد انتظار کاهش یافته است.

۳- فروش اوراق قرضه با زیان

برای تأمین مالی این برداشتها، SVB روز چهارشنبه یک سبد اوراق قرضه ۲۱ میلیارد دلاری را فروخت که عمدتاً از اوراق خزانهداری ایالات متحده تشکیل شده بود. این پرتفوی به طور متوسط ۱.۷۹ درصد بازدهی داشت که بسیار کمتر از بازدهی اوراق خزانهداری ۱۰ ساله با بازدهی حدود ۳.۹ درصد است. این امر SVB را مجبور کرد تا ۱.۸ میلیارد دلار زیان شناسایی کند که باید از طریق افزایش سرمایه آن را پر کند.

برنامه تامین مالی همچنین در مقابل سخنان جروم پاول رئیس فدرال رزرو در هفته گذشته انجام شد. جایی که او گفت که بانک مرکزی احتمالاً در پاسخ به داده های قوی اخیر نیاز به افزایش نرخ بهره بیشتر از حد انتظار دارد. مقامات بانک اظهار کردند که این اقدامات را به این دلیل انجام میدهند که انتظار دارند ادامه افزایش نرخ بهره، بازارهای دولتی و خصوصی را تحت فشار قرار داده و افزایش برداشت مشتریان را در پی داشته باشد. آنها با اشاره به اینکه سرمایه SVB به خوبی مدیریت شده است، اعتقاد داشتند زمانی که شاهد بازگشت تعادل بین سرمایهگذاری خطرپذیر و برداشت سپردهها باشند، موقعیت خوبی برای تسریع رشد و سودآوری به وجود خواهد آمد.

۴- اثرات بر بخش بانکی

این خبر نگرانیهای گستردهای را از سرریز به کل نظام بانکی ایجاد کرد به طوری که بانکهای منطقهای که منابع مالی کمتر متنوعی نسبت به همتایان بزرگتر خود دارند، نیز به طور منفی تحت تاثیر این قضیه قرار گرفتند. برخی انتظار دارند که فروپاشی SVB، تصمیمات فدرال رزرو در مورد سیاست پولی را تحت تاثیر قرار دهد، زیرا این اولین نشانه از اثرات اقتصادی افزایش فزاینده نرخ بهره بر بخش بانکی است.

در حالی که این بانک تاکید کرد که این اقدامات باعث بهبود سطح سرمایه آن میشود، اما این پیام که جامعه مشتریان استارتآپها نیاز به نقدینگی فراوانی دارند، این نگرانی را برانگیخت که بخش فناوری میتواند مشکلات گستردهتری را هرچند با شدت کمتر در سایر بانکها نیز ایجاد کند. ترس از زیان های محقق نشده در پرتفوی اوراق قرضه بانک ها، با کاهش شدید قیمت سهام بانک های ایالات متحده در روز گذشته، تسریع شد.

۵- اعلامیه فروش سهام

SVB روز پنجشنبه اعلام کرد که برای پر کردن حفره مالی خود، ۲.۲۵ میلیارد دلار سهام عادی و سهام ممتاز قابل تبدیل را به فروش خواهد رساند. پس از این اتفاق، سهام این شرکت با افت ۶۰ درصدی مواجه شد چرا که سرمایه گذاران نگران بودند که برداشت سپرده ممکن است آنها را به افزایش سرمایه بیشتر سوق دهد.

۶- توصیه به خروج از بانک

برخی از مشتریان SVB به توصیه VCها، پول خود را از بانک خارج کردند. در مجموع، مشتریان تا پایان روز پنجشنبه مبلغ حیرتانگیز ۴۲ میلیارد دلاری را برداشت کردند. رگولاتور بیان داشت که تا پایان کار در آن روز،SVB دارای مانده نقدی منفی ۹۵۸ میلیون دلاری بود، و نتوانست وثیقه کافی از منابع دیگر را به دست آورد. این امر باعث وحشت سرمایه گذارانی مانند جنرال آتلانتیک شد که SVB برای فروش سهام صف کرده بود، و تلاش برای افزایش سرمایه اواخر روز پنجشنبه سقوط کرد.

۷- پیش گویی خودمحقق شونده

علیرغم آخرین نگرانیها، تحلیلگران معتقدند که این بانک درآمد قابل توجهی از فروش اوراق بهادار و افزایش سرمایه دریافت کرد و اوراق قرضه بانک به اندازه سهام ضعیف عمل نکرده بود. آنها اظهار کردن که وقتی گفته میشود سپردههای خود را بیرون بیاورید، این کار منجر به ورشکستگی بانک خواهد شد و مانند اعلام آتشسوزی در یک تئاتر شلوغ است. این یک پیشگویی خود محققشونده است.

یکی دیگر از سرمایهگذاران مخاطرهآمیز نیز از سرمایهگذارانی که در مورد موقعیتSVB اشتباه میکردند، انتقاد کرد و بیان داشت که به نظر میرسد هیچ مشکل نقدینگی وجود نداشت تا زمانی که چند VC با توصیههای خود، اوضاع را بدتر کردند. آنها غیرمسئولانه عمل کردند و سپس این امر به طور خود محقق شونده به اجرا درآمد. او گفت که این سرمایهگذاری بانک به خوبی انجام شده است و میتواند تمام نیاز سپردهگذاران خود را پوشش دهد. او حتی به شرکتهای پرتفوی خود توصیه کرد که وجوه خود را در SVB نگه دارند زیرا شایعات در حال چرخش بودند.

۸- مدیریت دارایی ضعیف

در کنار همه اینها، نگرانیهای فزایندهای در مورد سلامت مالی بانکهای متمرکز بر فناوری که به شرکتهای سرمایهگذاری خطرپذیر حوزه رمزارز خدمات میدهند، وجود دارد. پس از بحران به وجود آمده برای SVB، انتقادات زیادی در مورد ضعف بانک در زمینه مدیریت داراییها (ALM) بیان شد. مشکلات در بانک یک شبه ایجاد نشد. این شرکت نیز مانند سیلورگیت، سپردههایی را دریافت کرد که رشد تصاعدی داشتند و داراییهایی را خریداری کرد که بلندمدت بودند. ظاهراً آنها در نظر نگرفته بود که سپردهها میتوانند کاهش یابند و نرخهای بهره ممکن است افزایش یابد که منجر به فروش داراییها با زیان شود (یک اشتباه کلاسیک مدیریت دارایی-بدهی یا ALM). هرچند سرعت این فروپاشی با هر چیزی که تا به حال مشاهده شده متفاوت است، اما دلایل اصلی از مدتها قبل ایجاد شده بود.

۹- فروش شرکت یا تعطیلی؟

SVB روز جمعه برای یافتن منابع مالی جایگزین، از جمله از طریق فروش شرکت، تلاش کرد. با این حال، در همان روز، شرکت بیمه سپرده فدرال (FDIC) اعلام کرد که SVB تعطیل شده و تحت مدیریت آن قرار گرفته است. FDIC اضافه کرد که به دنبال فروش داراییهای SVB است و پرداخت سود سهام آینده، ممکن است به سپرده گذاران بیمه نشده نیز انجام شود.

در حالی که انتظار میرود سپردههای بیمه شده تا سقف ۲۵۰ هزار دلار از روز دوشنبه پرداخت شوند، سهم سپردهگذاران بزرگ مشخص نیست چه زمانی آزاد شود. رگولاتور مالی کالیفرنیا اعلام کرد: «برداشت سریع سپردهها باعث شده است که بانک قادر به پرداخت تعهدات خود در سررسید آنها نباشد و در حال حاضر ورشکسته است. اکنون، کسانی که با SVB باقی ماندهاند با یک جدول زمانی نامشخص برای بازیابی پول خود روبرو هستند.

تبادل نظر