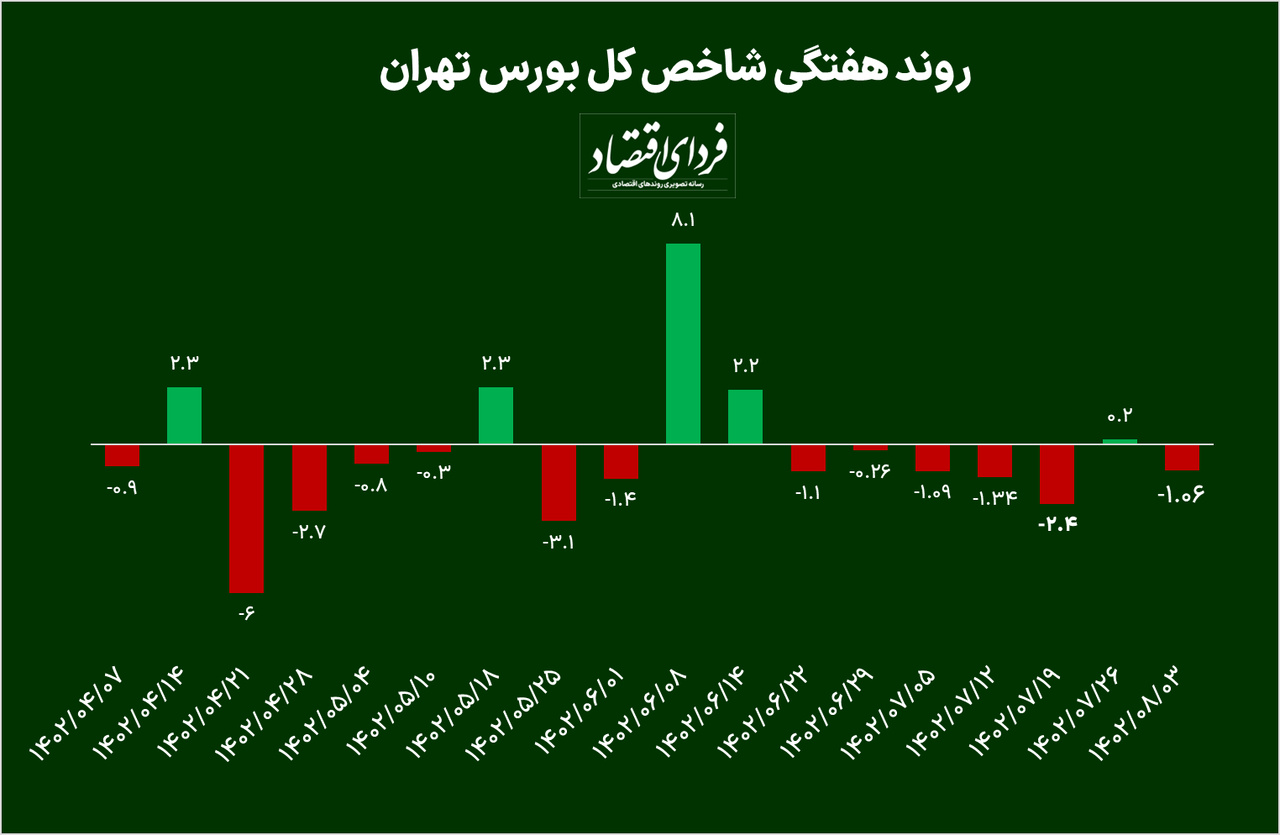

فردای اقتصاد: شاخص کل بورس اوراق بهادار تهران در معاملات هفتهای که گذشت افت بیش از ۲۱ هزار واحدی را متحمل شد و نهایتا در محدوده ۲ میلیون و ۲ هزار واحدی توانست تثبیت شود. در شرایطی که برخی از کارشناسان بازار سرمایه انتظار اثرگذاری گزارشهای مطلوب ۶ ماهه شرکتها را در روند دادوستدها داشتند اما معاملهگران بورسی وزن چندانی به اطلاعاتی که در خروجی سامانه کدال قرار گرفت ندادند و عمدتا در صفوف سنگین فروش اقدام به شناسایی سود کردند. همزمان با کاهش نزول ۱.۰۶ درصدی دماسنج اصلی بازار شاخص کل هموزن نیز با ریزشی معادل ۰.۹ درصد مواجه شد. ارزش معاملات خرد (سهام و حق تقدم) در مقیاس میانگین هفتگی نیز از رقم ۳ هزار و ۱۷۶ میلیارد تومانی حکایت دارد. از دلایل تثبیت ارزش معاملات در چنین سطحی میتوان به تعدد ریسکهای معاملاتی از جمله سایه ریسکهای سیستماتیک و عدم پیشبینیپذیری اقتصاد اشاره کرد.

از نکات حائز اهمیت دادوستدهای منتهی به ۳ آبان ماه میتوان به رقم قابل توجه خروج پول حقیقی اشاره کرد در هفتهای که سرمایهگذاران خرد به طور مرتب در ۵ روز معاملاتی فقط راهبرد خروج پول را پیش گرفتند بیش از یک هزار و ۲۷۲ میلیارد تومان سرمایه حقیقی از بازار سهام خارج شد. در این میان تنها رقمی نزدیک به یک هزار و ۵۴ میلیارد تومان از منابع مالی سرمایهگذاران خرد جذب یونیتهای سرمایهگذاری صندوقهای درآمد ثابت شد.

از تحولات جهانی تا سیاست های انقباضی

مجتبی دیبا، کارشناس بازار سرمایه با ارزیابی متغیرهای اثرگذار در روند معاملاتی هفته آتی عنوان کرد: در هفته آینده، متغیرهایی با اثرگذاریهای مختلف میتوانند بر روند معاملاتی بورس ایران تأثیرگذار باشند. این متغیرها شامل تحولات جهانی، تحولات داخلی، صورت های مالی شرکتها، تغییرات قیمت نفت، کامودیتیها و تحولات بینالمللی هستند. یکی از مهمترین متغیرهای تأثیرگذار در روند معاملات بازار در هفته آینده تحولات جهانی است. داستان ادامهدار رفع تحریمهای اقتصادی ایران و بهتر شدن روابط با کشورهای موثر در اقتصاد جهانی میتواند به عنوان یکی از متغیرهای تأثیرگذار در بورس ایران کماکان جهتدهی داشته باشد. در این روزها حضور وزیر خارجه کشورمان در نیویورک به زعم عدهای از کارشناسان به عنوان فراهم آوردن بستری برای نهایی شدن رفع تحریمها نام برده شده اما مدل واکنشهای طرف آمریکایی چنین برداشتی را در داخل ایجاد نکرده است و باید در یک فضای مه آلود به روزهای آینده نگاه داشته باشیم فضایی که اثرگذاری زیادی بر دلار داخل به عنوان درایور تورم در شرکتها میتواند پیش از بیش اثرگذاری خود را نمایان کند.

وی ادامه داد: تصمیمات داخلی نیز به عنوان یکی دیگر از متغیرهای تأثیرگذار در روند معاملات بورس ایران در هفته آینده محسوب میشود. تا زمانی که همه تصمیمات دولتمردان به سیاستهای انقباضی ختم میشود امیدی برای تحرکات بزرگ در بازارها نمیتوان داشت و هرگونه حرکات در بازار نوسانات مقطعی خواهد بود. با داشتن نرخهای بهره حول و حوش ۳۰ درصد (همچنین صندوقهای فعال در بازار سرمایه که همین حدود بهره بدون ریسک میدهند) و نرخگذاری دستوری برای جلوگیری از تورم عملا جذابیت بازار سرمایه یکی از پایینترین رتبهها بین بازارها را خواهد داشت که البته آسیب دیگری که این مدل سیاست برای بازار سرمایه نسبت به سایر بازارها ایجاد میکند این است که به دلیل نقدشوندگی بالای بازار سرمایه افتهای بیشتری هم قابل مشاهده خواهد بود کما اینکه از ۱۷ اردیبهشت ماه شاهد این موضوع بودیم.

به باور این تحلیلگر بازار سرمایه، صورتهای مالی ۶ ماهه شرکتها نیز به عنوان یکی دیگر از متغیرهای تأثیرگذار در روند معاملات بورس ایران در هفته آینده محسوب میشود. با خروج نتایج مالی شرکتها در ۶ ماهه نخست، شمایی کلی از عملکرد واقعی شرکتها در دستان سرمایه گذاران خواهد بود که با آنالیز دقیق این موضوع پیدا کردن سهامهای جذاب (جذاب با تعریف بازار رکودی ) میتوان از نوسانات، سهم را در مقطع فعلی شکار کرد.

وی افزود: دیگر نکته تحلیلی که باید مورد توجه قرار بگیرد، بودجه شرکتها و میزان تحقق بودجه در ابتدای سال است.

دیبا معتقد است، سود بدون ریسک عملا جذابیت را از سایر بازارها حذف کرده و در انتظار روزهای آینده برای دادن نویزهای جدیدی از سیاستگذار است.

تغییرات قیمت نفت و مهمتر میزان فروش نفت نیز به عنوان یکی دیگر از متغیرهای تأثیرگذار در روند معاملات بازار در هفته آینده مطرح میشود.(موردی اثر گذار بر بودجه کشور)

بخش بزرگی از کسری بودجه به وجود آمده مربوط به فروش نفت،گاز و میعانات گازی و همچنین فروش داخلی خوراک مایع پتروشیمیهاست که در این بخش نیمی از درآمدهای مربوطه تحقق پیدا نکرده است. (نامه معروف ۱۷ اردیبهشت) ضمن اینکه، قانون مولدسازی و واگذاری اموال مازاد دولت نیز عملکرد ۹ درصدی در این ۴ ماه داشته و نتوانسته ۳۶ هزار میلیارد تومان مورد نیاز را تحقق دهد. پیش از این، رییس سازمان برنامه و بودجه نیز از تحقق ۶۷ درصدی منابع بودجهای دولت در «نیمه اول امسال» خبر داده بود.اما اطلاعاتی جزیی از عملکرد بودجهای دولت در نیمسال اول ۱۴۰۲ منتشر نشد.

این کارشناس بازار سرمایه تصریح کرد: تحولات بینالمللی نیز به عنوان یکی دیگر از پارامترهای موثر پیشروی بازار سهام قرار دارد. این که آیا جنگ در خاورمیانه و غزه پایان خواهد یافت یا اسرائیل حمله زمینی را آغاز خواهد کرد همچنان مبهم است. اما دیدی که طی این دو هفته در بازار در حال شکلگیری بوده عدم مداخله مستقیم ایران تفسیر شده و میزان اثرگذاری جنگ نسبت به روزهای ابتدایی کمتر شده است ولی به هر حال با میزان وزن مشخصی این عامل هم زیر نظر سرمایه گذاران خواهد بود. در پایان مجموع عوامل گفته شده ذیل موضوع سیاستهای انقباضی دولت قابل تفسیر و پیگیری است که اساسا در این محیط شکلگیری روندهای صعودی مدتدار سخت خواهد بود و هر حرکتی در سهام به عنوان یک ریتم نوسانی زیر نظر فعالان بررسی میشود.

واکنش تاخیری به کدال؟

محمود اسفندیاری، دیگر کارشناس بازار سرمایه با تشریح وضعیت جاری و چشمانداز آتی معاملات بازار سهام گفت: در هفته گذشته عطش فروشی که به دلیل ریسک سیستماتیک ناشی از حوادث غزه به وجود آمده بود، تا حدود زیادی فروکش کرد و خریداران مترصد بودند تا با کاهش التهابات و روانه شدن گزارشهای تابستانی شرکتها به کدال، تحرک جدیدی در بازار آغاز شده و بتوانند خریدهای خود را تکمیل کنند ولی در روزهای پایانی هفته گزارشات قریب به اتفاق شرکتها منتشر شد و با وجود اینکه گزارشهای نسبتا خوبی روانه کدال شده بود و انتظار میرفت محرک جدیدی برای بازار باشد، اما تحرک خاصی را در بازار ایجاد نکرد. شاید یکی از دلایل واکنش خنثی اهالی بازار به گزارشها، برآوردهای پیش از موعد اهالی بازار و به اصطلاح «پیشخور شدن» بسیاری از آنها بود.

این تحلیلگر بازار سرمایه معتقد است، در هفته پیشرو نیز پارامترهای تأثیرگذار بر بازار شامل رخدادهای سیاسی و منطقهای، سیاستهای حاکمیتی، نرخ ارز، و تزریق نقدینگی به بازار خواهد بود.

وی ادامه داد: حوادث منطقهای با وجود کاهش شدت درگیریها، ولی کماکان به عنوان یک ترس برای سرمایهگذاران مطرح است و سرمایهگذاران کم ریسک و حتی متوسط را برای ورود به بازار هنوز متقاعد نکرده است که این مهم در جای خود یک عکسالعمل کاملا طبیعی محسوب میشود.

اسفندیاری خاطرنشان کرد: نرخ ارز تغییرات جدی نخواهد داشت و سیاستگذار در حال حاضر هم تمایل و هم توان کافی برای کنترل نوسانات آن را دارد. برآیند ورود و خروج نقدینگی به بازار نیز در هفته گذشته منفی بود و در بیشتر روزها شاهد خروج پول حقیقی از بازار بودیم و ارزش معاملات خرد کماکان حول و حوش ۳ هزار میلیارد تومان است که نمیتوان آن را عدد دلگرم کنندهای دانست.

به گفته این کارشناس بازار سرمایه، نگرانی در رابطه با سیاستها و تصمیمات حاکمیتی در خصوص صنایع بزرگ همواره بر سر بازار سنگینی میکند و پارامتر دیگری است که هر لحظه باید برای آن آمادگی داشت. بنابراین انتظار میرود هفته آینده بازاری کم رونق و متعادل را شاهد باشیم که تنها برخی تک سهمها و برخی صنایع خاص مثل سیمانیها که گزارشات خوبی ارائه داده و اخبار افزایش سرمایه از محل تجدید ارزیابیها در برخی از آنها منتشر شده است معاملات بهتری داشته باشند.

به باور اسفندیاری، محرکی که بتواند کلیت بازار را به تحرک وادارد، وجود نداشته و بازار از انرژی پایینی برخوردار است. واکنش بازار به اخبار منفی بیش از واکنش آن به اخبار مثبت خواهد بود.

با این حال، بازار کماکان ارزنده بوده و احتمال ریزش به لحاظ بنیادی و تکنیکال بسیار ضعیف به نظر میرسد. قیمتها نسبتاً جذاب بوده و نسبت P/E ttm بازار به نزدیکیهای عدد ۷ رسیده است که یک سطح مهم تاریخی برای بازار بوده و معمولا به این سطح واکنش نشان داده است. در مجموع بدون وجود یک محرک قوی، انتظار نوسانات جدی وجود ندارد و تنها میتوانیم امیدوار باشیم که معاملهگران یک واکنش تاخیردار به گزارشهای فصلی منتشر شده برخی صنایع داشته باشد.

تبادل نظر